Des Kaisers eigentliche Kleider – Die schützende Hand des Staates

04.02.2016 - David Stahmann - 0 Kommentare

Im ersten Teil unserer Serie zum Thema Einlagensicherheit in Europa haben wir anhand ausgewählter Grafiken aufgezeigt, wie deutlich sich die Volumina der Einlagensicherungsfonds in den verschiedenen EU-Ländern unterscheiden. So liegen im deutschen Fonds derzeit nur etwa 1,13 Mrd. €, während scheinbar schwächelnde Länder wie Spanien mit satten 4,4 Mrd. € aufwarten können. Unabhängig von der absoluten Höhe erscheinen diese Zahlen aber geradezu marginal, wenn man sie in Relation zur Höhe der gesamten abgesicherten Einlagen des Landes betrachtet.

Spanien kommt dabei mit einer Deckungsquote von 0,50 % im Vergleich zu Deutschland (vermutlich zwischen 0,05 % bis 0,10 %) und Frankreich (0,40 %) etwas besser weg. Betrachtet man aber den Spitzenreiter Norwegen mit 2,66 %, wirken alle drei Länder auf eine Bankenkrise reichlich unvorbereitet. Darüber hinaus konnten wir im ersten Teil unseres Artikels erkennen, dass in einigen Ländern (z. B. Niederlande und Österreich) bis Mitte 2015 noch gar keine Ex-ante-finanzierten (= vor dem Eintreten eines Schadenfalls) Fonds existierten, sodass diese derzeit quasi leer sein dürften.

Einlagensicherungssysteme als getönte Glashäuser?

Da die Summe aller theoretisch abgesicherten Einlagen im Bankensektor das Volumen der nationalen Fonds mehr als deutlich übersteigt, kann schon die Pleite einer einzigen mittelgroßen Bank eine echte Herausforderung werden. Allein die ING-DiBa verwaltet z. B. Kundeneinlagen in Höhe von 115 Mrd. €, welche die 1,13 Mrd. € des deutschen Einlagensicherungsfonds um etwa das 100-fache übersteigen. Auch andere Banken wie die Volkswagen Bank (25 Mrd. €) oder die Comdirect (ca. 14 Mrd. €) dürften den Fonds völlig überfordern.

Der direkte Vergleich dieser Zahlen ist zugegebenermaßen nicht ganz korrekt. Er zeigt aber die ungleichen Dimensionen zwischen Bankeinlagen und Fondsvolumina - selbst in Deutschland. Solche Banken sind faktisch „too big to fail“ - zu groß, um sie wirklich pleite gehen zu lassen. Geht hingegen ein kleines Finanzinstitut wie etwa die Varengold Bank (ca. 304 Mio. €) oder die Fidor Bank (ca. 270 Mio. €) pleite, sollten keine großen Probleme auftreten. Aus dem alleinigen Blickwinkel der Einlagensicherheit betrachtet, wäre also eine oft geforderte Zerschlagung und Verkleinerung der deutschen Großbanken absolut zu begrüßen.

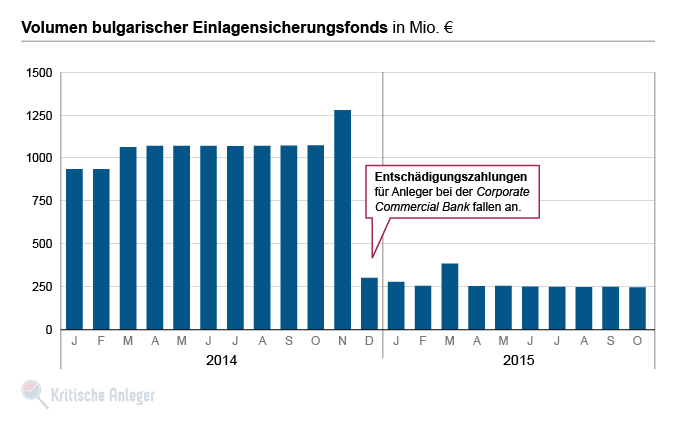

Wie schnell ein prall gefüllter Fonds an sein Existenzminimum geraten kann, zeigt das Beispiel Bulgarien:

Bis zum November 2014 verfügte der bulgarische Einlagensicherungsfonds über ein Vermögen, das sogar leicht höher war als das seines deutschen Pendants. Als es im Juni 2014 jedoch aufgrund von Gerüchten in diversen Medien zu einem Bank-Run bei der bulgarischen Corporate Commercial Bank (der damals viertgrößte Kreditgeber Bulgariens) kam, musste die Bank aufgrund drohender Insolvenz zunächst in die Obhut der bulgarischen Nationalbank aufgenommen werden. Einige Monate später wurde beschlossen, die Bank aufzulösen und man begann im Dezember 2014, Entschädigungszahlungen für die gesetzlich abgesicherten Einlagen der Sparer zu tätigen. Der bulgarische Einlagensicherungsfonds wurde über Nacht quasi völlig entkleidet.

Als „Worst Case“ kann hier zudem das Beispiel Island genannt werden, wo deutlich wurde, dass Einlagensicherungssysteme nur für einzelne Bankenpleiten, aber nicht für eine Systemkrise gerüstet sind. Als mit der Finanzkrise das isländische Bankensystem zusammenbrach, mussten auch deutsche Sparer monatelang darum bangen, ob sie ihre angelegten Gelder zurückerhalten oder nicht. Sicher war dies nämlich keineswegs, trotz der vermeintlich gesetzlich garantierten Absicherung. Letzten Endes wurden sie nach viel politischem Gerangel und mit Unterstützung mehrerer EU-Staaten doch noch von der isländischen Regierung entschädigt.

Angesichts der erschreckenden Zahlen vieler Einlagensicherungsfonds in Europa stellte sich uns bei der Recherche nicht nur einmal die Frage, ob die häufig anzutreffende Intransparenz vieler Einlagensicherungen hinsichtlich des Reportings nicht sogar gewollt ist. Während Bulgarien z. B. als löbliches Beispiel die erhaltenen Beitragszahlungen und das aktuelle Fondsvolumen im Monatsrhythmus veröffentlicht, haben wir im Fall von Luxemburg und Kroatien keinerlei Zahlen zum Volumen des jeweiligen nationalen Einlagensicherungsfonds finden können.

Und auch Deutschland macht es Anlegern nicht gerade einfach, die entsprechenden Zahlen zu finden. Nur wer die 116-seitige Vermögensrechnung des Bundes 2014 durchwälzt, wird fündig (PDF-Seite 45). Gerade einmal 18 Zeilen widmet man darin der gesetzlichen deutschen Einlagensicherung. Andere Länder schreiben dazu ganze Jahresberichte. Vielleicht will man aber tatsächlich gar nicht, dass die Zahlen zu sehr an die Öffentlichkeit gelangen, könnten diese doch zu einer Verunsicherung vieler Anleger und einer Destabilisierung des Bankensektors führen.

Alles in allem zeigt sich, auf welch wackligen Beinen die Einlagensicherungsfonds im Ernstfall stehen. Als es im Zuge der Lehman-Pleite 2008 zu einer Finanz- und Vertrauenskrise kam, mussten selbst in Deutschland Bundeskanzlerin Merkel und Finanzminister Steinbrück an die Öffentlichkeit treten und persönlich garantieren: „Ihre Spareinlagen sind sicher“. Erst im Nachhinein wurde klar, an welch seidenem Faden der deutsche Fonds in diesem Moment hing. Denn wäre es aufgrund von mangelndem Vertrauen der Anleger zu einem Bank-Run und mehreren Bankenpleiten gekommen, wäre der Fonds niemals in der Lage gewesen, alle zugesicherten Entschädigungszahlungen zu leisten. Das letzte rettende Glied in der Kette war und ist in diesem Fall immer der Staat.

Hinter jedem starken Fonds steht ein starker Staat

Der Staat ist ein nicht zu unterschätzender Akteur im Gefüge der nationalen Einlagensicherungssysteme, auch wenn die Politik es gern hätte, dass die Banken für ihre eigenen Fehler selbst bezahlen (siehe u. a. die [LINK_FRAGE|108|neue EU-Richtlinie] zur Harmonisierung der nationalen Einlagensicherungssysteme sowie die Einrichtung eines gemeinsamen Abwicklungsfonds im Rahmen der Bankenunion). Dabei hat der Staat ein recht breites Arsenal an Möglichkeiten, um im Krisenfall eingreifen zu können:

- Kommunikation: Er kann, wie es zahlreiche Länder zu Beginn der Finanzkrise getan haben, durch gezielte Statements das Vertrauen der Bevölkerung in die Banken aufrechterhalten, um die Gefahr eines Bank-Runs von vornherein zu verringern. Dazu zählen wir auch die von unserer Bundeskanzlerin Merkel im Oktober 2008 ausgesprochene Staatsgarantie für Spareinlagen. Mehr als Kommunikation (heiße Luft?) war dies am Ende des Tages nicht, aber es hat gewirkt.

- Kredite & Garantien: Falls es doch zu Bankenpleiten kommt und die anfallenden Entschädigungszahlungen das Vermögen des Fonds übersteigen, kann dieser jederzeit Kredite aufnehmen (z. B. am Kapitalmarkt und ggf. mit Garantien des Staates) oder sogar direkte Unterstützung vom Staat erhalten, wie etwa in Ungarn über die ungarische Zentralbank geschehen.

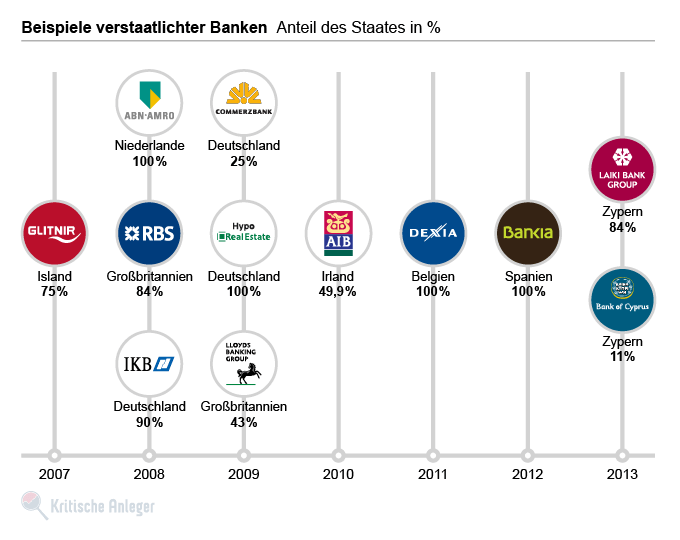

- Verstaatlichung: In Extremsituationen kann es schließlich zu einer Verstaatlichung von Banken kommen, um eine ungeordnete Insolvenz und damit einhergehende Ansteckung anderer Banken zu verhindern. Wie schnell solche Ausnahmen allerdings zur Regel werden können, wenn es einmal hart auf hart kommt, zeigt folgende Grafik mit Beispielen von Bankenverstaatlichungen im europäischen Raum seit Beginn der Finanz- und Weltwirtschaftskrise:

Warum aber macht der Staat das eigentlich? Denn eine explizite rechtliche Pflicht dazu hat er nicht bzw. ist es zumindest umstritten, ob er diese hat oder nicht. So heißt es im deutschen Anlegerentschädigungsgesetz, Paragraph 8 („Mittel der Entschädigungseinrichtung“), Abs. 11: „Für die Erfüllung der Verpflichtungen […] haftet die Entschädigungseinrichtung nur mit dem Vermögen, das auf Grund der Beitragsleistungen nach Abzug der Kosten […] zur Verfügung steht.“ Von einer Staatshaftung oder –pflicht zur Unterstützung des Einlagensicherungsfonds ist hier keine Rede. Gleichzeitig schreibt aber die neue EU-Richtlinie bzgl. der Finanzierung der Einlagensicherungsfonds bei Artikel 10, Abs. 9 vor: „Die Mitgliedstaaten sorgen dafür, dass Einlagensicherungssysteme über angemessene alternative Finanzierungsregelungen verfügen, die ihnen eine kurzfristige Finanzierung zur Erfüllung der gegen sie erhobenen Forderungen erlauben“. Inwiefern sich daraus eine staatliche Pflicht zu Zahlungshilfen ableiten lässt, ist juristisch bisher nicht geklärt. Darauf festnageln lassen will sich letztendlich kein Staat.

Es gibt aber andere Gründe, die ein Eingreifen des Staates aus Sicht der Politik durchaus sinnvoll erscheinen lassen. Zum einen möchte man sich mit Blick auf die nächsten Wahlen die Stimmen der Wähler erhalten, denn wirtschaftliche Unzufriedenheit in der Bevölkerung kann schnell zum Aufstieg alternativer, oftmals populistischer Parteien führen. Ein weiterer nachvollziehbarer Grund für den Einsatz des Staates ist das Vermeiden von Chaos. Denn oftmals kommt es erst durch das fehlende Vertrauen der Sparer und einem anschließenden Bank-Run zur befürchteten Pleite einer Bank. Aufgrund der in heutigen Zeiten engen Verbindung zwischen Finanz- und Realwirtschaft kann es dann auch in der Realwirtschaft zu Verwerfungen wie etwa Unternehmensinsolvenzen und Entlassungen von Arbeitnehmern kommen, wie es die Weltwirtschaftskrise 2008/09 zeigte.

Es lässt sich festhalten, dass Staaten bei der Einlagensicherung weitaus mehr mitmischen, als es ihnen lieb ist, und sie oftmals gar keine andere Wahl haben. Dabei ist am Ende des Tages auch gar nicht entscheidend, ob rechtlich verbindliche Pflichten zum Eingreifen existieren. Denn wenn der Staat selbst pleite ist, kann man noch so lange klagen, es gibt schlicht nichts mehr zu holen. Und dennoch sorgt der fehlende rechtliche Rahmen am Ende doch für ein gewisses Maß an Unsicherheit. Ist die Vergangenheit (siehe Lehman und Garantie der Bundesregierung für Kredit der Einlagensicherung) wirklich immer ein guter Ratgeber für die Zukunft? So schön des “Kaisers neue Kleider” also in der Theorie auch sein mögen - solange sie wie im Märchen unsichtbar bleiben, muss man als Anleger schlicht darauf vertrauen, dass sie tatsächlich existieren. Staaten sind im Notfall die gern gesehene “Kleider-Notspende”.

Was können Anleger nun tun?

Vor allem sollten Sie sich vor einer Anlage ausreichend informieren. Prüfen Sie z. B., wie gut oder schlecht eine bestimmte Bank von den Ratingagenturen bewertet wird. Dies gilt in gleichem Maße für die im Notfall hinter der Einlagensicherung stehenden Staaten. Anschließend sollten Sie Ihr Geld auf verschiedene Banken und Länder verteilen. Viele unserer Leser vertrauen dem deutschen Einlagensicherungsfonds noch am meisten, was bis zu einem gewissen Grad sicherlich nicht unberechtigt ist. Auch wir bewerten das deutsche Einlagensicherungssystem als stabiler als etwa sein bulgarisches Äquivalent. Dennoch gilt es, Klumpenrisiken zu vermeiden.

Die Wahrscheinlichkeit einer Pleite eines Einlagensicherungsfonds mag gering wirken und die meisten Anleger werden diese wahrscheinlich nie erleben. Aufgrund der möglichen Schadenshöhe (Totalverlust des angelegten Geldes) macht es aber dennoch Sinn, durch eine breitere Streuung zumindest das Verlustpotential zu verringern. Im Sinne der Risikominimierung durch Diversifizierung kann und sollte entsprechend auch über Geldanlagen außerhalb von Deutschland nachgedacht werden. Unser erster Teil mit der Übersicht hat gezeigt, dass es Länder gibt, in denen der Deckungsgrad (Coverage Ratio) mindestens genauso, wenn nicht sogar besser ist als in Deutschland.

Unser Fazit & Ausblick

Einlagensicherungsfonds dienen bei genauerer Betrachtung vor allem dazu, eine gewisse psychologische Sicherheit zu vermitteln. Man möchte (nein, MUSS!) verhindern, dass Anleger zu ihrer Bank rennen und das Ersparte abheben. Denn tun sie das, brechen nicht nur Banken zusammen, sondern das komplette Wirtschaftssystem. Rein auf Basis der verfügbaren liquiden Mittel der Fonds wären Bank-Runs die absolut logische Konsequenz. Doch hinter den Einlagensicherungsfonds steht ein viel potenterer Akteur: der Staat. Er kann, wenn nötig, auch mit unkonventionellen Mitteln eingreifen (z. B. der Verstaatlichung von Banken), um das Vertrauen der Anleger wiederherzustellen. Ob er dazu allerdings verpflichtet ist oder nicht, ist bis heute nicht abschließen erklärt.

Am Ende des Tages sollte man sich als Anleger darüber im Klaren sein, dass Spareinlagen nichts anderes sind als Kredite, die man der Bank gewährt. Jeder Kredit ist mit einem Ausfallrisiko verbunden, das in Form von Zinsen entschädigt wird. Deswegen zahlen weniger solide Banken auch höhere Zinsen als gut wirtschaftende. Ohne dieses Risiko wäre der derzeit niedrige Zinssatz u. U. noch geringer. Risiko hat somit durchaus eine positive Seite. Mit einer breiten Streuung von Anlagen lässt sich das Ausfallrisiko recht gut begrenzen. Einlagensicherungssysteme sollten dann nur noch ein nettes Sicherheitsnetz für den absoluten Notfall sein und nicht die alleinige Entscheidungsgrundlage.

Bleiben Sie also stets kritisch, wenn man Ihnen von der “gesetzlich garantierten Sicherheit“ ihrer Einlagen erzählt. Vertrauen Sie nicht blind auf das Vorhandensein der unsichtbaren Kleider des Kaisers, wenn Ihnen dieser ob seiner Machtgrundlage dies zusichert. Seien Sie der clevere Schneider der Geschichte, der die Wahrheit kennt oder das kleine Kind, das mögliche Zweifel ernst nimmt und offen ausspricht.

Ihr Kommentar zu diesem Artikel

Haben Sie Fragen zu diesem Artikel? Was finden Sie besonders gut, was vielleicht eher schlecht? Was sollten wir besser machen? Schreiben Sie uns an dieser Stelle gern Ihre Meinung. Wir freuen uns stets über Ihr Feedback.