Crowdinvesting-Tagebuch September 2016 - Der Praxistest mit echtem Geld

15.09.2016 - Stefan Erlich - 0 Kommentare

In unserem letzten Newsletter haben wir ernüchtert festgestellt, wie wenig wir doch eigentlich über die Zukunft und Funktionsweise unseres Finanzsystems wissen. Letztlich lässt sich daraus nur schließen, dass wir oftmals nicht wissen können, ob eine Anlage langfristig die gewünschte Rendite liefert oder nicht. Crowdfunding ist hierfür sicherlich ein gutes Beispiel. Um so interessanter sind die Praxiserfahrungen, die wir im Rahmen unseres Echtgeld-Portfolios mit Crowdfunding-Anlagen sammeln. In der fünften Ausgabe investieren wir hier erneut 1.000 € in zwei Projekte.

- Portfolio-Übersicht September 2016

- Neue Projekte im Portfolio für September 2016

- Vorherige Ausgabe unseres Crowdfunding-Tagebuches (August)

Neuigkeiten & Aktueller Portfolio-Überblick September 2016

- Neue Investments im September:

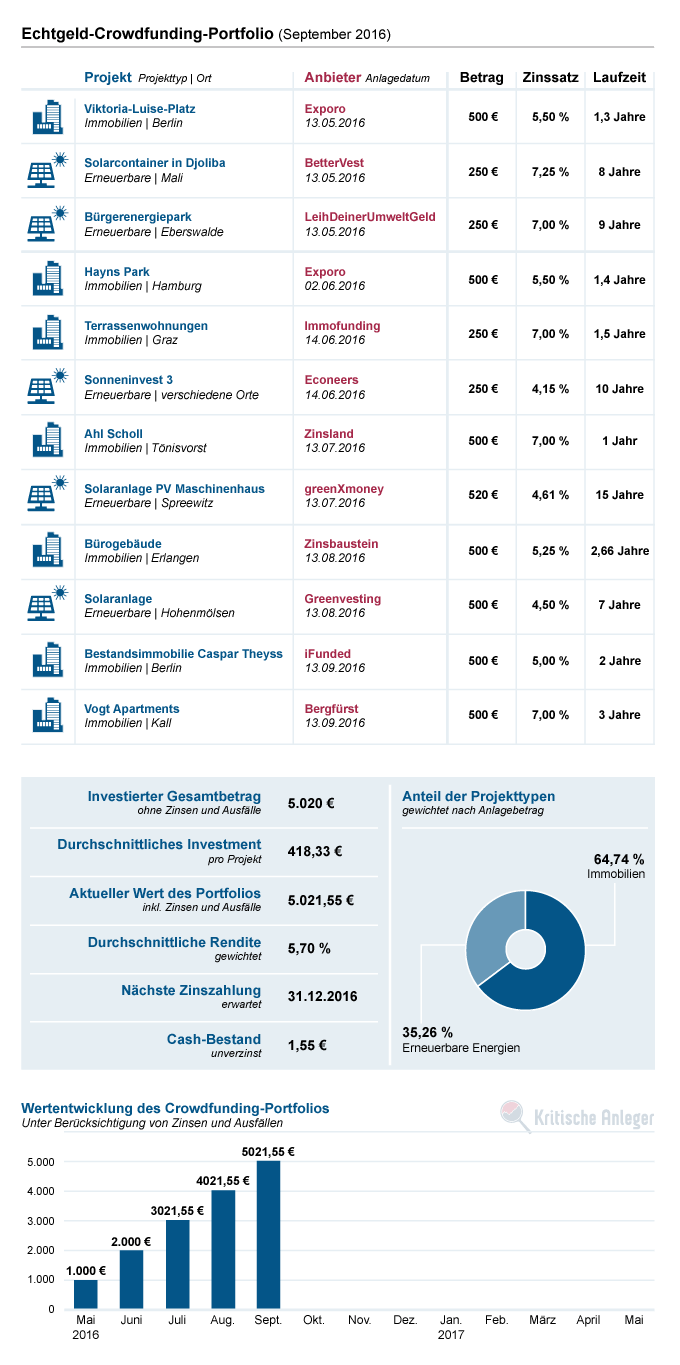

Auch in diesem Monat gibt es wieder Neuzugänge zu unserem Portfolio im Wert von 1.000 €. Dabei macht uns die Diversifikation über Projekttypen weiterhin zu schaffen. In alle aktuell verfügbaren Erneuerbare-Energien-Projekte haben wir bereits investiert, sodass wieder einmal nur Immobilienprojekte in Frage kamen. Entschieden haben wir uns daher für ein Projekt von iFunded (5 % für 2 Jahre) und eines von Bergfürst (7 % für 3 Jahre). Mit diesen beiden Investments sind wir nun bei allen 11 aktuell bei Kritische-Anleger.de gelisteten Crowdfunding-Plattformen investiert. - Wichtige Kennzahlen unseres Portfolios:

Im Zuge der September-Investments ist der Anteil der Immobilienprojekte im Portfolio leider wieder in die Höhe geschossen (ca. 65 %). Das ist vor allem deswegen ärgerlich, weil die Verfügbarkeit anderer Projekttypen so schlecht ist, dass es lange dauert, um von diesem Wert wieder herunterzukommen. Immerhin stieg dadurch die erwartete Rendite von 5,63 % auf 5,70 %, wobei hier Projektausfälle nicht berücksichtigt sind. Ansonsten hat sich gegenüber dem Vormonat wenig verändert, da es im August wie erwartet keine Auszahlungen gab. Das Portfolio hat derzeit einen Gesamtwert von 5.020 €, verteilt auf 12 Projekte. Grob gerechnet darf uns in diesem Portfolio derzeit nur alle 2 Jahre ein Projekt ausfallen, damit wir mit +/- Null aus der Sache herauskommen, wobei die Rechnung eigentlich noch zu positiv ist, da hier Steuern und die Nichtabsetzbarkeit von Verlusten nicht berücksichtigt sind. - Erste Daten zu den Ausfallquoten im Bereich Crowdfunding:

Wir sind nicht gerade Freunde von historischen Betrachtungen, aber nachdem die Kollegen von Crowdfunding.de den Crowdinvest-Erfolgsmonitor 2016 veröffentlicht hatten, konnten wir uns einen neugierigen Blick nicht verkneifen. Darin zeigt sich eine historische Ausfallquote für Startup-Crowdfunding (von dem wir als Geldanlage abraten!) von etwa 10 %, was überraschend niedrig ist. Im Immobilienbereich gab es bisher (!) noch keine Ausfälle und im Energie-Bereich ist bei 0,20 % der investierten Summe der Status unklar (u. a. Zahlungsverzögerungen und Insolvenzverfahren mit unklarem Ausgang). Projiziert man diese Daten in die Zukunft, so könnten wir in ein paar Jahren mit unserem Echtgeld-Portfolio die Sektkorken knallen lassen. Wir befürchten aber, dass derart niedrige Ausfallquoten nicht zu halten sein werden. Ohnehin sind solche historischen Betrachtungen alles andere als geeignet, um im Rahmen von Anlageportfolios Prognosen für die Zukunft zu erstellen. Ein Immobilienmarkt, der die letzten fünf Jahre gut gelaufen ist (niedrige Ausfallquote) wird dies nicht zwangsläufig auch die kommenden Jahre tun. Es kann weiter gut laufen, muss aber nicht. Wir wissen es schlichtweg nicht. - Sehenswertes Video-Interview zum Thema Immobilien:

Finanzbloggerin Natascha Wegelin (Madame Moneyenny) hat Gerald Hörhan, besser bekannt unter dem Titel "Investment Punk", zum Thema Immobilien interviewt. Eine Aussage von ihm: Er investiert wenn, dann nur in Boom-Städten wie Frankfurt und Stuttgart und wenn, dann auch eher im Speckgürtel der Städte. Solche Aussagen von einem derart erfahrenen Immobilieninvestor stimmen im Kontext des Immobilien-Crowdfundings und so manchem vermeintlich attraktiven Projekt dann doch etwas nachdenklich. Das komplette Interview findet sich hier. - Interview mit Crowdfunding-Bezug:

Unser Redaktionsleiter Stefan Erlich hat beim Anlagemarktplatz WeltSparen einige kritische Fragen beantwortet. Dabei ging es u. a. um die Vollständigkeit unseres Crowdfunding-Vergleichs, die Finanzierung des Portals und inwiefern wir Empfehlungen für Crowdfunding überhaupt aussprechen können/dürfen/wollen. Das vollständige Interview finden Sie hier.

Der ein oder andere mag nach einem Blick auf die Grafik nun (zurecht) fragen, was so spannend am Crowdfunding ist, denn im Moment tut sich hier bis auf unsere neuen Investments relativ wenig. Das stimmt einerseits natürlich, andererseits legen wir jetzt das Fundament für die zukünftigen Auszahlungen. Ab etwa Mitte 2017 werden mehr und mehr Projekte Zinsen auszahlen und dann wird auch die Portfolio-Betrachtung etwas spannender werden.

Projekt 1: Modernisierung einer Bestandsimmobilie in Berlin (iFunded)

Projektbeschreibung:

Bei diesem Projekt von iFunded handelt es sich um eine Bestandsimmobilie im Berliner Stadtteil Charlottenburg-Wilmersdorf, die mit Unterstützung der Crowd-Finanzierung modernisiert und verkauft werden soll. Dabei werden die gemeinschaftlich genutzten Bereiche aufgewertet und einige Wohnungen renoviert. Dadurch, dass laut Projektbeschreibung aber 78 % der Wohnungen vermietet sind, dürfte wohl nur ein geringer Teil tatsächlich einer Modernisierung unterzogen werden. Soweit dies aus den einsehbaren Informationen und Dokumenten bei iFunded ersichtlich ist, sollen die Wohnungen nach Abschluss des Projektes veräußert werden, zum Teil an private Investoren und zum Teil zur Selbstnutzung, vermutlich auch an die bestehenden Mieter.

Mit einem Zinssatz von 5 % bewegt sich das Projekt von der Rendite her im Mittelfeld des Marktes. Die Laufzeit ist mit 2 Jahren (wie bei Immobilienprojekten üblich) erfreulich kurz und die Zinszahlung erfolgt alle 6 Monate ab dem Endzeitpunkt des Fundings, wobei die Verzinsung bereits mit dem Tag der Einzahlung startet. Grundsätzlich ist das Projekt sicherlich attraktiv, allerdings haben wir es weniger wegen den Eckdaten gewählt, sondern schlichtweg, um die breite Diversifizierung über möglichst viele verschiedene Crowdfunding-Plattformen voranzutreiben.

Beobachtungen:

- Nerviges Video:

Das Video in der Projektbeschreibung von iFunded läuft als Dauerschleife durch und nervt mehr als dass es hilfreiche Infos liefert. - Probleme bei der Verifizierung:

Im Rahmen der Registrierung bei iFunded konnten wir zur Verifizierung unseren Ausweis hochladen. Die Verifizierung selbst erfolgte aber erst einige Wochen später und erst, nachdem wir selbst nachgefragt hatten. - Faire Zinszahlung:

Fair finden wir die Zinszahlungsregelung alle 6 Monate ab dem Fundingende, wobei die Berechnung der Zinsen schon ab dem Zeitpunkt des Geldeingangs auf dem Treuhandkonto beginnt, was nicht bei allen Crowdfunding-Plattformen so kulant gehandhabt wird. - Erster Erfahrungsbericht:

Erst kürzlich ging der erste Erfahrungsbericht zu iFunded bei uns online. Er deckt sich insgesamt mit unseren eigenen Eindrücken bisher. - Lastschrift möglich:

Angenehm und leider mit Seltenheitswert ist bei iFunded die Möglichkeit, den Anlagebetrag per Lastschrift einziehen zu lassen. Super! - Hohe Eigenkapitalquote:

Die Eigenkapitalquote des Projektes gibt iFunded mit 30 % an, was im Crowdfunding-Bereich ungewöhnlich hoch ist. - Risikoklasse B:

iFunded stuft das Projekt auf seiner eigenen Risikoskala in die Kategorie B ein. Anders als bei Exporo werden die Kriterien hier erfreulich transparent dargestellt und es ist nachvollziehbar, warum das Projekt von der Plattform als vergleichsweise risikoarm eingestuft wird. Dennoch sind solche Bewertungen mit Vorsicht zu genießen und mehr als nette Indikation denn als Hilfe für die Investitionsentscheidung. - Einseitige Projektbeschreibung:

Was uns auffiel, war der recht einseitige Fokus der Projektbeschreibung und -dokumentation auf den Makro- und Mikro-Standort der Immobilie. Interessiert hätten uns aber eher noch Fragen zum Geschäftsmodell und der avisierten Verkaufsstrategie. Wie sollen die Wohnungen letztlich an den Mann gebracht werden? Gibt es u. U. schon Interessenten?

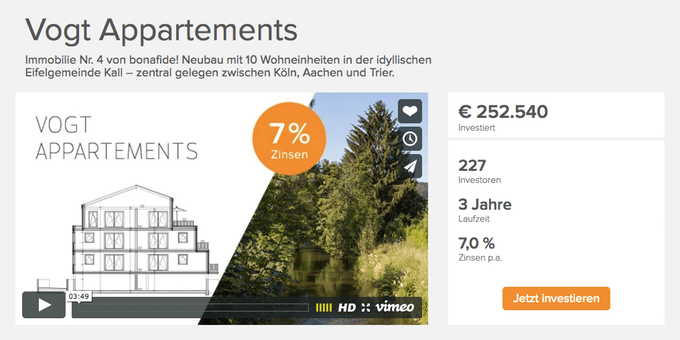

Projekt 2: Neubau von Apartments in Kall (Bergfürst)

Projektbeschreibung:

Im Rahmen dieses Projektes von Bergfürst soll im nordrhein-westfälischen Kall ein Wohngebäude mit insgesamt 10 Eigentumswohnungen gebaut und verkauft werden. Kall befindet sich jeweils in ca. 30-60 Minuten Entfernung zu Aachen, Köln und Bonn und ist laut Projektbeschreibung vor allem bei Familien und älteren Menschen beliebt. Das über die Crowdfunding-Plattform Bergfürst vermarktete Projekt soll in überwiegend barrierefreier Bauweise vor allem bei der letzteren Zielgruppe auf Interesse stoßen. Mit der ruhigen Lage an einem Bach sind die Voraussetzungen dafür sicherlich gegeben, auch wenn das noch nicht viel über die Erfolgschancen aussagt. Der Erfolg des Projektes hängt wie bei praktisch allen Immobilienprojekten am Verkauf der gebauten Wohnungen.

Mit einer Verzinsung von 7 % liegt das Projekt am oberen Renditeende des Marktes, hat dafür aber eine vergleichsweise lange Laufzeit von 3 Jahren. Die Zinszahlung erfolgt auch hier alle 6 Monate, allerdings zu fixen Terminen (30.06. Und 31.12.). Berechnet werden die Zinsen erst 14 Tage nach Zahlungseingang, also nach dem Ende der Widerrufsfrist. Das ist einerseits etwas schlechter als bei iFunded, macht andererseits effektiv aber nur einen kleinen Unterschied. Auch hier haben wir uns im Übrigen nicht so sehr wegen der Eigenschaften des Projektes für ein Investment entschieden, sondern um die Diversifikation über die Crowdfunding-Plattformen voranzutreiben.

Beobachtungen:

- Transparente Darstellung von Fragen & Antworten:

Was uns auffiel war, dass die Fragen von Nutzen und die zugehörigen Antworten vergleichsweise transparent in der Projektbeschreibung von Bergfürst dargestellt wurden. Andere Plattformen tun sich schwer damit, diese Informationen so transparent zu veröffentlichen. - Handelbarkeit des Investments:

Theoretisch ist das Darlehen über den Bergfürst-eigenen Handelsplatz auch vor dem Ende der Laufzeit wieder verkaufbar. Schaut man auf bereits finanzierte Projekte von Bergfürst, so finden sich dort auch durchaus einige Verkaufsangebote. Es ist allerdings nicht ersichtlich, inwiefern diesen auch Kaufangebote gegenüberstehen, sprich, wie liquide dieser Markt tatsächlich ist. Dennoch begrüßen wir in jedem Falle diese Möglichkeit. - Geringe Eigenkapitalquote:

Mit 6,4 % ist die Eigenkapitalquote des Projektes leider marktüblich (?) niedrig. Das lässt wenig Spielraum für Verzögerungen, Probleme und schlichtweg Unvorhergesehenes. Nun macht diese Tatsache das Projekt nicht unmittelbar unattraktiv, vor allem, weil die Eigenkapitalquoten anderer Projekte zum Teil noch niedriger sind. Dennoch stimmt es ein wenig nachdenklich, denn schlechte Zeiten werden für Immobilienprojekte irgendwann kommen. Leider weiß niemand, wann genau und wie groß die Probleme dann sein werden.

Ihr Kommentar zu diesem Artikel

Haben Sie Fragen zu diesem Artikel? Was finden Sie besonders gut, was vielleicht eher schlecht? Was sollten wir besser machen? Schreiben Sie uns an dieser Stelle gern Ihre Meinung. Wir freuen uns stets über Ihr Feedback.