Finanzblogger lassen die Hosen runter - Teil 2: Der Finanzrocker

04.10.2017 - Stefan Erlich - 0 Kommentare

Als Vorbereitung für das von uns unterstützte comdirect Finanzbarcamp (10.11.2017 in Hamburg) geben wir alle zwei Wochen einem oder einer Finanzbloggerin die Möglichkeit, bei uns die Hosen runterzulassen. Damit das Ganze auch jugendfrei bleibt, zeigen diese nur ihr Vermögensportfolio und beantworten die ein oder andere kritische Frage der Kritische-Anleger-Redaktion. In dieser Ausgabe lässt Der Finanzrocker Daniel Korth die Hüllen fallen und überrascht mit aktiven Fonds, viel metallischem Glanz und einer Menge "neumodischem Zeugs".

Bevor wir das Portfolio von Daniel enthüllen und ihm dazu einige Fragen stellen, möchten wir an dieser Stelle kurz auf das am 10.11.2017 in Hamburg stattfindende Finanzbarcamp der comdirect hinweisen, das wir dieses Jahr erstmals unterstützen. Daniel wird selbst vor Ort sein und in den verschiedenen Sessions mitdiskutieren. Wenn du den Finanzrocker also einmal live treffen möchtest, ist das deine Chance! Keine Lust auf Barcamps? Dann geht es hier zum Interview.

Das comdirect Finanzbarcamp 2017

Wir unterstützen das comdirect Finanzbarcamp 2017, das am 10.11.2017 in Hamburg stattfinden wird. Dabei kommen Privatanleger, Finanzblogger und Experten zusammen, um im Rahmen von spontan organisierten Sessions über verschiedene Themen und Aspekte der Geldanlage zu diskutieren. Jeder kann mitmachen, ein Thema vorschlagen, mitdiskutieren oder einfach nur zuhören. Einfach kostenlos registrieren und vorbeikommen.

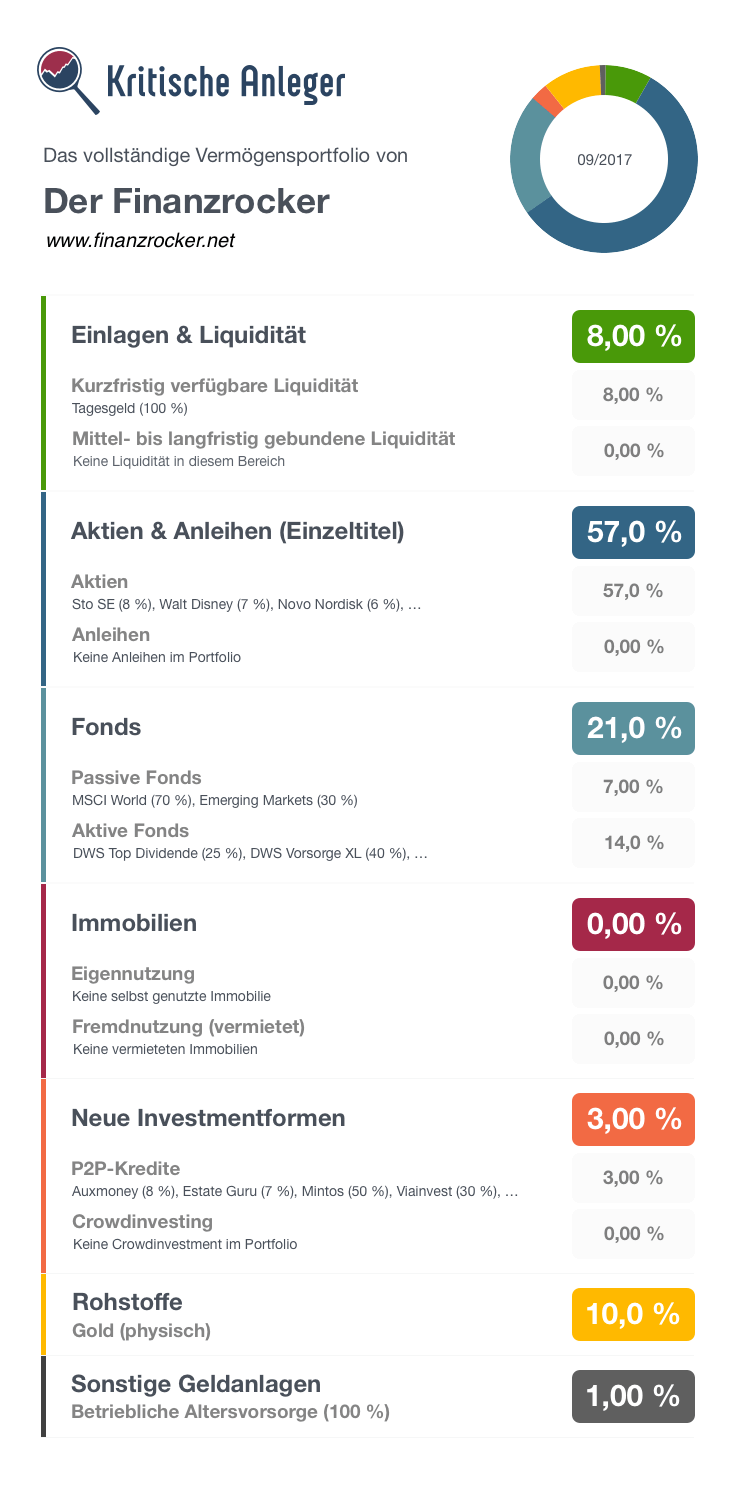

Daniel: Moin Stefan, ich lege ja auch nicht nach den Finanzwissenschaften an, sondern nach meiner persönlichen Anlagestrategie. Über die Jahre hat sie sich so entwickelt. Dabei setze ich auf große Dividendenzahler, um einen stetig wachsenden Dividendenstrom zu erhalten.

Das funktioniert jedes Jahr besser, weil ich monatlich neue Aktien kaufe, die dann in der Regel vierteljährlich ausschütten. Und über die Jahre ist so der hohe Anteil an Einzelaktien entstanden. Mein Vermögen schwankt so auch entsprechend mehr als wenn ich überwiegend Anleihen und Tagesgeld im Depot hätte.

Daniel: Nein, einem bestimmten System folge ich nicht. Ich schaue mir die Kennzahlen wie KGV, Payout-Ratio und die Dividendenentwicklung an und überlege, ob das Unternehmen in meinen Branchen-Mix passt oder ob ich nicht zu viele Werte in der Branche habe. Gerade die Branchen Konsumgüter und Pharma/Chemie sind bei mir sehr stark vertreten. Dann macht es keinen Sinn, noch mehr Werte dieser Branche hinzuzufügen. Bei 25 Einzelwerten ist die Streuung in meinem Depot aber sehr hoch. Mein Ziel ist es, auf 30 Werte im Depot hochzukommen und die drei fehlenden Branchen auch noch abzudecken.

Daniel: Grundsätzlich stimme ich Dir da auch zu. ETFs sind wesentlich kostengünstiger und breiter aufgestellt als aktiv gemanagte Fonds. Ich habe eigentlich auch nur eine Fonds-Altlast im Depot und das ist der DWS Top Dividende. Den habe ich nun schon seit einigen Jahren im Depot und bisher noch nicht verkauft, weil er trotz der hohen Kosten vergleichsweise gut läuft.

Dieser Fonds allein macht aber nur einen vergleichsweise kleinen Teil aus. Mit über 10 % schlägt meine fondsbasierte, private Rentenversicherung zu Buche, die ich seit 7 Jahren habe. Leider habe ich mir das Ding damals beim Bankverkauf andrehen lassen und komme erst nach 12 Jahren mit einem blauen Auge davon. So lange habe ich die Auswahl von 8 aktiv gemanagten Fonds, von denen ich zwei monatlich bespare. Die Kosten dieser Vorsorgefonds halten sich immerhin mit 0,8 % pro Jahr in Grenzen. Über die Jahre kamen dann die 14 % zustande.

Daniel: Ich bespare ganz konservativ einen MSCI World ETF (70 %) und einen Emerging Markets ETF (30 %) in einem separaten Depot, wo ich auch nicht rangehen möchte. Das ist unabhängig von meinen Einzelaktien. Ich bespare das, weil ich das gern für die Altersvorsorge haben möchte.

Daniel: P2P-Kredite sind Kredite von einer Privatperson an eine andere über eine P2P-Plattform. Der Vorteil ist, dass ich mit einem Minimum von 5 € bis 50 € in einzelne Kredite investieren und so sehr breit diversifizieren kann.

Das bringt eine hohe Rendite zwischen 8 % und 15 %. Ich gehe aber auch ein sehr hohes Risiko ein. Der Kredit kann ausfallen, wenn der Kreditnehmer nicht mehr zahlt. Zudem kann der Darlehensanbahner (Kreditvermittler über die Plattform) oder auch die Plattform selbst ausfallen. Teilweise ist auch ein Währungsrisiko enthalten.

Während ich mit den deutschen Plattformen eher schlechte Erfahrungen gesammelt habe und dort auch schon länger wieder entspare, laufen die baltischen Plattformen Mintos, Viainvest und Estate Guru sehr gut bei mir. Pro Plattform habe ich mir ein maximales Investment von 1.000 € gesetzt, weil diese P2P-Investments der risikoreichste Teil meines Portfolios sind. Für die nächsten Jahre möchte ich noch ein paar vereinzelte Plattformen testen und so den Portfolio-Anteil auf bis zu 7 % hochfahren.

Auf meinem Blog berichte ich alle paar Monate über die Ergebnisse meiner P2P-Kredite und zeige auch Screenshots von meinen P2P-Plattformen: https://finanzrocker.net/auxmoney-mintos-und-viainvest-wie-laufen-meine-p2p-kredite/

Daniel: Gold sorgt noch einmal für zusätzliche Diversifikation, die vor allem im Falle einer Korrektur zum Tragen kommt. Ich habe mir den physischen Rohstoff vor ein paar Jahren ins Depot gelegt als ich nur wenige Aktien im Depot hatte. Aufstocken werde ich es aber nicht weiter. Gold bietet auch keine Rendite im eigentlichen Sinne, aber als psychologischer Anker im Depot eignet es sich gut.

Daniel: Oh, das ist ganz einfach. Sobald das erste Geld verdient wird, sollte man gleich mit dem Anlegen loslegen. Ich habe es selbst versäumt und habe durch die Anlage beim Bankberater viel verloren. Je länger man anlegt, um so mehr Vermögen kommt am Ende dabei heraus.

Über Daniel Korth ("Der Finanzrocker")

Daniel bloggt seit Anfang 2015 auf www.finanzrocker.net über über das Thema Geldanlage & Finanzen und gehört zu den bekanntesten Finanzbloggern Deutschlands. Seine Stimme kennt man aus den Podcasts, die er sowohl allein als auch in Zusammenarbeit mit dem Finanzwesir ("Der Finanzwesir rockt") regelmäßig veröffentlicht. Neben seinen lesenswerten Artikeln und dem Podcast überzeugt er durch ein exzellentes Hörbuch, das schon so manchen Anleger vor falschen Entscheidungen bewahrt hat.Zum Finanzrocker

Ihr Kommentar zu diesem Artikel

Haben Sie Fragen zu diesem Artikel? Was finden Sie besonders gut, was vielleicht eher schlecht? Was sollten wir besser machen? Schreiben Sie uns an dieser Stelle gern Ihre Meinung. Wir freuen uns stets über Ihr Feedback.