Finanzblogger lassen die Hosen runter - Teil 1: Die Beziehungs-Investoren

20.09.2017 - Stefan Erlich - 0 Kommentare

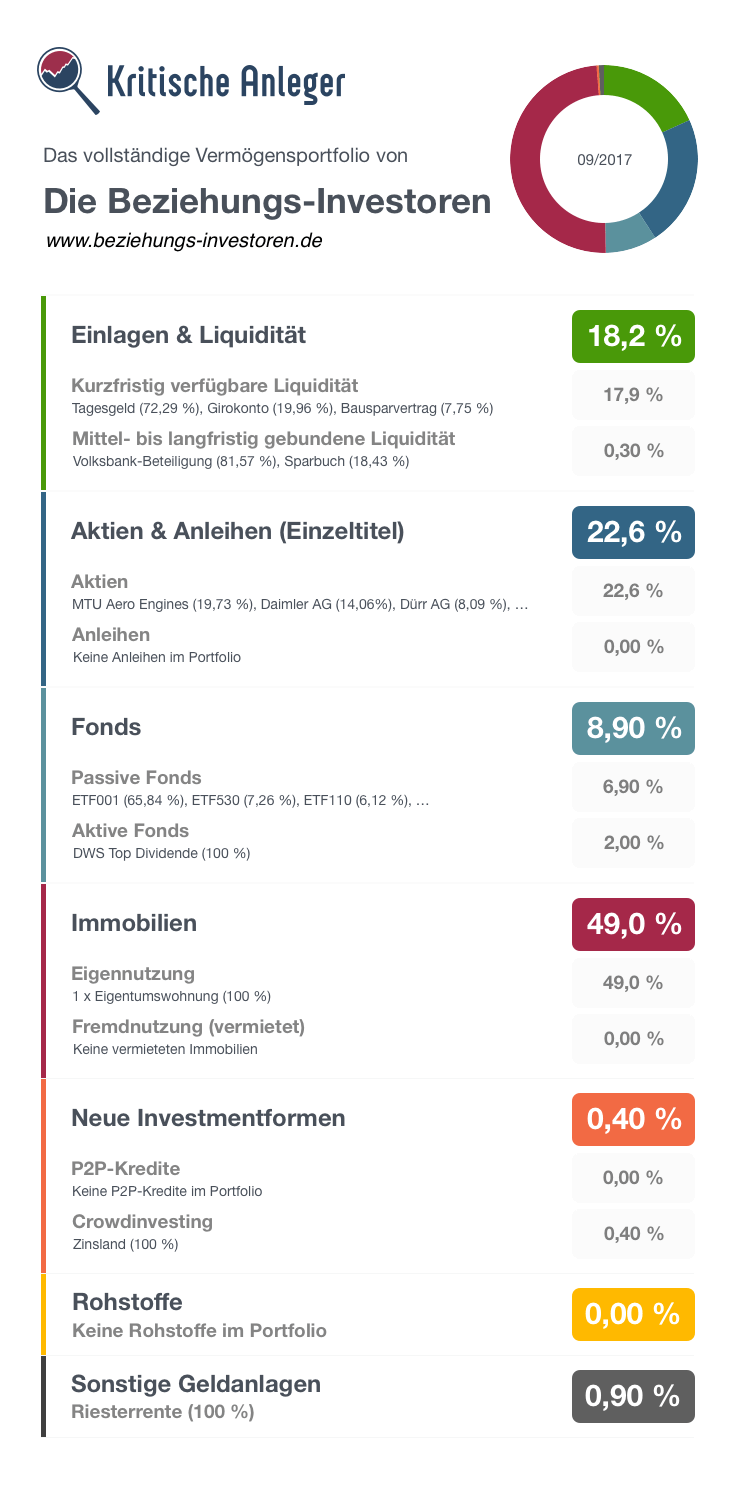

Als Vorbereitung für das von uns unterstützte comdirect Finanzbarcamp (10.11.2017 in Hamburg) geben wir alle zwei Wochen einem oder einer Finanzbloggerin die Möglichkeit, bei uns die Hosen runterzulassen. Damit das Ganze auch jugendfrei bleibt, zeigen diese nur ihr Vermögensportfolio und beantworten die ein oder andere kritische Frage der Kritische-Anleger-Redaktion. In dieser Ausgabe entblößen Die Beziehungs-Investoren Marielle und Mike ihr Portfolio, das mit viel Liquidität und einem klaren Schwerpunkt im Bereich Beton zu überzeugen weiß.

Bevor Marielle und Mike im Rahmen eines Interviews mehr über ihr Portfolio und die zugrundeliegende Anlagestrategie verraten, möchten wir kurz ein paar Worte zum comdirect Finanzbarcamp verlieren. Danach geht es weiter mit einem Blick auf das Vermögensportfolio. Wer keine Lust auf das Barcamp und die Infografik hat, springt einfach direkt zum Interview.

Das comdirect Finanzbarcamp 2017

Wir unterstützen das comdirect Finanzbarcamp 2017, das am 10.11.2017 in Hamburg stattfinden wird. Dabei kommen Privatanleger, Finanzblogger und Experten zusammen, um im Rahmen von spontan organisierten Sessions über verschiedene Themen und Aspekte der Geldanlage zu diskutieren. Jeder kann mitmachen, ein Thema vorschlagen, mitdiskutieren oder einfach nur zuhören. Einfach kostenlos registrieren und vorbeikommen.

Marielle: Die Frage lässt sich nicht so einfach mit bewusst oder unbewusst beantworten. Der Hintergrund der Wohnung ist, dass meine Mutter diese gekauft hat, als ich aufgrund des Studiums nach Oberursel ziehen musste. Zum damaligen Zeitpunkt war es für sie ein super Investment, denn für sie bedeuteten die Schulden eine Steuerersparnis und gleichzeitig war die Kreditrate niedriger als wenn sie mir die Miete während der Studienzeit im Großraum Frankfurt bezahlt hätte. Man muss auch dazu sagen, dass die Wohnung in einem sanierungsbedürftigen Zustand und entsprechend günstig war. Wir haben sie im Großteil selbst (bzw. dank des Partners meiner Mutter) in knapp 3 Monaten entkernt und in den jetzigen Zustand gebracht.

Die Wertsteigerung in den letzten knapp 6 Jahren ist enorm – andere Wohnungen im selben Haus wurden für das Doppelte verkauft – klar in einem besseren Zustand, aber dennoch. Im Januar diesen Jahres hat meine Mutter die Wohnung an mich überschrieben und den Wert dieser selbstgenutzten Immobilie haben wir in unserem Portfolio jetzt mit dem Verkaufswert der identischen Wohnung über uns vor einem halben Jahr angesetzt. Also kann ich sagen: Das Wohnungsinvestment war schon bewusst. Die extreme Wertsteigerung und der damit hohe Anteil am Gesamtdepot ist eher zufällig bzw. der Marktsituation geschuldet.

Mike: Wir würden gerne weitere Immobilien erwerben und schauen uns bereits seit 1,5 Jahren im Großraum Frankfurt, aber auch in Aschaffenburg um (da Marielle dort her kommt und entsprechend die Gegend gut kennt). Wir waren bereits auf vielen Besichtigungen und wissen inzwischen ziemlich genau, wonach wir suchen. Allerdings ist der Markt aktuell einfach echt schwierig und wir sind auch nicht bereit, zu jedem Preis zu kaufen bzw. nehmen es nach dem Prinzip: Wir schauen und wenn sich eine gute Gelegenheit bietet, ist es toll – wenn nicht investieren wir in andere Bereiche. In Sachen Immobilien haben wir uns eine klare Strategie zurecht gelegt und wissen mittlerweile, zu welchem Preis in welcher Region Frankfurts sich die Investition für uns lohnt. Sollten wir dazu fündig werden, schlagen wir zu. Ansonsten ist unser Geld geduldig.

Marielle: Mit Tipps ist es schwierig – auf der Suche nach einem perfekten Kanal, um gute Angebote vor der großen Masse zu finden, sind wir selbst immer noch. Aus unserer Sicht ist es total wichtig, dass man sich bewusst ist, was man sucht. Uns hat es geholfen, unsere Rahmenparameter (bspw. Mindestgröße, Mindestrenditepotential, Maximalentfernung von öffentlichen Verkehrsmitteln) tatsächlich einmal aufzuschreiben. Wenn uns eine Wohnung interessant erscheint, rechnen wir schon vorher grob die wichtigsten Kennzahlen aus, sodass wir einfach vorbereitet zur Besichtigung gehen können.

Das ist wahrscheinlich auch der größte Stolperstein: Unvorbereitet sein und Unwissenheit/Unsicherheit den Verkäufer spüren zu lassen. Das sollte man auf jeden Fall vermeiden. Dann lieber einmal mehr klar sagen, dass Ihr das Ganze noch einmal in Ruhe besprechen und durchrechnen werdet, als unseriöse Aussagen zu tätigen.

Mike: Empfehlen würden wir auf jeden Fall mit einer passenden Wohnung – auch wenn die Aussichten vielleicht nicht so gut sind, sie tatsächlich zu bekommen – einfach einmal zur Bank zu gehen und einen Finanzierungsvorschlag zu erfragen. Selbst wenn es am Ende mit dieser Wohnung nicht klappt, hilft es, den Kontakt zur Bank oder dem Finanzierungsberater schon im Vorfeld aufzubauen und Vertrauen zu bilden. Denn so wird es im entscheidenden Fall schneller gehen, die Bankzusagen zu bekommen. Ihr wisst bereits, welche Unterlagen benötigt werden und der Bankberater kennt Eure Situation – und im Zuschlagsfall kann es gerade in beliebten Gegenden schon mal auf die Schnelligkeit ankommen!

Außerdem ist es aus unserer Sicht sehr wichtig, viel zu fragen und auch auf die Antworten zu bestehen. Es macht keinen Sinn, eine Immobilie zu kaufen, bei der nicht alle Fragen restlos geklärt sind. Möchte der Verkäufer manche Themen nicht beantworten oder zaubert er plötzlich einen anderen Käufer aus dem Hut, weil Ihr zu viel fragt, dann akzeptiert dies! Eine Immobilie ist ein zu großes Investment, als dass man dieses mit offenen Fragen, die Bauchschmerzen bereiten, eingehen sollte.

Marielle: Die Daimler-Aktien gehören mir – ein Relikt aus der Zeit, in der wir noch separat investiert haben. Tatsächlich habe ich Daimler bereits zum dritten Mal im Depot, nachdem ich sie in der Vergangenheit bereits zwei Mal mit einem sehr schönen Gewinn verkauft und nach dem Abfallen wieder gekauft hatte. Zu dem Zeitpunkt, als ich den Wert zuletzt erworben habe, stand die ganze Autoindustrie noch gar nicht so im Fokus wie aktuell. Das war bereits vor 1,5 Jahren und mehr unter dem Gesichtspunkt: „Ist schon zwei Mal super gelaufen, die Dividende will ich gerne mitnehmen und langfristig wird es bei Daimler schon laufen.“ Nicht sehr rational, aber der Kauf war eben auch noch vor der Entstehung unserer gemeinsamen Aktien-Kauf-Strategie.

Mike: Unsere Strategie baut auf der von Levermann auf. Insgesamt gliedert sie sich in 4 Teile: Unternehmen beobachten, Quantiative Analyse, Qualitative Bewertung und Handling nach Kauf.

Unternehmen beobachten: Wir haben einen Excel-Sheet mit etwa 600 Unternehmen, die wir aktuell beobachten. Dies sind Aktien des DAX, TecDAX, MDAX, SDAX, Small Caps und des Dow Jones. Seit etwa einem Monat haben wir weitere 200 internationale Aktien aus aller Welt in der Warteschleife sitzen. Mit einem Tag Luft werden wir diese mit in die Beobachtungsliste nehmen.

Quantiative Analyse: Diese beruht auf Levermann. Wir analysieren jedes Unternehmen auf der Basis von 10 Kennzahlen und vergeben Punkte (1, 0, +1). Wenn ein Unternehmen 4 oder mehr Punkte erreicht, wird es für uns interessant.

Qualitative Analyse: Interessante Unternehmen werden unter die Lupe genommen. Dazu lese ich den Geschäftsbericht, schaue mir die Managementstruktur an, informiere mich über die höchste Führungsebene und verdeutliche mir das Geschäftsmodell. Anschließend setze ich die Erkenntnisse in den Vergleich mit ähnlichen Unternehmen (bspw. Xing vs LinkedIn). Spricht alles für das Unternehmen, kaufen wir die Aktien - aktuell noch zu egal welchem Preis. Allerdings bin ich gerade dabei, die Chartanalyse zu nutzen, um einen sinnvolleren Einstieg auf der Preisebene im Tageschart zu ermitteln. Schließlich wird sich unsere Bewertung des Unternehmens vorerst nicht ändern und wenn sich drei bis sechs Wochen später ein sinnvollerer Einstieg ergibt, sollten wir diesen nutzen.

Handling nach Kauf: Bei +20 % Preissteigerung setzen wir einen Trailing Stop Loss mit dem Abstand der Standardabweichung der letzten 365 Tage. Sollte die Aktie fallen, kaufen wir nach. Einmal im Jahr evaluieren wir die Unternehmen. Sollte sich hier etwas gravierend ändern, sodass wir denken, dass das Unternehmen sich nicht durchsetzen wird, steigen wir aus - auch mit Verlust.

Eine detailierte Darstellung unserer Strategie findest Du in unserem Artikel zum Thema: Unsere Levermann-Strategie.

Marielle: Unsere Motivation beim Kauf von Einzelaktien ist ganz klar Gewinnerzielung. Wir sind keine klassischen Buy-and-Hold-Investoren. Wir investieren eher kurz- bis mittelfristig in Einzelaktien. Der Zeithorizont liegt für uns hier eher bei 6 Monaten bis 3 Jahren. Trader wollen wir nicht sein. Wir investieren schon aus Überzeugung vom Unternehmen, allerdings wollen wir nicht jede Schwankung aussitzen müssen, sondern Gewinne mitnehmen und in schwachen Phasen nach Möglichkeit nicht mehr dabei sein und aussitzen müssen.

Mike: Altlasten haben wir in unseren separaten Depots – also noch vor der Zeit unserer gemeinsamen Strategie. Bei mir sind das Alno (die inzwischen Pleite sind – hier bin ich nur noch gespannt, wie so eine Insolvenz-Abwicklung tatsächlich abläuft) und die Commerzbank. Alno war ein Probe-Investment von 200 €. Das ist also nicht schmerzhaft, sondern lehrreich. Von der Commerzbank halte ich auch nur eine geringe Position, sodass ich hier warten werde- schmerzhaft ist auch diese nicht.

Marielle: Bei mir ist es vor allem RWE – von meinem Vater gekauft im Jahr 2007. Derzeit stehen sie mit 70 % im Depot. Zwischenzeitlich standen sie bei 90 %, sodass ich dachte „nunja, jetzt brauche ich sie auch nicht mehr verkaufen“. Da ich erst ab 2009 Zugriff auf mein Depot hatte und angefangen habe, mich damit zu beschäftigen, waren sie einfach von Anfang an im Minus und dienen mir als Mahnmal, dass einfach nur liegen lassen eben auch nicht immer das Sinnvollste ist. Daneben habe ich noch GFT Technologies, Delticom und die Clere AG im Depot, die ich als Altlasten bezeichnen würde. Alles drei Fehlgriffe bzw. vollkommen falsche Einstiegszeitpunkte.

Verkaufen wollte ich sie dennoch alle drei bisher nicht, denn gerade bei den Kapitalherabsetzungen oder sogar dem Versuch des Delistings der Clere AG kann ich auch einfach noch viel lernen und wenn eigenes Geld drin steckt, beschäftige ich mich dann einfach eher damit als wenn ich es nur von außen beobachte. In allen Werten liegt selbstverständlich auch kein Vermögen, sodass dies verkraftbare Lerneffekte sind.

Marielle: Genau, das ist mein Anteil. Bisher habe nur ich mich getraut, mit Crowdinvesting zu starten. Inzwischen habe ich in meine ersten vier Projekte investiert – bisher ausschließlich über Zinsland. Ich finde es toll, genau zu wissen, in welches Projekt / Vorhaben ich mein Geld stecke und selbstverständlich hat mich auch die Möglichkeit, höhere Zinsen als auf dem Tagesgeld- oder Festgeldkonto zu erreichen, gereizt. Vor dem Hintergrund, dass die Nachrangdarlehen ein deutlich höheres Risiko mit sich bringen als diese Konten, war für mich von Anfang an klar, dass ich immer nur kleine Beträge und dafür in viele verschiedene Projekte investieren würde. Entsprechend werde ich mein Engagement in dem Bereich sicherlich noch weiter ausbauen.

P2P-Kredite bieten für mein Gefühl eine geringere Sicherheit als Crowdinvesting. Bei den Immobilienprojekten, in die ich bisher investiert habe, entsteht etwas und ein Mehrwert wird geschaffen. Ich kann mir also vorstellen, wo meine 6 - 7 % entstehen. Bei P2P investiere ich letztendlich in das finanzielle Missmanagement anderer Menschen und fördere mit den hohen Zinsen irgendwie auch noch, dass deren Schuldenspirale ggf. immer weiter geht. Natürlich kann man das nicht alles über einen Kamm scheren. Mein Bauchgefühl ist bei Crowdinvesting aber einfach viel besser als es bei P2P-Krediten wären. Daher habe ich damit erst einmal begonnen.

Mike: Bisher stand Gold, Silber & Co. bei uns nie zur Debatte. Die Anlageklasse interessierte uns bisher nicht und daher besitzen wir keine Erfahrung in dem Bereich.

Marielle: Für mich spielt bei Gold (und analog auch Silber, etc.) mit rein, dass ich nicht nachvollziehen kann, wie die Wertsteigerung entstehen soll. Es geht aus meiner Sicht rein über Angebot und Nachfrage. Anders ist es bspw. bei Aktien, denn hier wird das Unternehmen wertvoller aufgrund seiner Geschäftstätigkeit (oder eben andersherum). Aber gut, das kann auch die von Mike bereits angesprochene mangelnde Beschäftigung mit dem Thema geschuldet sein.

Mike: Klar! Hier sind die drei Tipps, die uns den größten Boost im Vermögensaufbau gegeben haben:

Erstens: Lege Dir ein Haushaltsbuch an. Egal, ob als Ordner, als Notizbuch, als Excel-Sheet oder in einer App. Hauptsache Du kontrollierst am Monatsende Deine Einnahmen und Deine Ausgaben und rechnest Deinen gesamten Vermögensstand zusammen. Unbewusst passieren hier einige Dinge: 1. Dein Konsumverhalten wird sich verändern, da Du Dich am Ende des Monats fragst, warum so viel Geld für Fast Food, Alkohol oder Schuhe ausgegeben wurde. 2. Deine Motivation steigt, dein Gesamtvermögen zu steigern - diese (kleine) grüne Zahl wächst von Monat zu Monat. 3. Du beginnst über neue Einkommensquellen nachzudenken, bzw. wie Du mit Deinem vorhandenen Geld sinnvoller umgehen kannst.

Zweitens: Finde Gleichgesinnte und vernetze dich mit ihnen. Diese findest Du in den entsprechenden Facebook-Gruppen, auf den zahlreichen Finanzblogs oder auf den Lesertreffen. In Frankfurt veranstalten wir beispielsweise alle zwei bis drei Monate ein Treffen. Gerade zu Beginn wirst Du viele Fragen haben oder Dich unsicher fühlen. Da ist es wichtig, dass Du Dich austauschen kannst. Zu Hause im stillen Kämmerlein kreisen Deine Gedanken, nehmen aber keine andere Form an und bringen Dich auch nicht ans Ziel.

Drittens: Beginne. Wochen oder monatelanges Grübeln wird Dich nicht ans Ziel bringen. ETFs faszinieren Dich, dann setze einen Sparplan auf und schau, was passiert. Wenn Du nach einem Jahr merkst, dass Du den falschen ausgewählt hast, dann kannst Du immer noch adjustieren. Dich reizen Optionen, dann nimm Dir ein (kleines) Taschengeld und probiere Dich aus. Du arbeitest bei einer AG, willst investieren und bist von dem Unternehmen überzeugt? Dann kaufe Dir eine Hand voll Aktien. Nachdem Du begonnen hast, hast Du den Kopf wieder frei, um Dich um Dein Wissen, Deine Erfahrung und Deine Weiterentwicklung zu kümmern. Du kannst viel schneller entscheiden, ob diese Anlageform Deinen Bedürfnissen entspricht oder ob sie Dir nur Kopfschmerzen bereitet. Nimm einen kleinen Betrag und fange an. Nachdem Du begonnen hast, evaluiere und reflektiere Deine Schritte und adjustiere sie gegebenenfalls.

Mike: Der aus unserer Sicht beste ist auch der längste und erfolgreichste unserer Artikel: http://beziehungs-investoren.de/10-moeglichkeiten-aktiv-in-eure-beziehung-zu-investieren/

Marielle: Am besten direkt über den folgenden Link in die Mailingliste eintragen – dann kommen alle Infos über das nächste Treffen direkt ins Postfach.

Über Marielle & Mike ("Die Beziehungs-Investoren")

Marielle und Mike betreiben seit Mitte 2016 den Finanzblog "Die Beziehungs-Investoren" und bloggen dort über die Themen Geldanlage und Finanzen in der Beziehung. Die beiden berichten jeden Monat über die Entwicklung ihres eigenen Portfolios und geben Tipps, wie man Partnerschaft und Geld am besten vereinbart (z. B. "Pleite durchs Heiraten – Was Ihr auf jeden Fall vermeiden solltet").Zu den Beziehungs-Investoren

Ihr Kommentar zu diesem Artikel

Haben Sie Fragen zu diesem Artikel? Was finden Sie besonders gut, was vielleicht eher schlecht? Was sollten wir besser machen? Schreiben Sie uns an dieser Stelle gern Ihre Meinung. Wir freuen uns stets über Ihr Feedback.