Goldständer oder Lattenrost? Der Finanzjoker lässt die Hosen runter!

11.07.2017 - Finanzjoker- 0 Kommentare

Zum Abschluss der sechsmonatigen Kolumne auf Probe lässt der Finanzjoker die Hosen runter und zeigt, wie dessen eigenes Anlageportfolio aussieht. Denn ein Schelm, der gern über andere Kleininvestoren und deren Verhalten unkt, muss sich an seinen eigenen Ansprüchen messen lassen. Worin investiert unser kleiner Narr aus welchen Gründen? Welchen Anteil nehmen bestimmte Anlageklassen in seinem Portfolio ein? Und ist wirklich alles (Narren-)Gold, was da glänzt? Bühnenvorhang auf für den Finanzjoker im Adamskostüm, aber noch mit Netzkleid.

Moin moin, Matrose auf rauer Finanzsee! Hält sich deine kleine Schaluppe wacker über dem Börsenspiegel? Bleiben die Immobilienhaie schön auf Abstand? Und ganz wichtig: Hast du die dunklen Schatten am Crowdinvesting-Horizont beobachtet, die deinen kleinen schwimmenden Geldtransporter beschädigen könnten? Tatsächlich? Dann hast du sicher nichts gegen einen kleinen (Selbst-)Test! Bergfürst ist nämlich nicht die einzige Plattform, die sich möglicherweise mit einem zumindest diskussionswürdigen Hintergrund mancher Projektanbieter auseinandersetzen muss. Wenn du dir meine Hinweise im letzten Beitrag wirklich angeschaut hast, findest du eine Spur zum deutlich größeren Anbieter Zinsland. Beim dortigen Projekt „Kantoneum“ findet sich die D. E. S. Immobilien Consulting aus Erfurt als Projektentwickler. Nicht nur, dass genau dieses Unternehmen ebenfalls im Impressum der Nordkap-Seite auftaucht und an der derselben Adresse sitzt wie das Erfurter Büro von Nordkap. Der Geschäftsführer der D. E. S. ist zudem unser bekannter Herr Gerhard Schaller von der Derivest bzw. Sensus Vermögensverwaltung. Na – Test bestanden?

Was will ich dir damit sagen? Es spielt keine Rolle, ob wir von Zinsland als einen der Platzhirsche in der Szene reden oder von einem kleineren Mitspieler. Bei jeder Plattform können Geschichten auftauchen, über die man als Anleger evtl. Bescheid wissen sollte. Und wenn die Plattformen es nicht machen (können), musst du eben selbst ran, wenn es kein reines Glücksspiel werden soll. Die Grenze zwischen Roulette (null Einfluss) und Poker (gewisse Einflussmöglichkeiten) ist hier sehr grau und schwammig. Glücksspiel bleibt es aber bei beidem bis zu einem bestimmten Grad. Beim nächsten Immobilienprojekt also vielleicht zuerst Suchmaschine sowie Denkapparat einschalten und sich dann zunächst selbst eine Meinung bilden. Kleine neue Aufgabe für dich gefällig? Schau dir doch mal an, welcher Entwickler beim Exporo-Projekt „Stahlgruberring“ dahintersteckt. Einer der beiden dort genannten Herren besitzt eine interessante, wenn auch etwas ältere Vorgeschichte. Gratistipp: Zum Start mal den jeweiligen vollen Namen und das Schlagwort „Finanzscout“ mal zusammen in die Suchleiste eingeben. Viel Spaß und aber immer schön fair bleiben…

Jetzt mal kurz Schluß mit den Faxen, dafür einige Fakten

Zum Stichwort “fair” noch eine mir wichtige Botschaft: Mich kleinen Narren hat erfreulicherweise die ein oder andere Lesermail zu meiner letzten Kolumne erreicht. Eine Person meinte z. B., ich hätte mir den Schnaps verdient, da er selbst auch auf diese Dinge mit Derivest gestoßen sei und sich freue, dass jemand darüber ausgewogen berichtet. Vielen Dank! In einer anderen Mail schwang neben allgemeiner Zustimmung auch der implizite Vorwurf mit, ich würde immer noch zu positiv berichten und hätte Derivest stärker anschwärzen sollen. Auch hier wirklich ironiefrei erstmal “Vielen Dank!” für die Nachricht.

Kurze allgemeine Rückmeldung: Leute, so funktioniert das nicht bei einem echten Joker wie du und ich. Uns zeichnen Fakten, ein bisschen Satire und Fairness aus. Solange es also noch kein Urteil gibt oder wir direkten Zugang zu mehr konkreten und nachlesbaren Informationen aus anderen seriösen Quellen haben, zählt immer noch die Unschuldsvermutung. Es gibt eine Verbindung zwischen Derivest und manchem Immobilien-Crowdinvesting-Projekt? Ja. Derivest wies die letzten Jahre einige Bilanzverluste aus? Ja. Fällt die Rückzahlung der Darlehen deshalb faktisch aus und Derivest ist der nächste S&K-Skandal? Das können wir bisher fairerweise nicht wissen. Nur allein weil Google das Ergebnis anzeigt, ist noch lange nicht automatisch alles davon wahr. Wir alle wissen doch, wie krank das Internet mit seinen unreflektierten Fake News, Hasskommentaren und Marktschreier-Clickbait-Artikeln sein kann. Wie schnell ist der Ruf eines anderen zerstört, hauptsache man selbst hat schön viele Klicks abgesahnt? Ich bin doch nicht deine Finanz-BILD! Für sowas geh bitte woanders hin und tschüss. Wenn du z. B. “gerlachreport” und “Zinsland” zusammen in der Suchleiste eingibst, findest du bei Ersterem einen Artikel über die oben beschriebene Verbindung zwischen Zinsland und Derivest. Was von der Kernaussage her ein guter Hinweisbericht hätte werden können, artet hier bzgl. Wortwahl, Stil und wüsten Behauptungen ohne jede nachlesbare Quellenangabe für den Leser zu einer einzigen Schmiererei aus. Da brauch ich gleich einen zweiten Schnaps...Schade, hier wurde Potenzial für ein an sich interessantes Thema verschenkt. Deshalb auch an dieser Stelle keine direkte Verlinkung dazu.Schau es dir dir selbst an, wenn du willst. Aber sowas werde ich doch nicht auch noch belohnen.

Kommen wir aber nun zu schöneren Dingen im Leben, nämlich dem Runterlassen meiner Hose. Nein, keine Sorge, meine lieben Joker-Jünger. Das Wörtchen „Finanzpornografie" habe ich weder falsch verstanden noch wortwörtlich aufgefasst. Es kommt hier also keine Schmuddelheftchenstory deines Lieblingsnarren, tut mir leid. „Tiefe Einblicke“ gibt es aber sehr wohl, denn du liest gerade den krönenden Abschluss meines sechsmonatigen Kolumne-Experiments bei den Kritischen Anlegern. Daher habe ich mir mit etwas Input vom hiesigen Team was Spezielles überlegt. Im Spätherbst diesen Jahres soll nämlich ein Finanzevent stattfinden, das Kritische-Anleger.de zusammen mit Partnern organisiert. Im Rahmen dessen sind diverse Finanzblogger eingeladen, zu einem gewissen Grad aufzeigen, worin sie selbst investieren. Predigt mancher vielleicht öffentlich viel Wasser in seinem Blog, bechert aber selbst nur besten Dom Pérignon? Hört sich für mich nach einer Menge Spaß an. Ich bin dabei!

„Papa, wenn ich groß bin, will ich auch mal Spießer werden“

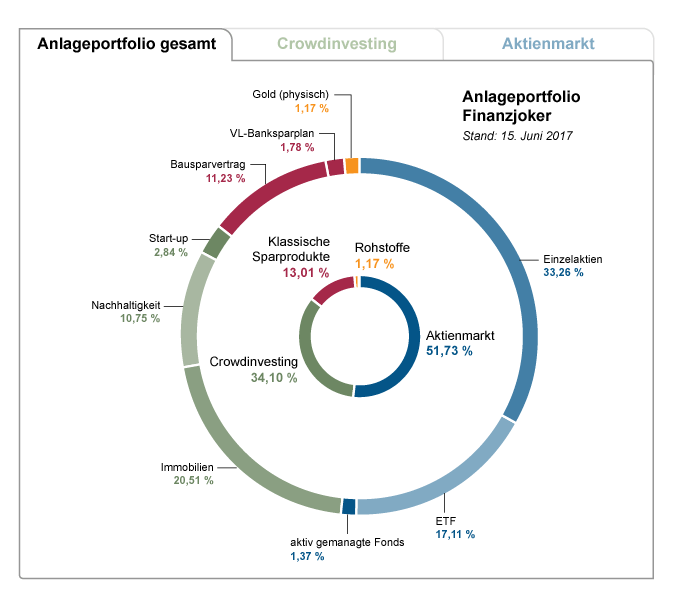

Wie sieht es nun beim Finanzjoker aus, der so gern viel über Eigenverantwortung, finanzielle Selbstbestimmung und das Halten zahlreicher verschiedener Herden zwecks Risikostreuung quasselt? Tadaaa, ich präsentiere den Harlekinkönig im Adamskostüm (aber mit Netzkleid):

Wie man schnell erkennt, setzt sich mein eigenes Portfolio mit „Aktienmarkt“ und „Crowdinvesting“ zu fast 85 Prozent aus riskanteren Anlagevehikeln zusammen (Cashreserven / Notgroschen sind in der Statistik nicht enthalten und betragen ca. 2-3 Monatsgehälter). Klassische Sparprodukte mit fester Verzinsung und Einlagensicherung machen da nur noch einen kleinen Teil aus. Das ist in meinem Fall aber bewusst so gestaltet, da ich noch das ein oder andere Jahrzehnt vor mir und dementsprechend einen langen Atem habe. Im Moment erlaube ich mir also mehr Risiko, damit ich Chance auf mehr Rendite habe. Kann schiefgehen oder auch nicht – „we will see“, wie der Franzose sagen würde. Ein Mindestanteil an besagten „risikolosen“ Anlagen bleibt dabei der Absicherung, Liquidität und Streuung wegen natürlich stets erhalten.

Vielleicht noch ein paar weitere erläuternde Worte, um deine Narren-Neugier zu befriedigen:

- Der ein oder andere wundert sich vielleicht, dass da ein Bausparvertrag bei mir auftaucht. Mache ich hier gern einen auf lauten Möchtegern-Anarchisten, habe aber auch nur den kleinbürgerlichen Spießertraum vom eigenen Vorort-Häuschen? Mitnichten. Der Vertrag wurde Ende der 90er abgeschlossen, als die Bausparkassen damals mit Bausparverträgen als (reine) Geldanlagen warben. Bauen wollte und will ich ohnehin nie, da ich keine Lust habe, mir eine komplette Immobilie ans Bein zu binden. Die Bezeichnung „Immobilie“ ist schließlich auch immer Programm. Deshalb habe ich bis heute einfach nur kontinuierlich eingezahlt und Jahr für Jahr drei Prozent Nominalzinsen erhalten, zzgl. Prämien und Zinsboni. Hab’ mich v. a. in den letzten Jahren natürlich sehr drüber gefreut. Würde ich aus Bequemlichkeit auch gern so weiterführen, wird aber nicht klappen. Denn meine Bausparkasse mit Sitz in Aachen möchte den Vertrag seit Kurzem aufgrund „schwerer Störung der Geschäftsgrundlage durch die hohe Verzinsung“ und zum „Schutz des Bausparerkollektivs“ einseitig kündigen. Nun, die Worte höre ich wohl, allein steigt mir der Geruch von Bullsh** in die Nase…Wir wissen doch alle, warum das wirklich passiert. Natürlich könnte ich dagegen rechtlich vorgehen und hätte nach Aussage der Verbraucherzentrale vielleicht auch recht. Mir stellt sich da aber die Frage: Will ich recht haben oder glücklich sein? Beides geht nicht. Bevor ich also in meiner begrenzten Freizeit wochenlang Zeit, Nerven und ggf. Geld in unsichere Einsprüche reinstecke, nehme ich lieber das Geld und freu’ mich über die fast zwanzig gut verzinsten Jahre. Ich werde es anschließend der geografischen Verteilung wegen über bekannte Anlagemarktplätze komplett in verschiedene Festgelder in Frankreich, Großbritannien, Schweden und Estland stecken. Außerdem mal ganz ehrlich: Ob drei Prozent oder jetzt nur noch ein Prozent, reich wird man doch mit keinem dieser Zinssätze. Das ist für mich auch nicht der Sinn dieser Anlageklasse. Hier soll das Geld einfach nur stabil bleiben und bestenfalls im langjährigen Mittel die Inflation ausgleichen. Klappe zu, Affe tot, mit der Familie Sommergrill anschmeißen!

- Der VL-Banksparplan ist eine freiwillige Zusatzleistung meines Arbeitgebers. Nehme ich gern mit, da ich hier ohnehin nichts machen muss, außer einmalig einen Antrag auszufüllen. Einem geschenkten Gaul schaut man nicht ins Maul, also her damit.

- Mein Rohstoff-Anteil setzt sich einigen Goldmünzen zusammen, die ich mir im Laufe der vergangenen 11 Jahre zu unterschiedlichen Kurspreisen zugelegt habe. Die letzte Münze ist 2014 in meine Hände gewandert und wird auch der letzte Neuzugang bleiben. Gekauft wird hier nichts mehr. Der Goldanteil hat für mich ohnehin mehr Symbol- und „Ich-will-auch-mal-ein-kleiner-König-Midas-sein“-Charakter.

- Bei alternativen Investments als Anlageklasse habe ich mich neben Crowdinvesting vor ca. drei Jahren auch mal einige Monate lang bei P2P-Krediten versucht. Zu diesem Zweck bin ich damals mit einer vierstelligen Summe bei Zencap (heute Funding Circle) und probeweise mit der jeweiligen Mindestsumme in eine Vielzahl von Projekten mit unterschiedlichen Risikoklassen eingestiegen. Lange Geschichte, kurzer (Un-)Sinn: Nein danke, ich bin raus. Ich werde mit der Anlageklasse an sich nicht warm und das Aufwand-Nutzen-Verhältnis ist mir angesichts Kleckerbeträge von 25 € bis 100 € pro Projekt zu negativ. Diverse Mechanismen wie Auto-Invest-Algorithmen oder Rückkauf-Garantien bei anderen Plattformen wie z. B. Bondora aus Estland sind nett und sinnvoll, lösen aber meine persönlichen Probleme damit nicht. Wer also mehr über das Thema aus erster Hand erfahren will, sollte etwa bei Lars von "Passives Einkommen mit P2P-Privatkrediten" oder bei Claus von "P2P-Kredite.com" vorbeischauen. Ich selbst werde nur noch die letzten Projekte auslaufen oder insolvent gehen lasssen, je nachdem, wie es beim Kreditnehmer kommt. Danach heißt es für mich im Sinne von Deichkind: „Bon voyage / Bitte gib mir [nichts] mehr von dem heißen Scheiß…“

Soviel zu meinem ganz persönlichen Echtzeit-Real-Life-Anlageportfolio. Was höre ich da für Wehklagen? Du willst mehr Details über meine Engagements im Aktien- und Crowdinvesting-Segment und nicht nur so oberflächliches Geblubber? Aye aye, Käpt’n!

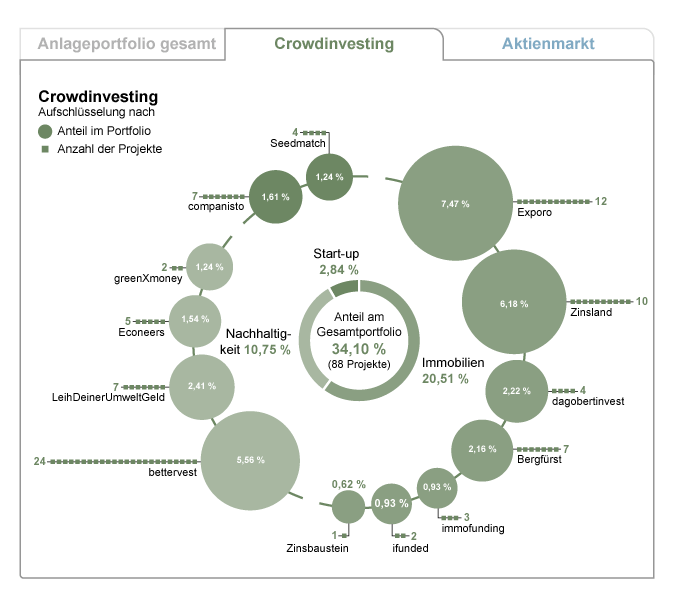

Was für ein „Crowd“ hat denn der Finanzjoker geraucht?

Schauen wir uns einmal an, wo ich neben Bergfürst sonst noch als kleiner unbedeutender Schwarmfisch mitmische. Die Prozentzahlen beziehen sich auf das investierte Geld im Verhältnis zum gesamten Portfolio, nicht auf die Anzahl der Projekte:

Leser des hiesigen Crowdinvesting-Tagebuchs dürften über die dort bisher 30 Projekte im Portfolio Bescheid wissen. Darüber kann ich als Finanzjoker mit mittlerweile 88 Projekten nur müde schmunzeln. Wenig überraschend stellen Immobilien hierbei die größte Unterklasse, mit Exporo und Zinsland als die klassischen Hauptverdächtigen. An diesen beiden Marktführern führt für mich auch kaum ein Weg vorbei, wenn ich eine bestimmte Anlagesumme auf verschiedene Projekte, Entwickler und Städte relativ zeitnah verteilen will, ohne erstmal Monate zwischen zwei Projekten abwarten zu müssen. Gerade bei kleinen Plattformen gestaltet sich das schwierig, auch wenn ich in diese zu reinvestieren versuche, sobald Rückzahlungen aus fertiggestellten Projekten fließen. Zumindest habe ich nun über die Jahre ähnlich wie der Privatier mittlerweile einen schönen rollierenden Wiederanlage-Effekt erreicht. Außerdem ermöglichen mir diese Plattformen einfachen Zugang zu Immobilien und Erneuerbare-Energie-Anlagen, welche ich ansonsten kaum für mehr Diversifikation in meinem Portfolio nutzen könnte.

Witzigerweise komme ich sowohl bei Immobilien als auch im Segment Nachhaltigkeit auf die nahezu identische Anzahl an Projekten (39 bzw. 38 Projekte). Aber aufgrund deutlich höherer Summen bei Ersterem nimmt dieser einen doppelt so großen Anteil am Anlageportfolio ein. Außerdem ist es allein bettervest mit stolzen 24 Projekten zu verdanken, dass grüne Projekte zahlenmäßig mithalten. Das liegt in meinem Fall schlicht daran, dass es fast nur noch bettervest seit einiger Zeit gelingt, relativ zügig neue Projekte bereitzustellen. Obwohl mir z. B. LeihDeinerUmweltGeld etwas besser gefällt. Hier erhoffe ich mir in naher Zukunft wieder etwas mehr Aktivitäten bei den anderen Plattformen, wobei dies hierzulande zu einem großen Teil von politischen und somit kaum beeinflussbaren Faktoren abhängen dürfte. Unabhängig davon schraube ich aber meine Aktivitäten bei bettervest seit einiger Zeit nach und nach runter, um wieder etwas mehr Ausgewogenheit zu erreichen. Du weißt schon, wegen Yin, Yang, Yen und so…

Erstaunlicherweise war ich hier bisher noch mit keinem einzigen Projektausfall konfrontiert, obwohl ich von Anfang damit gerechnet habe und weiterhin darauf warte. Denn diese werden, genau wie die nächste verkorkste Rentenreform, mit Garantie noch kommen. In einigen Fällen kam es bei mir aus verschiedensten Gründen lediglich zu Verspätungen bei den Zinszahlungen, etwa weil ein Kunde des Kreditnehmers seine Rechnung noch nicht gezahlt hat oder technische Probleme zu Verzögerungen führten. Aber die Zinsen würden inkl. zusätzlicher Verzugszinsen weiterhin gezahlt.

Komplett anders hingegen ist das bei meinen kleinen Start-up-Experimenten, die ich vor zwei Jahren durchgeführt habe. Von den sieben mitfinanzierten Projekten bei Companisto sind drei bereits insolvent und teilweise liquidiert worden. Aber das ficht mich nicht an, um es in Goethe'scher Manier auszudrücken. Denn hier ging es mir von vornherein nur um die jeweilige Idee, die ich nett und unterstützenswert fand. Das Geld an sich habe ich nach Investition immer direkt als Totalverlust gebucht (wie auch meine Ergebnisse beim Versuch, Facebook-Video-Rezepte nachzukochen). Mittlerweile würde ich für solche Projekte, die ich einfach nur unterstützen will, lieber zu richtigen Spendenplattformen gehen.

Im Leben nicht nur „share and care“, sondern auch „care for share“

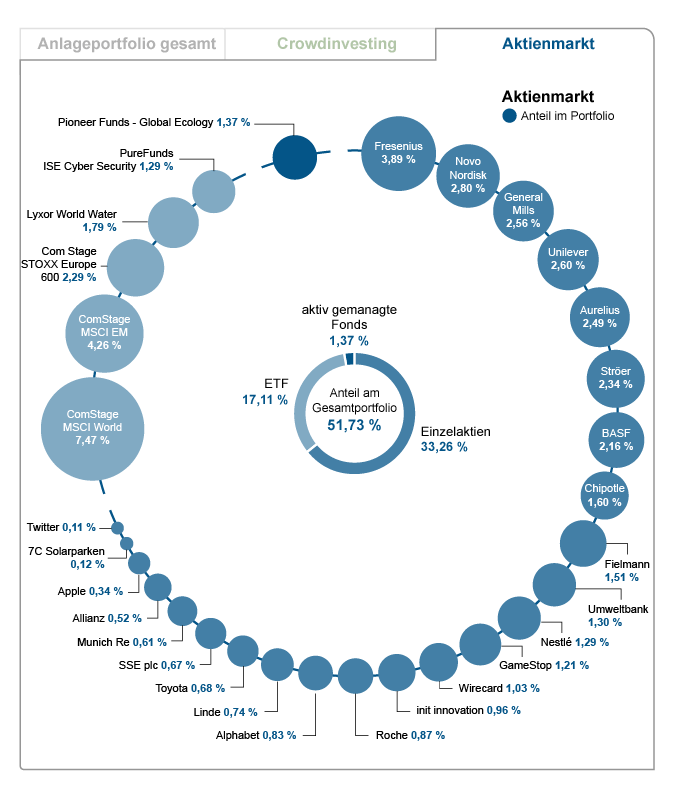

Der spannendste Teil für dich ist wahrscheinlich mein Engagement am Aktienmarkt, oder? Bitte schön! Die Prozentwerte beziehen sich hier auf den jeweiligen Einstandskurs:

Ich werde nicht für jeden Einzelposten separat erklären, warum ich da jeweils aus welchen Gründen investiert bin und ob es sinnvoll ist oder nicht. Da könnten wir ewig diskutieren. Ich weiß ja selbst nicht mal, ob ich vielleicht in 20 Jahren zurückblicke und feststelle: “Duften Bockmist haste da jemacht“. Stattdessen nur einige ergänzende Anmerkungen für dich:

- Die Einzelaktien besitze ich aus verschiedensten Gründen. Bei einigen geht es mir um die Dividende und das dahinterstehende etablierte Unternehmen, wie z. B. bei Unilever, SSE plc, GameStop und BASF. In anderen Fällen gehe ich von großen Chancen für langfristig deutlich höhere (Kurs-)Werte aus. Dazu gehören für mich Wirecard, init innovation, Ströer sowie Chipotle. Außerdem habe ich aus Spaß noch sehr kleine Anteile etwa von Twitter und Apple. Finde ich eben lustig, wenn sich z. B. ein aktien-averser Freund von mir ein neues iPhone kauft und ich dann sagen kann: „Ja, gute Idee. Ich brauche mal wieder ein bisschen von deinem Geld bei der nächsten Dividende“. Ein bisschen (Eigen-)Humor ist in jedem Lebensbereich eine feine Sache. Generell kaufe ich Aktien aber aus Überzeugung am jeweiligen Unternehmen und nicht aus kurzfristiger Chart-Zockerei. Bei mir sind Aktien also “Gekommen Um Zu Bleiben”, wie “Wir Sind Helden” es sagen würden.

- Ich habe bei den Aktien keinen regelmäßigen Anlagerhythmus oder so was. Manchmal passiert hier monatelang rein gar nichts und dann erwerbe ich Anteile von gleich zwei Unternehmen, die sich auf meiner Favoritenliste befinden. Aber ich verfolge nicht aktiv deren Kurse oder Meldungen über diese, um „passende Einstiegschancen“ zu identifizieren, wann immer das auch sein soll. Entweder ich bekomme zufällig davon mit und habe dann auch noch Lust und Interesse, zu (re-)investieren, oder nicht. Mein Privatleben mit Familien- und Freundeskreis bietet Schöneres und Spannenderes, womit ich meine Zeit verbringen kann.

- Ganz anders mein ETF-Portfolio. Das ist bewusst unspektakulär und setzt sich mehrheitlich aus den klassischen Indizes World, Emerging Markets und Europe Stoxx 600 zusammen. Ergänzend habe ich noch das Thema „Wasser“ als Sektoren-ETF mit aufgenommen, da ich hier (leider) über die nächsten Dekaden von starkem Geschäftspotenzial ausgehe. Mit diesem Korb, der kontinuierlich jeden Monat erneut befüllt wird, bin ich damals gestartet und bleibe stur dabei. Lediglich der Cyber-Security-ETF ist später als größere Einmalanlage noch hinzugekommen, als ein solcher endlich verfügbar war. Denn auch hier sehe ich aufgrund der zunehmenden Digitalisierung mit einhergehendem Sicherheitsbedarf erhebliche Chancen. Außerdem besitze ich zu dem Thema berufsbedingt eine starke Affinität (obwohl Emotionen ja eigentlich nichts zu suchen haben an der Börse).

- Die drei ETF-Klassiker habe ich übrigens als Thesaurier gewählt, um Rückflüsse gleich wieder automatisch reinvestieren zu lassen. Außerdem sind die drei Fonds auch als Swapper gestartet, damit bei der Reinvestition nicht das Steuerproblem auftaucht. Das hat sich mit der Steuerreform ab 2018 nun wieder geändert. Macht aber nix, da die Steuerpraxis sowieso nicht mein oberstes Entscheidungskriterium war (zu unberechenbar). Passt bisher immer noch alles für mich, also ziehe ich das einfach weiter durch.

- Und jetzt die Frage aller Fragen: "Was zum Geier hat der aktiv gemanagte Fonds da im Depot zu suchen? Der war doch bestimmt schweineteuer und verlangt wahrscheinlich ordentlich Gebühren!" Ja, stimmt beides. Aber das ist mir das Langzeit-Experiment wert, mit welchen ich zwei (von anderen oft postulierte) Statements selbst prüfen möchte. Zum einen: Sind aktiv gemanagte Fonds wirklich selbst dann einem ETF deutlich unterlegen, wenn man bestimmte (Spezial-)Themen wie hier „Nachhaltigkeit“ verfolgen möchte? Zweitens lese ich von vielen Verfechtern „grüner Aktienanlagen“, dass man hiermit langfristig genauso gute oder sogar bessere Ergebnisse einfahren könne als bei klassischen „grauen“ Aktienfonds, da die Megatrends in Richtung nachhaltige Mobilität, erneuerbare Energien, energieeffiziente Gebäude etc. gingen. Ob es stimmt? Keine Ahnung. Daher die vor etwa drei Jahren gestartete Einmalanlage in diesen Fonds als persönlicher Langzeit-Test.

Alles Schöne hat mal ein Ende – aber ist der Finanzjoker schön?

Das war der Einblick in mein ganz persönliches Anlageportfolio. Ich hoffe, deine Neugier ist befriedigt und vielleicht hast du sogar den einen oder anderen Gedankengang für dich mitgenommen. Wer weiß...Auf jeden Fall sind wir damit am Ende des Artikels und wie eingangs erwähnt auch am Ende meiner Kolumne auf Probe. Sechs Monate hat mich das Team von Kritische-Anleger.de als Gastautor auf ihrer Seite austoben lassen, wofür ich mich an dieser Stelle herzlich bedanke. Auch bei dir als Joker-JüngerIn bedanke ich mich für deine Geduld und Nachsichtigkeit bei manch lautem Klingeln meiner Narrenkappe. Hast du eigentlich mittlerweile eine eigene?

Ob und wie es weitergeht, wird sich nun im gemeinsamen Gespräch mit dem hiesigen Team zeigen. Falls du dazu oder allgemein etwas loswerden willst oder Fragen hast, kannst du ihnen sicher eine Mail (info@kritische-anleger.de) schreiben. Die leiten das dann an mich weiter. Auch konkrete Wunschthemen, die sich der schmerzfreie Finanzjoker mal anschauen soll, oder ein schlichtes „Hui“ bzw. „Pfui“ in der Betreffzeile, um uns deine Meinung über eine Fortführung der Kolumne auszudrücken, sind willkommen. Hauptsache, du lässt deinen eigenen kleinen Finanzschelm in dir raus und zeigst mir damit, dass ich mein Ziel irgendwo erreicht habe. In diesem Sinne und je nachdem, ob wir uns erneut treffen oder nicht: Auf Wiedersehen, adios, au revoir, do swidanja, xie xie, fare well....

Dein Finanzjoker

Ihr Kommentar zu diesem Artikel

Haben Sie Fragen zu diesem Artikel? Was finden Sie besonders gut, was vielleicht eher schlecht? Was sollten wir besser machen? Schreiben Sie uns an dieser Stelle gern Ihre Meinung. Wir freuen uns stets über Ihr Feedback.