Unser Dividenden-Tagebuch: Ausgabe März 2019

15.03.2019 - David Stahmann - 5 Kommentare

Wie in der letzten Ausgabe angekündigt, haben wir die vergangenen drei Monate erstmals jeweils 2.000 Euro pro Neuinvestition angelegt. Dadurch ist unser Portfolio recht rasant auf eine beachtliche Summe angewachsen. Zudem können wir uns nach Erreichen erster finanzieller Zwischenziele die nächste Zielmarke setzen und u. a. eine ausgewogenere Balance anstreben, was die Höhe der monatlichen Dividendenausschüttungen betrifft. Darüber hinaus expandieren wir in zwei neue Länder und können zur Abwechslung einmal mit einer netten kleinen Anekdote aufwarten.

Status quo und die bisherige Entwicklung unseres Portfolios

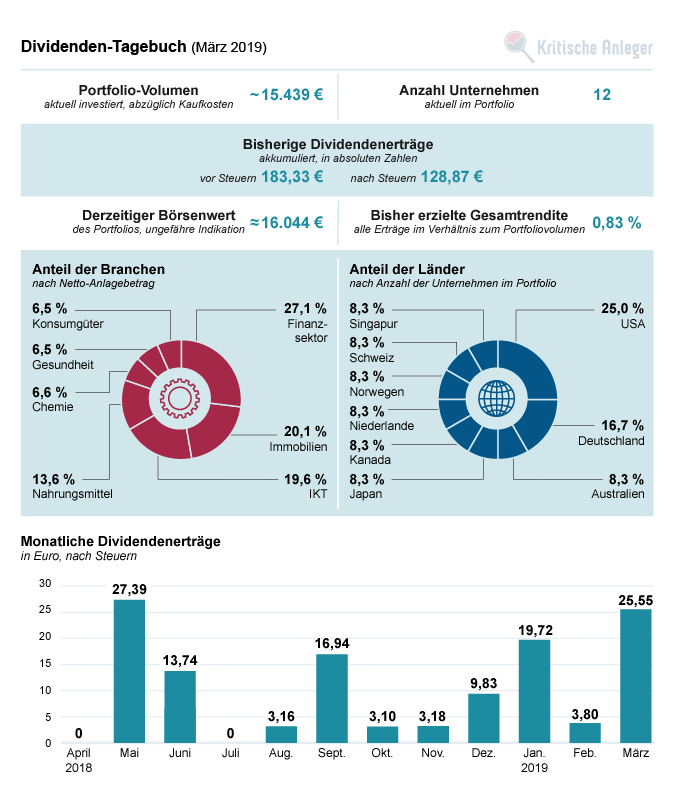

Wie in der Dezemberausgabe unseres Dividenden-Tagebuchs angekündigt, sind wir 2019 mit der „kleinen“ operativen Änderung gestartet, für jeden monatlichen Neuzugang in unserem Portfolio nun 2.000 Euro einzusetzen. Dadurch senken wir einerseits die Kaufkosten um die Hälfte. Weiterhin bauen wir schneller ein größeres Depot auf, wodurch (absolut betrachtet) die damit ebenso höheren Dividendenzahlungen den generellen Verwaltungsaufwand mehr rechtfertigen. Wie Sie in der untenstehenden Übersicht erkennen, haben wir dadurch einen erheblichen Sprung auf mittlerweile über 15.000 Euro Portfoliovolumen gemacht. Da die Ausschüttungen damit (noch) nicht hinterherkommen, steigt aktuell unsere allein auf Dividendenzahlungen basierende Gesamtrendite nicht ebenso stark. Das ist für uns aber ok, da wir eine langfristige Ausrichtung haben und uns weiterhin noch im Aufbau befinden. Ist dieser mehrheitlich abgeschlossen und es heißt nur noch „Auf dem Hintern sitzen bleiben und abwarten“, sollten die weiterhin kontinuierlich zufließenden Dividenden die Rendite stetig steigern. Dadurch würden wir mehr und mehr unabhängig von der Kursentwicklung als alleiniger Renditefaktor, wobei wir natürlich auch hier eine langfristig positive Entwicklung anstreben.

Während wir zum Ende des vergangenen Jahres zumindest vor Steuern die ersten 100 Euro kumulierte Dividendenausschüttungen feiern konnten, haben wir diese Marke nun auch netto überschritten. Da klopfen wir in der Redaktion uns gerne kurz gegenseitig auf die Schulter und haben schon die nächste Zielmarke im Visier: Jeweils eine weitere Null hintendran. Ein zusätzliches Ziel, das wir uns gesetzt haben, ist eine über das Kalenderjahr betrachtet stärkere „Glättung“ der monatlichen Zuflüsse auf unserem Verrechnungskonto. Wie Sie in der Zeitreihe in unserer Grafik erkennen, schwankt die Höhe der monatlichen Auszahlungen teilweise recht deutlich. Wir möchten aber einen Status erreichen, wo wir analog zum klassischen Monatslohn eines Arbeitnehmers monatlich eine mehr oder weniger ähnliche Summe erhalten, um davon „unsere täglichen Ausgaben bestreiten“ zu können. Daher werden wir die Ausschüttungshöhe für die bisher unterrepräsentierten Monate erhöhen, indem wir verstärkt nach Unternehmen suchen, deren Dividendenzahlungen primär auf besagte Monate fallen, z. B. Juli, August, Oktober und November.

Abgesehen davon ist unser Portfolio erneut geografisch expandiert und schließt neben einem neuen US-Wert nun auch jeweils ein Unternehmen aus dem Stadtstaat Singapur sowie aus „Down Under“ ein. Damit sind wir mittlerweile in neun Ländern aktiv, wobei die USA mittlerweile die Pole Position einnehmen. Das dürfte angesichts der Börsenhistorie und Stellung des Landes wenig verwundern. Dennoch möchten wir das kleine Übergewicht nach Möglichkeit in diesem groben Rahmen halten. Auch bei der Branchenverteilung besitzt der Finanzsektor momentan eine relative Größe, die wir durch gezielte Neukäufe in anderen Branchen wie etwa Konsumgüter und dem Gesundheitssektor wieder etwas reduzieren werden. Alles in allem denken wir aber, dass wir zumindest auf einem guten Weg sind.

Zu guter Letzt bedanken wir uns beim Kommentargeber „Max“, welcher bei der Dezemberausgabe angeregt hatte, dass wir bei unseren Neuinvestitionen neben den bisherigen Angaben auch die ISIN-Nummern angeben. Eine gute Idee, auf die wir selbst hätten kommen sollen. Daher finden Sie diese Nummer in den bisherigen sowie allen künftigen Ausgaben jeweils neben dem Firmennamen bei der detaillierteren Einzelvorstellung weiter unten.

„Warnung vor akuter Lawinengefahr“

Zugegebenermaßen hat die Zwischenüberschrift einen etwas bedrohlicheren Unterton. Allerdings wollen wir hier nur einen eher kuriosen Einblick in einen bestimmten Aspekt unserer neuen Rolle als Dividenden-Investor geben, welchen wir Ihnen nicht vorenthalten möchten.

Wie aufmerksame Leser wissen, legten wir uns im Oktober 2018 „Brookfield Infrastructure Partners“ ins Depot. Zum Jahresbeginn bekamen wir schließlich zum ersten Mal Ausschüttungen des Unternehmens eingebucht. Börsenerfahrene Anleger wissen, dass es mit jeder Auszahlung auch ein (in unserem Fall digitales) Schreiben gibt, in welchem über die Bruttodividende, einbehaltene Steuern sowie ggf. Verrechnung mit dem Sparerpauschbetrag oder Verlusttopf und über die tatsächlich erhaltene Nettosumme informiert wird. Bei Brookfield staunten wir aber nicht schlecht, dass wir gleich 12 (!) dazugehörige Standard-Schreiben im Postfach vorfanden. Des Rätsels einfache Lösung: Das Unternehmen überwies die gesamte Summe in 6 Tranchen aufgeteilt im Verlauf einer Woche. Da unsere Depotbank, die comdirect, zu jeder Dividende jeweils automatisch zwei Dokumente erstellt und in unser Online-Postfach einstellt („Dividendengutschrift“ sowie „Steuermitteilung“), kam es dadurch zu besagten 12 Dokumente, wenn auch insgesamt zwei formal reichen würden.

Auch im Fall von Realty Income, seit Juli 2018 in unserem Portfolio, kam es im Monat Februar zu einem kleinen Erlebnis. Bisher lagen die monatlichen Dividendenzahlungen jeweils in Form einer einzigen schlichten Gutschrift inkl. besagter zwei Onlineschreiben in unserem Verrechnungskonto bzw. Briefkasten. Im Fall der Februarausschüttung jedoch sahen wir uns neben der pünktlich zugeflossenen Standarddividende mit elf (!) weiteren Mini-Transaktionen unter dem Betreff „Steuerverrechnung Realty Income“ konfrontiert. Diese brachten auch jeweils ein entsprechendes Dokument „Steuermitteilung“ mit, elf Stück insgesamt. Wir geben an dieser Stelle offen zu, dass wir aktuell nicht hundertprozentig nachvollziehen können, was die konkrete Ursache für diese Mini-Transaktionen sind. Aber anscheinend gab es entweder Änderungen oder noch Korrekturbedarf, was die steuerliche Berechnung der bisher erhaltenen Dividenden betrifft. Dadurch erhielten wir schließlich neben der üblichen Dividende noch mehrere Einzelbeträge in Höhe von jeweils 10 bis 12 Eurocent gutgeschrieben.

Natürlich nehmen wir diese zusätzlichen kleineren Geldbeträge gerne mit. Strenggenommen bedeuten diese Mengen an (digitalen) Schreiben auch nicht zwingend mehr physische Arbeit, abgesehen vom Lesen oder wenigstens kurz überfliegen und zur Kenntnis nehmen. Aber wer sich als Anleger partout nicht mit sowas beschäftigen will oder Schwierigkeiten hat, sich nicht von der schieren Masse an „Ungelesenen Nachrichten“ beeindrucken zu lassen, dürfte hier eher weniger begeistert sein. Allerdings ist das in unserem Fall nicht die Schuld der comdirect. Steuerliche Änderungen oder bestimmte/neue Verhaltensweisen von Unternehmen etwa bei Dividendenauszahlungen können wir nicht beeinflussen und auch nicht vorhersehen. Wir können lediglich versuchen, diese bestmöglich zu umschiffen oder im Eintrittsfall eben mit einer Spur Humor möglichst effizient zu bearbeiten versuchen. Vielleicht helfen Ihnen ja eines Tages unsere hier vorgelebten Erfahrungen dabei.

Unsere Neuzugänge im Portfolio

Unsere nun 6.000 Euro pro Quartal haben wir im vergangenen Quartal wieder genutzt, um unser Portfolio um weitere Anteilspakete an drei neuen Unternehmen zu erweitern. Während dieses Mal keine neue Branche hinzukam, dürfen wir wie eingangs erwähnt zwei neue Länder in unserem Depot begrüßen.

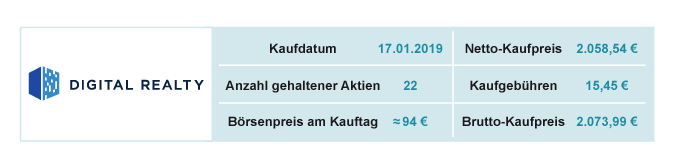

Neuinvestition Nr. 1: Digital Realty (ISIN US2538681030)

Zum Jahresauftakt haben wir uns mit dem US-Unternehmen Digital Realty, den zweiten REIT („Real Estate Investment Trust“) neben Realty Income, ins Boot geholt. Über Form sowie Sinn dieses speziellen Anlagevehikels und warum uns dieses für die Aktienanlage in Immobilien gefällt, haben wir bereits in der zweiten Ausgabe unserer hiesigen Tagebuchreihe erläutert.

Während Realty Income sich auf Gewerbeimmobilien in den Vereinigten Staaten sowie Puerto Rico konzentriert, fokussiert sich Digital Realty auf den Bau, Erwerb und Betrieb von physischen Rechenzentren weltweit für die eigenen Kunden. Mehr als 1.000 Unternehmen nutzen die Rechenzentren sowie Netzwerk- und Cloud-Kapazitäten des Unternehmens. Dazu gehören große bekannte Namen wie IBM, Facebook, Oracle, AT&T, aber auch Unternehmen z. B. aus der Finanz-, Energie- und Gesundheitsbranche. Die Firma betreibt mittlerweile mehr als 210 Datenzentren in 13 Ländern, die sich auf alle Kontinente verteilen, wenn auch rund 75 % aller Rechenzentren von Digital Realty sich derzeit in den USA befinden. Allerdings expandiert das Unternehmen weiterhin stark und hat dafür beispielsweise im vergangenen Jahr einen brasilianischen Rechenzentren-Betreiber aufgekauft, um den ersten Schritt nach Lateinamerika zu gehen. Dieser Geschäftsfokus sorgt übrigens dafür, dass mancher Anhänger des Unternehmens die Aktie zusammen mit Google, Amazon und Co. im „trendigen“ Tech-Sektor verortet und nicht im „langweiligen“ Immobilienbereich. Wir geben uns allerdings mit dem „langweilig“ schon zufrieden und überlassen diese Debatte anderen.

Diese globale Aufstellung in Verbindung mit dem Fokus auf Rechenzentren haben uns recht schnell zum Schluss kommen lassen, dass wir ebenfalls Miteigentümer des Unternehmens möchten werden. Der Bedarf an Rechenzentren wird angesichts der zunehmenden Vernetzung und Themen wie künstlicher Intelligenz, autonomes Fahren oder der Industrie 4.0 sehr wahrscheinlich weiterhin steigen. Davon sollten auch Digital Realty mit entsprechend vielversprechenden Zukunftsaussichten und wir als neue Teilhaber profitieren. Zwar ist die derzeitige Dividendenrendite mit 3-4 % für einen REIT nicht besonders hoch, was auch an einem seit 2009 stark gestiegenen Aktienkurs liegt. Allerdings dürfte es hier aufgrund der langfristigen Geschäftsaussichten noch Potenzial für Dividendenwachstum auf finanziell gesicherter Basis geben.

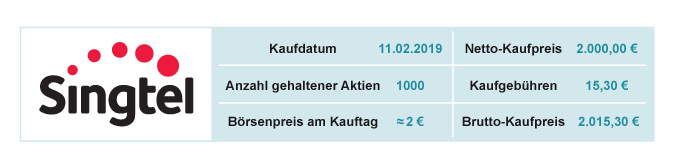

Neuinvestition Nr. 2: Singtel (ISIN SG1T75931496)

Nachdem wir im vergangenen Quartal mit NTT Docomo aus Japan erstmals einen asiatischen Telekommunikationsriesen an Bord geholt haben, sind wir ein bisschen auf den Geschmack gekommen. Nach relativ kurzer Suche sind wir schnell auf einen weiteren ansprechenden Kandidaten gestoßen: Singapore Telecommunications (kurz Singtel) aus dem Stadtstaat Singapur.

Das Unternehmen mit mehr als 20.000 Mitarbeitern sowie Jahresumsätzen um die 17-20 Mrd. Euro ist nicht nur die klare Nummer 1 in Singapur, sondern über Mehrheitsbeteiligungen an jeweiligen IKT-Unternehmen vor Ort auch in weiteren Ländern Asiens wie Thailand, Indien oder auch Indonesien aktiv und gehört zu den nationalen Marktführern. Mittlerweile ist das Unternehmen auch in Ägypten aktiv und in Australien hat Singtel sogar das zweitgrößte Telekommunikationsunternehmen des Landes vollständig erworben. Auch finanziell steht Singtel vergleichsweise gut da: Seit Jahren erzielt das Unternehmen eine recht hohe operative Gewinnmarge von rund 30 Prozent und weist eine im Branchenvergleich relativ niedrige Verschuldung aus. Damit sollten auch die zukünftigen Dividendenzahlungen bei einer Ausschüttungsquote von 60-75 Prozent sowie einer Dividendenrendite von 4 bis 6 Prozent relativ nachhaltig aufgestellt sein. Kleiner Bonus für uns: Der Staat Singapur erhebt selbst keine Quellensteuer, macht uns also wenig Aufwand.

Uns gefällt, sehr ähnlich wie bei NTT Docomo, diese starke Firmenstellung zusammen mit den strukturell vorteilhaften Eigenschaften der Telekommunikationsbranche als Investitionssektor für Anleger. Bei Singtel kommt zudem noch hinzu, dass der mit 52,3 Prozent größte Einzelaktionär des Unternehmens die Temasek Holding ist, welche zu 100 Prozent dem Staat Singapur gehört und quasi dessen Staatsfonds ist (ähnlich wie die bekannten Staatsfonds aus Norwegen oder Qatar). Mit diesem Ankerinvestor, welcher zudem eine langfristige Ausrichtung hat, sollten auch von der Aktionärsseite her wenig (böse) Überraschungen zu erwarten sein, die sich auf den Geschäftsbetrieb von Singtel auswirken könnten.

Der reinen Information halber möchten wir abschließend noch erwähnen, dass wir neben Singtel zunächst noch ein anderes Unternehmen aus Singapur als Option auf dem Tisch liegen hatten: Die Olam Group, der drittgrößte Produzent von (Roh-)Schokolade nach Barry Callebaut und Cargill sowie einer der weltweit größten Lieferanten von weiteren Agrarprodukten wie Kaffee, Baumwolle und Reis. Trotz dieser recht guten Startposition, dem Sitz im steuereinfachen Singapur sowie einer annehmbaren Dividendenrendite von 3-5 Prozent haben wir uns vorerst dagegen entschieden. Hauptgrund ist der starke Fokus auf Agrarprodukte, die für uns (zu) stark von nicht beeinflussbaren Faktoren wie z. B. dem Wetter und anderen Umweltbedingungen sind. Das bringt aus unserer Sicht etwa mit Blick auf den Klimawandel eine deutlich volatilere Geschäftskomponente mit, die wir eher weniger in unserem Dividendendepot einbringen möchten.

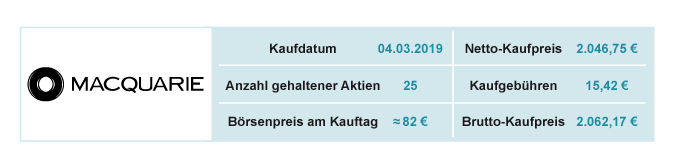

Neuinvestition Nr. 3: Macquarie Group (ISIN AU000000MQG1)

Mit der Macquarie Group als „Dritten im Bunde“ ist nun auch die Heimat der Kängurus und Koalas in unserem Portfolio vertreten. Die Firma ist ein global agierendes Finanzunternehmen mit Sitz in Sydney und hauptsächlich für (Groß-)Unternehmen, institutionelle Investoren sowie für ganze Staaten und sogenannte Superreiche als Dienstleister tätig. Die rund 14.000 Mitarbeiter in mehr als 20 Ländern verwalten auf diese Weise ein Vermögen von umgerechnet ca. 343 Mrd. Euro. So beeindruckend diese Zahlen durchaus sind: Das allein hätte uns aber noch nicht dazu bewegt, in Macquarie zu investieren.

Ausschlaggebend war für uns vielmehr Macquaries Stellung als weltweit größter Investor in Infrastrukturprojekte. Damit spielt es im gleichen Feld wie auch Brookfield Infrastructure Partners aus der Dezemberausgabe 2018 unseres Dividenden-Tagebuchs: Das Unternehmen erwirbt Anteile an zumeist regulierten Infrastrukturprojekten und erhält somit Zugang zu stabilen und planbaren Einnahmen wie etwa Mautgebühren oder gesetzlich garantierten Vergütungen. Zwei Beispielprojekte in Deutschland mit Beteiligung von Macquarie sind einerseits der Warnowtunnel in Mecklenburg-Vorpommern und andererseits der Offshore-Windpark „Baltic II“ des Energieversorgers EnBW in der Ostsee.

Die Australier haben aber noch etwas höhere Ambitionen vor allem im Bereich Erneuerbare Energien. Daher haben diese zusammen mit anderen Partnern vor zwei Jahren die britische „Green Investment Bank“ übernommen, ein europäischer Spezialist für die Finanzierung, Projektentwicklung und Management von Projekten im Bereich „Grüne Infrastruktur“. Die mittlerweile vollständige Tochter ist für Vermögenswerte in dieser Kategorie in einem Wert von rund 4,6 Mrd. Euro verantwortlich, wobei Macquarie zusammen mit der Bank insgesamt weitere 3,5 Mrd. Euro in neue Projekte mit erneuerbaren Energien stecken möchte.

Alles in allem haben uns diese Schwerpunkte auf (grüne) Infrastrukturprojekte sowie die starken Ambitionen des Finanzunternehmens schließlich überzeugt und wir sind eingestiegen. Dazu hat auch eine ansehnliche Dividendenrendite von 4 bis 5 Prozent beigetragen, trotz des seit 2013 stark gestiegenen Aktienkurs. Darüber hinaus möchten wir Erfahrung mit einer australischen Besonderheit machen und schließlich mit Ihnen teilen, was die nationale Besteuerung der Dividendenauszahlungen betrifft. Denn den Informationen des Bundeszentralamts für Steuern zufolge liegt die Quellensteuer Australiens bei 30 Prozent, wobei nur 15 Prozent auf die deutsche Kapitalertragsteuer angerechnet werden. Allerdings existiert ebendort auch folgender Hinweis: „bestimmte Dividenden (z. B. sog. ‚franked dividends‘ und ‚conduit income‘ unterliegen nicht der Quellenbesteuerung“. Die Idee dahinter ist, private Anleger nicht doppelt zu bestrafen. Denn Dividenden werden fast immer aus dem Gewinn des Unternehmens geleistet, welcher ja bereits auf Unternehmensebene voll versteuert wurde. Privatanleger sollen dann im nächsten Schritt die anschließend erhaltenen Ausschüttungen nicht noch einmal voll versteuern müssen. Das entspricht in etwa dem deutschen Halbeinkünfteverfahren, welches 2009 durch die heute gültige Abgeltungsteuer abgelöst wurde. Bei australischen Kapitalgesellschaften kann der Anteil dieser „franked dividends“ allerdings schwanken, wie man im Fall von Macquarie auch an der eigenen Dividendenhistorie erkennen kann. Daher sind wir gespannt auf unsere ersten Zuflüsse und das Handling mit dieser Konstruktion - wir werden berichten.

Abschließende Worte

Mit dem Sprung auf mehr als 15.000 Euro Portfoliovolumen sollten wir nun sehr schnell in den Bereich kommen, wo die zu erwartenden Dividenden in die Kategorie „durchaus beachtenswert“ fallen dürften. Das war zwar einerseits unser erklärtes Ziel, lässt uns aber auch mittlerweile bei der finalen Auswahl der Neuzugänge durchaus anspruchsvoller werden. Das ist nicht zwangsläufig schlecht, sollte aber auch nicht ausufern, um ein aus unserer Sicht noch gesundes Aufwand-Nutzen-Verhältnis zu wahren. Zudem sind wir ehrlich gesagt irgendwie froh, Ihnen erste kleine Anekdoten von unserem neuen Alltag als „Divestor“ erzählen zu können (siehe die „Papier“lawinen dank Brookfield und Realty Income). Das lockert die zuweilen etwas standardmäßig-drögen Update-Berichte sowie Neuvorstellungen ein bisschen auf. Sobald wir erste Ausschüttungen aus Ländern wie Norwegen und der Schweiz erhalten, wo wir den Steuerrückerstattungsprozess das erste Mal durchlaufen und Ihnen zeigen können, sollte es (so unsere Hoffnung) ein weiteres Stückchen interessanter für Sie werden.

Ansonsten freuen wir uns derzeit über unser finanziell und vor allem geographisch expandierendes Portfolio. Das hätten wir zu Beginn unserer neuen Serie nicht erwartet, dass wir uns so schnell aus den hierzulande klassischen Zielregionen wie Deutschland bzw. Europa und den USA raustrauen. Aber wer weiß, vielleicht sind wir schon etwas zu schnell unterwegs und bald kommt der wahre große Schmerz, den wir dann zumindest Ihnen vorzeitig ersparen können. Denn letztendlich befinden wir uns nach wie vor im vollen Experimentiermodus und wünschen uns selbst daher mit Klopfen auf unseren Redaktionstisch bis zur nächsten Ausgabe ein dickes „Toi toi toi“.

Ihr Kommentar zu diesem Artikel

Haben Sie Fragen zu diesem Artikel? Was finden Sie besonders gut, was vielleicht eher schlecht? Was sollten wir besser machen? Schreiben Sie uns an dieser Stelle gern Ihre Meinung. Wir freuen uns stets über Ihr Feedback.

Hallo Gerhard, herzlichen Dank für Ihre kritische Anmerkung. Die besten Leser, die jedes Medium und damit auch wir haben können, sind solche, die uns mögen, aber weiter mit eigenen Augen aufmerksam darauf schauen, was wir so von uns geben :-)Sie haben natürlich Recht: Allein (!) danach zu gehen, welche Firma zufällig in einem solch unterrepräsentiertem Monat Dividende auszahlt und die dann einfach nehmen, wäre Unsinn bis hin zu abenteuerlich, wie Sie sagen. Ich hatte zwar einerseits bewusst geschrieben, dass diese Glättung ein "Ziel" (also Wunsch) ist und wir mal danach suchen, ergo in meiner Lesart wir also gar nicht wissen, ob wir überhaupt was Entsprechendes finden und damit das Ziel erfüllen KÖNNEN. Ich hätte mich aber auch verständlicher ausdrücken sollen, dass der Zeitpunkt der Dividendenauszahlung nur das letzte, zusätzliche und optionale Kriterium sein kann. Denn Priorität haben natürlich andere Faktoren, nach denen wir auch die bisherigen Anlageentscheidungen getroffen haben: stabile Geschäftsentwicklung; langfristig gute Entwicklungschancen, zufriedenstellende Dividendenkennzahlen usw.. Und wenn wir eine solche Firma finden und die Ausschüttungen doch wieder in einen Monat fallen, der schon vergleichsweise viele Ausschüttungen beinhaltet - dann ist das eben so und wir investieren natürlich darin.Aber das Ziel können wir uns ja mal versuchsweise setzen und nach Probieren dann auch ganz nüchtern zugeben: "Wäre schön gewesen, aber funktioniert nicht für/bei uns". Bei anderen Anlegern mit anderen Dividendenstrategien mag / scheint es ja zu funktionieren (siehe bspw. den Finanzblog "Rente mit Dividende"). Anschließend kann man auf andere Möglichkeiten eingehen, wie Sie persönlich es z. B. handhaben und für sich damit zufrieden sind. Wir denken, zumindest den Versuch sind wir unser allgemeinen Leserschaft schuldig und wir haben keine Angst davor, ganz transparent vor Ihrer und aller anderen Augen zu versuchen und ggf. zu scheitern, wenn es unseren Lernprozess unterstützt. Ich hoffe, ich konnte unsere Motivation und Vorgehensweise nun besser erklären. Vielen Dank noch einmal Ihnen für den berechtigten Aufklärungshinweis und herzliche Grüße, David Stahmann

Habe gerade mit Interesse die aktuelle Ausgabe Ihres Dividenden-Tagebuchs gelesen. Die Idee dahinter ist mir klar, und auch das Bestreben, einen möglichst gleichmäßigen Dividenden-Zufluss zu erzielen, kann ich gut nachvollziehen. Allerdings erscheint mir das Ansinnen, Unternehmen gezielt danach auszuwählen, in welchem Monat sie Dividende zahlen, etwas abenteuerlich - und auch unnötig. Wenn Sie die Analogie "zum klassischen Monatslohn" haben wollen, können Sie doch das Depot-Verrechnungskonto als "Pufferkonto" nutzen und sich monatlich einen festen Betrag "als Lohn" auszahlen lassen.

Ich selber habe kein explizites Dividenden-Portfolio, die meisten Dividenden gibt's eben im Mai / Juni. Bei Unternehmensanleihen habe ich quartalsmäßige Zinszahlung, bei P2P-Lending entnehme ich monatlich den Überschuss. Die "Glättung" meiner Einnahmen aus den verschiedensten Anlageformen mache ich mir halt selber im Kopf oder auf dem Papier oder in Excel. Wichtig ist mir eigentlich nur, dass am Ende des Jahres die Rendite stimmt!

Hallo Paul, anscheinend haben Sie die Depotübersicht weiter oben übersehen, die es übrigens in jedem Beitrag unserer hiesigen Tagebuchreihe gibt. Da finden Sie Werte wie Kauf- und Börsenwert; Gesamtrendite; prozentuale Verteilung von Ländern und Branchen etc.. Ansonsten natürlich ganz lieben Dank für Ihr Lob :-)

Eine Depotübersicht mit ein paar Kennzahlen (Kaufwert, aktueller Wert, etc.) wäre nicht schlecht. Oder habe ich das übersehen? Ansonsten dickes Lob.

Der expertimentelle Zugang zur Diversifizierung eines ertragsorientierten Wertpapierdepots entlastet den Orientierung suchenden Kunden von eigenen Experimenten. Im Umfeld des Bärenmarktes 2018 mit der Bärenralley 2019 findet das Experiment in einem herausforderndem Umfeld rückläufigen Wirtschaftswachstums statt. Zwar schätzt der Altsprachler Anglizismen nicht, der Stil ist jedoch nicht durch Fachausdrücke und Marketing-Marshmallows überfrachtet. Wichtige deutsche Ausdrücke wie "Halbeinküfteverfahren" und "Bundeszentralamt für Steuern" sind verlinkt. Die Grafik"Dividendentagebuch" ist klar und gibt die jedem Anleger zu empfehlende zeitnahe Protokollierung von Einkünfte & Steuern mit einer Tabellenkalkulation wieder. Was der Buchhalter aufgrund von Zahlen versteht, muß dem Manager mit fetten Balken- und Kuchendiagrammen verdeutlicht werden. Wesentlicher als die ausgewählten Aktien ist mir der abgebildete Prozess. In weiteren Quartalsberichten sollten die ursprünglichen Ziele und die Anpassungen derselben formuliert werden. Die nahe den US-amerikanischen Präsidentschaftswahlen auf 70% anwachsenden Rezessionsaussichten der amerikanischen Wirtschaft erfordern auch eine Präsumption von Erträgen für dieses Szenario.

Über eine 2018 halbjährlich rückläufige und wohl bis Juni 2019 halbjährlich korrigierende Marktphase gilt es das Experiment mit etablierten Anlage-/Vertriebsstrategien zu vergleichen.