Unser Dividenden-Tagebuch: Das Jahres-Update zum Juni 2020

15.06.2020 - David Stahmann - 5 Kommentare

Genau ein Jahr ist es nun her, seit wir das letzte Update aus unserem Dividenden-Experiment gegeben haben. Das nehmen wir als guten Anlass, unseren Lesern einen aktuellen Einblick in unser Depot und die Entwicklungen in den letzten 12 Monaten zu bieten. Wie haben sich die Dividendenzahlungen im Allgemeinen entwickelt und speziell während der Coronakrise? Wie sehen unser Depot und die einzelnen Aktienpositionen kurstechnisch aus? Unsere Antworten, Einschätzungen und weitere Neuigkeiten dazu finden Sie in unserem nachfolgenden Text.

Status quo und die bisherige Entwicklung unseres Portfolios

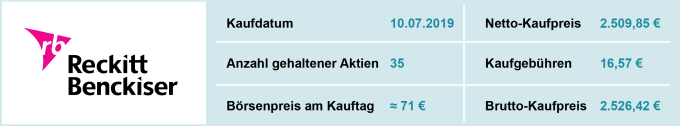

Bevor wir den ganzheitlichen Blick auf die nachfolgende Grafik mit der Übersicht zur Entwicklung unseres Dividenden-Depots werfen, stellen wir Ihnen zunächst unseren letzten Neukauf vor. Denn in unserer letzten Ausgabe hieß es noch, dass wir damals „die letzten 6.000 Euro unseres Echtgeld-Budgets“ für die üblichen drei Neukäufe zu jeweils 2.000 EUR eingesetzt haben. Tatsächlich hatten wir jedoch auf dem korrespondierenden Einlagenkonto noch einen Überschuss von rund 2.500 EUR. Nach kurzer Diskussion im Redaktionsteam entschlossen wir uns, diese Summe im Juli 2019 für den bis heute tatsächlich letzten Aufbau einer zusätzlichen Depotposition zu verwenden, um dieses Kapitel sauber abzuschließen.

Neuinvestition: Reckitt Benckiser (ISIN GB00B24CGK77)

Die Wahl für unseren abschließenden Neuerwerb fiel am Ende auf Reckitt Benckiser, einem in Großbritannien ansässigen Konsumgüterhersteller mit Fokus auf Reinigungs- und Haushaltsprodukte. Das Unternehmen mit rund 37.000 Mitarbeitern und Niederlassungen in über 60 Ländern produziert und vertreibt zahlreiche bekannte Markenprodukte wie Durex-Kondome, Clearasil für die Hautpflege sowie Reinigungsmittel wie Calgon für Waschmaschinen und Cillit BANG für den Frühjahrsputz. Nach eigener Aussage sind die Artikel in fast 200 Ländern erhältlich. Zugute kommt auch, dass das Unternehmen in den letzten Jahren Umsätze zwischen umgerechnet 8 und 12 Mrd. Euro erwirtschaftete und bis auf das Jahr 2019 stets mit Gewinn arbeiten konnte.

Die Entscheidung fiel aus verschiedenen Gründen auf Reckitt Benckiser:

- Die nahezu weltweiten Geschäftsaktivitäten sorgen für eine höhere Unabhängigkeit vom Zustand einzelner Regionen und Länder.

- Das gilt auch für die sehr breite Produktpalette, die naturgemäß meist in guten wie in schlechten Zeiten gebraucht und gekauft wird.

- Als „britisches Unternehmen“ kommt uns wie bei unserem Depotwert United Utilities die vorteilhafte Steuergesetzgebung entgegen: Großbritannien erhebt selbst keine Quellensteuer, es sind lediglich Wechselkursschwankungen zu berücksichtigen.

- Durch die Aufnahme von Reckitt Benckiser in unser Dividenden-Depot verbessern wir nicht nur unsere Länder-, sondern auch unsere Branchenverteilung, wo sich die Firma zum niederländischen Konsumgüterkonzern Unilever gesellt.

Die Dividendenrendite liegt zwischen 2 bis 3 Prozent und für uns somit noch im akzeptablen Bereich unter der Berücksichtigung, dass wir im Gegenzug ein geographisch und produktangebotstechnisch breit aufgestelltes Unternehmen aufnehmen, welches alles andere als ein Geheimtipp ist. Zwar hat das Unternehmen z. B. mit einer nicht unerheblichen Schuldenlast und notwendigen Umstrukturierungen zu arbeiten, hat aber u. a. das A3-Rating von der Ratingagentur Moody‘s unter gewissen Vorbehalten im März diesen Jahres noch einmal bestätigt bekommen. Darüber hinaus gehen wir davon aus (bzw. wenn man als Privatanleger sich selbst gegenüber ehrlich ist: hoffen), dass ein Unternehmen dieser Größe in dieser Branche nicht so einfach umfällt, was die Geschäftsentwicklung und generelle Dividendenzahlungen angeht.

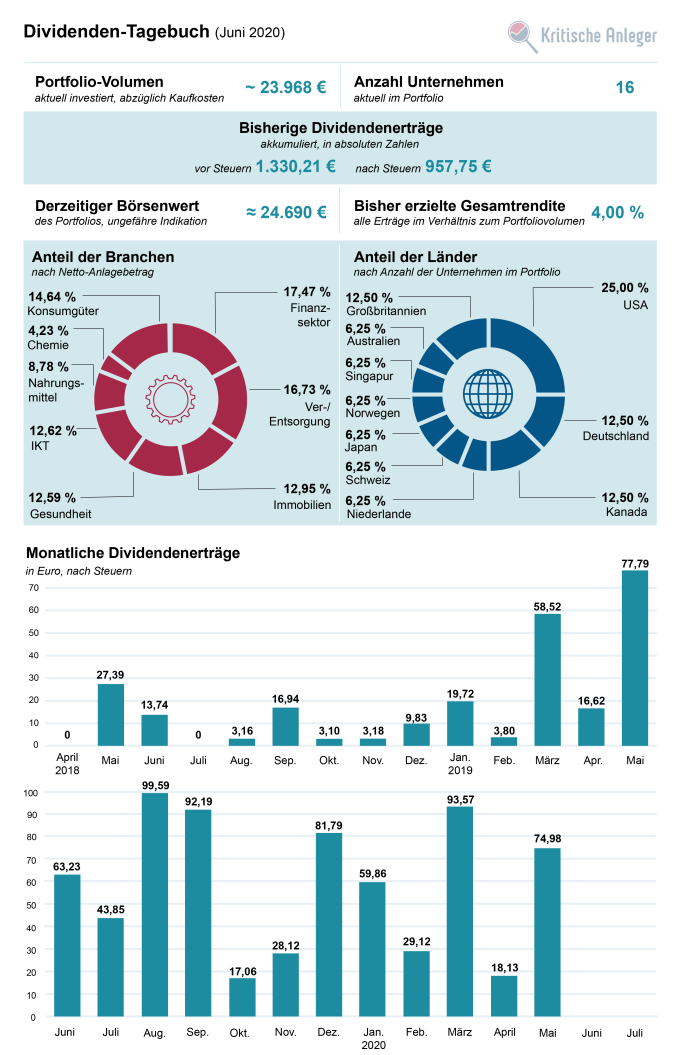

Unsere Depotentwicklung im Überblick

Der Blick in die untenstehende Übersichtsgrafik zeigt (zumindest zum Zeitpunkt der Erstellung) aus unserer Sicht einen guten Zustand unseres Dividenden-Portfolios. Die mittlerweile 16 Unternehmen in unserem Depot verteilen sich relativ gleichmäßig auf verschiedene Branchen. Mit etwas Abschlag gilt dies auch für die Länderverteilung, was den jeweiligen Unternehmenssitz betrifft.

Positiv stimmt uns auch die Entwicklung der Dividendenzahlungen. Nicht nur, dass wir bei den kumulierten Bruttobeträgen die 1.000er Grenze eindeutig und bei den Nettobeträgen schon fast überschritten haben. Der Blick auf die Monatszeitreihe unten zeigt auch, dass jeden Monat nun zweistellige Nettoerträge auf unser Konto fließen und in manchen Monaten fast schon die 100-Euro-Grenze erreicht wurde. Alle bisher erhaltenen Ausschüttungen belaufen sich zusammengefasst auf fast exakt 4 Prozent des Portfolio-Volumens, ohne dass sich dessen Börsenwert in der Summe wesentlich vom Einkaufswert unterscheidet und wir somit keinen Wertverlust hatten. Zumindest rein buchhalterisch, auf Gesamtdepotebene und ohne Berücksichtigung von Gebühren und ggf. anfallenden Steuern bei einem (Ver-)Kauf von Aktien. Eine schöne Entwicklung, die uns freut, die wir aber mehrheitlich dem kurzfristigen Glück zuschreiben und weniger unserer „Expertise“.

Corona im Depot – Schnupfen oder Kreislaufkollaps?

„Wer nur auf Dividenden setzt und seine Positionen im Idealfall nie verkaufen will, braucht sich nicht wirklich um die Kursentwicklung zu kümmern“. So oder ähnlich ist in vielen Foren oder (Finanz-)Medien zu lesen, wenn es um Dividendenstrategien geht und entspricht im Übrigen nicht unserer vollen Meinung – Stichwort „Aktienrendite“. Diese Grundsatzdiskussion wollen wir an dieser Stelle aber nicht noch einmal aufgreifen. Dafür gibt es bereits eine Vielzahl guter und aktueller Beiträge, z. B. „Value Trap Dividendenrendite: (Ver-) führt die Dividendenstrategie in die Renditefalle?“ des renommierten Finanzblogs „Intelligent Investieren“.

Wir hatten aber schon im letzten Tagebucheintrag von Juni 2019 des Interesses halber nachgeschaut und festgestellt, dass Kauf- und Börsenwert auf Gesamtdepotebene immer relativ nahe beieinander lagen, sich die Einzelwerte aber durchaus unterschiedlich entwickelten.

Wie sah und sieht das aktuell in Corona-Zeiten aus? Nach einem relativ kurzen Absturz ins Negative im März und April konnte auch unser Depot von der Börsenrallye in den letzten Wochen profitieren und steht insgesamt seit einiger Zeit wieder im Plus, wie es unsere Übersichtsgrafik oben zeigt. Dabei gibt es jedoch zum Teil erhebliche Unterschiede bei unseren Einzelpositionen. 6 unserer Positionen liegen in einem größeren Minus zwischen 12 und 20 Prozent zum jeweiligen Einkaufswert, wobei BASF mit rund 40 Prozent der traurige (aber nicht wirklich überraschende) Ausreißer nach unten ist.

Gleichzeitig befinden sich 5 unserer anderen Aktienpositionen mit ebenfalls jeweils 12 bis 20 Prozent im Plus. Der Rechenzentrumbetreiber Digital Realty in unserem Depot liegt sogar mit knapp 40 Prozent in der (auch nicht wirklich überraschenden) einsamen Pole Position. Alle übrigen Depotwerte schwanken aktuell im einstelligen Prozentbereich um ihren jeweiligen Einkaufswert herum.

Ausschüttung von Viren statt Dividenden?

Viel wichtiger ist jedoch die Frage, inwiefern (unsere) Dividenden von der Coronakrise beeinflusst werden bzw. wurden. Denn diese speisen sich primär aus Umsätzen und Gewinnen der Unternehmen, die aufgrund Lock-Down, Unterbrechung von Lieferketten und unsicheren wirtschaftlichen Aussichten erheblich sinken (dürften) bzw. temporär völlig weggefallen sind.

Das führte z. B. dazu, dass von den 100 Unternehmen im FTSE 100 Index, welcher die 100 größten und umsatzstärksten Unternehmen an der Londoner Börse umfasst, mehr als 40 Firmen ihre Dividendenzahlungen bereits komplett gestrichen haben. Dazu gehört auch der Öl-Multi Royal Dutch Shell, der erstmals seit 1945 seine Dividende kürzte, wobei das Unternehmen neben den realwirtschaftlichen Auswirkungen des Coronavirus auch unter dem Ölstreit zwischen den USA, Russland und Saudi-Arabien leidet. Aber auch bei den in Deutschland ansässigen Firmen im DAX und im MDAX kommt es zu diversen Kürzungen und Streichungen der Dividende für das Geschäftsjahr 2019.

Wir haben mit unserem Depot bisher sehr viel Glück gehabt. Stand Anfang Juni haben lediglich zwei Unternehmen aus unserem Depot eine Kürzung der Dividende durchgeführt bzw. angekündigt:

- Das singapurische Telekommunikationsunternehmen Singtel wird seine Dividende für das Geschäftsjahr 2019 um ein Drittel kürzen.

- Die Macquarie Group aus Australien kürzt ihre Dividende sogar um die Hälfte.

Zusätzlich hat der norwegische Lachszüchter Mowi die Entscheidung über eine Auszahlung einer üblichen Dividende für das erste Quartal 2020 vorerst verschoben. Bei den restlichen 13 Werten in unserem Portfolio wurden hingegen keinerlei Kürzungen o. ä. angekündigt oder durchgeführt. Einige haben stattdessen nach derzeitigem Stand vielmehr erneut bekräftigt, die bisher geplanten Dividendenzahlungen weiter einhalten zu wollen und zu können, da das Geschäft bisher wenig von der Coronakrise betroffen sei.

Alles in allem freut uns, dass wir bisher so gut wie gar nicht betroffen sind. Aber auch hier gilt wieder, dass wir zum größten Teil bei der finalen Auswahl der einzelnen Werte einfach Glück hatten. Zudem sind wir noch skeptisch, was die Realisierung und Höhe der (geplanten) Ausschüttungen in den nächsten Quartalen und ggf. Geschäftsjahren betrifft. Die Folgewirkungen des monatelangen Lock-Downs, der ja noch nicht überall vorbei ist und ggf. wiederkommen kann, sowie der ruckelige und nur punktuelle Wiederstart der Weltwirtschaft werden aus unserer Sicht noch erhebliche Auswirkungen auf die Geschäftsentwicklung in den kommenden Monaten und Jahren haben. Das dürfte sich mit großer Sicherheit noch auf die weitere Entwicklung der Unternehmensergebnisse und -ausschüttungen auswirken. Wir erwarten daher zukünftig noch die ein oder andere „Überraschung“ von bisher scheinbar unbeeinträchtigten Firmen in unserem Depot.

Fazit & Abschließende Worte

Wie Sie sehen, hatten wir bisher durchaus etwas Erfolg und noch mehr Glück mit unserem Portfolio. Die Wertentwicklung auf Gesamtdepotebene ist vergleichsweise stabil, wenn man Sondersituationen wie eine weltweite Pandemie und dadurch ausgelöste Lock-Downs außen vor lässt, wo grundsätzlich alles erst einmal runtergeprügelt wird. Zudem waren wir bisher kaum von Dividendenkürzungen oder sogar -streichungen betroffen, auch wenn da sicherlich noch etwas kommt. Vielmehr durften wir uns in den letzten 12 Monaten seit Erscheinen unser letzten Tagebuch-Ausgabe über monatliche zweistellige Dividendenzahlungen freuen und haben netto schon fast die vierstellige Grenze geknackt.

In Monaten wie dem März dieses Jahres oder Dezember, September und August im vergangenen Jahr waren die Dividenden durchaus hoch genug, um etwa die monatlichen Internet- und Festnetz sowie Mobilfunkkosten zu decken. Auf diese Weise kann man ein erstes Gefühl entwickeln, inwiefern ein kleiner regelmäßiger Strom an Ausschüttungen positiv zum eigenen Praxisalltag beitragen kann. Wer möchte, kann dieses Spiel theoretisch immer weiter treiben und sich z. B. wie viele Hardcore-Finanzblogger das Ziel setzen, die Wohnungsmiete oder irgendwann sogar die kompletten Lebensfixkosten allein über Dividenden begleichen zu können. Das hat durchaus seine Attraktivität und kann ähnlich wie beim fremdfinanzierten Bau eines Eigenheims die notwendige Spardisziplin bewirken, die es zum Aufbau eines entsprechend großen Depots braucht. Aus unserer Sicht sollte man dabei aber nicht die Grenze zum Geiz und totalen Verzicht auf das jetzige Leben überschreiten. Wie immer geht es um eine gesunde Balance zwischen Lebensqualität und Vorsorge – sowohl heute als auch morgen und übermorgen. Zudem sollte man auch immer einen ausreichend großen Liquiditätspuffer vorhalten, wenn manch sicher geglaubte Dividende doch nicht (mehr) kommt.

Gleichzeitig bleiben wir zudem bei unserer abschließenden Aussage vom letzten Beitrag, dass Dividenden(-aktien) unabhängig von besonderen Krisensituationen wie Corona nicht der Weisheit letzter Schluss sind und auch ihre Tücken haben (siehe z. B. die oben verlinkten kritischen Beiträge). Dennoch können solche Wertpapiere eine sinnvolle Ergänzung in einem breiten Portfolio mit verschiedenen Anlagevehikeln sein, sofern man sich bspw. der Gefahr eines Tunnelblicks auf einzelne Kennzahlen wie der Dividendenrendite bewusst ist, was die Auswahl der Unternehmen betrifft. Wenn Sie diese Dinge beachten, spricht an sich nichts gegen den Aufbau einiger entsprechenden Positionen im Depot, sodass Sie eines Tages ganz im Geiste des ehemaligen US-Milliardärs John D. Rockefeller sagen können: „Do you know one thing that gives me pleasure? It's to see my dividends coming in“.

Ihr Kommentar zu diesem Artikel

Haben Sie Fragen zu diesem Artikel? Was finden Sie besonders gut, was vielleicht eher schlecht? Was sollten wir besser machen? Schreiben Sie uns an dieser Stelle gern Ihre Meinung. Wir freuen uns stets über Ihr Feedback.

Für 24.700 Euro erzielte das Musterdepot eine Dividende von 1300 Euro (5,3%). Dagegen lautet der Artikel "Die Dividendenrendite liegt zwischen 2 bis 3 Prozent und für uns somit noch im akzeptablen Bereich ..." Wie die Dividendenrendite errechnet worden, erläutert der Autor nicht.Die erzielte Rendite wurde nicht mit einem Maßstab verglichen. Das Risiko für Kapitalausfälle wächst mit dem Abstand von der durchschnittlichen Rendite. Ebenso fehlen zusammenfassende Maßzahlen, welche das Umsatz- und Gewinnwachstum der eingeschlossenen Unternehmen abbilden. Mängeln in Detail führen letzlich zu einer negativen Rezeption des narrativen Formates über den Anlageerfolg.

Hallo liebe(r) Dashastock, herzlichen Dank für die Mühe des Kommentars. Das Musterdepot erzielte bisher wie in der Übersichtsgrafik beschrieben rund 4 Prozent - die ausgewiesenen Nettoerträge i. H. v. 957,75 EUR in Relation zum Portfoliovolumen. Denn die 1.300 EUR, die Sie anführen, sind ja Bruttoerträge und kein nutzbarer Ausgangswert aufgrund unterschiedlicher Steuerverhältnisse beim jeweils einzelnen Anleger. Wir dachten, das wäre logisch nachvollziehbar. Aber wir sollten für Sie und andere Neueinsteiger tatsächlich besser darauf hinweisen in der Übersichtsgrafik. Vielen Dank für diesen Hinweis, den wir in Zukunft so umsetzen werden. Das hilft uns :-) Die "2-3 Prozent Dividendenrendite" beziehen sich natürlich auf die von Reckitt Benckiser gezahlten Ausschüttungen und werden auch im dazugehörigen Abschnitt aufgeführt. Ein bisschen (logische) Denkarbeit überlassen wir immer gerne dem mündigen Anleger, wozu auch selbständige Recherchen etwa zu besagten Gewinn- und Umsatzzahlen gehören und die wir bei unseren vergangenen Ausgaben immer wieder mal beispielhaft aufgeführt haben. Ansonsten stehen wir jederzeit für freundlich-sachliche Rückfragen oder konstruktive Kritik zur Verfügung, die aber in Ihrem Kommentar leider nicht vorhanden sind. Daher können wir Ihnen leider nicht weiterhelfen. Aber Sie wissen ja: Mängel bei Umgangsformen führen letzlich zu einer negativen Rezeption des narrativen Versuchs einer weiterbringenden Rezension :-) Herzliche Grüße und bleiben Sie gesund in diesen Zeiten!

Spannend zu sehen, wie sich das Portfolio und die Dividenden während dieser turbulenten Zeiten entwickeln. Wieso habt ihr denn (im Vergleich zum MSCI World) so viele deutsche Aktien? Habt ihr da eine bestimmte Referenz genommen (z.B. Prozentualer Anteil am weltweiten BIP)?

Hey Jan, herzlichen Dank für deinen Kommentar und für's Vorbeischauen :-) Zu deiner Frage: Es sind nur zwei "deutsche" Unternehmen von 16 - für den einen mag es zuviel sein (wie für dich anscheinend) und für andere wohl zu wenig. Alles legitim angreifbar aufgrund unterschiedlicher Prioritäten oder Bedürfnisse :-) Zudem haben wir Neuinvestitionen aus verschiedenen Gründen auch nach relativ kurzer Laufzeit gestoppt - hätten wir weitergemacht, wäre auch der Anteil dieser beiden Aktien bzw. "deutscher" Aktien automatisch weiter gesunken. Wir haben zudem in einem der früheren Beiträge mal erwähnt, dass aus unserer Sicht strenggenommen der steuerliche Hauptsitz des Unternehmens gar nicht so relevant für den Aspekt "geographische Diversifikation" ist (eher für Themen wie Quellensteuer, Rechtssicherheit etc.), wenn das Geschäft dafür global verteilt ist. Insofern haben wir zum einen aus diesem Grund kein Problem darin gesehen, diese beiden Unternehmen mit reinzunehmen. Zudem kennen die meisten Leser diese Unternehmen wahrscheinlich eher als z. B. Digital Realty oder SingTel und dürften sich für eine erste praktische Annäherung für Unerfahrene eher eignen aus unserer Sicht. Aber wie gesagt - aus unserer Sicht. Punkte wie "Home Bias", wie du und andere Blogger es ansprechen, beachten wir natürlich. Ob nun daraus sich ergibt "Gar keine deutsche Aktie bei mir" oder "nur 5 % meines Depots in deutsche Unternehmen" oder "7 deutsche Unternehmen, weil das Geburtsdatum meiner Tochter und daher Glückszahl", muss jeder mündige Anleger für sich selbst entscheiden :-) Herzliche Grüße und viele Grüße (nach Stuttgart oder Aalen?)!

Es wäre wünschenswert, wenn Ihr das Dividendendepot fortsetzen würdet.

Oder wieder ein neues aufbauen?

Tages- und Festgelder sind inzwischen (für mich jedenfalls) endgültig uninteressant geworden, so dass an der Anlage in substanzstarken und soliden Dividendenwerten kein Weg vorbei führt.

Wie wär`s auch mal (als Zinsersatz) mit einem Depot von Discountzertifikaten?