Unser Dividenden-Tagebuch: (Finale?) Ausgabe Juni 2019

15.06.2019 - David Stahmann - 8 Kommentare

Wie in unserer ersten Ausgabe des Dividenden-Tagebuchs angekündigt, schließen wir die auf ein Jahr ausgelegte Experimentierphase ab. Wir haben noch einmal die Chance genutzt, die letzten 6.000 Euro unseres Echtgeld-Budgets einzusetzen und unser Portfolio etwas besser zu diversifizieren. Hierbei konnten wir in unser mittlerweile zehntes Land sowie eine neue Branche einsteigen und fühlen uns mit dem erreichten Depotaufbau sehr gut. Zudem machte eines unserer Bestandsunternehmen eine kleine Veränderung durch, über die wir berichten.

Status quo und die bisherige Entwicklung unseres Portfolios

Mit der vorliegenden Ausgabe erreichen wir das Ende unseres auf ein Jahr ausgelegten Experiments „Dividenden-Tagebuch“. Diese Zeit haben wir ausgiebig genutzt, um uns hautnah in das Dividenden-Thema einzuarbeiten und Sie auf der Basis eines Echtgeld-Portfolios auf diese Reise mitzunehmen. Insofern hat der nachfolgende Überblick zum aktuellen Status unseres Depots eine besondere Note für unsere Redaktion.

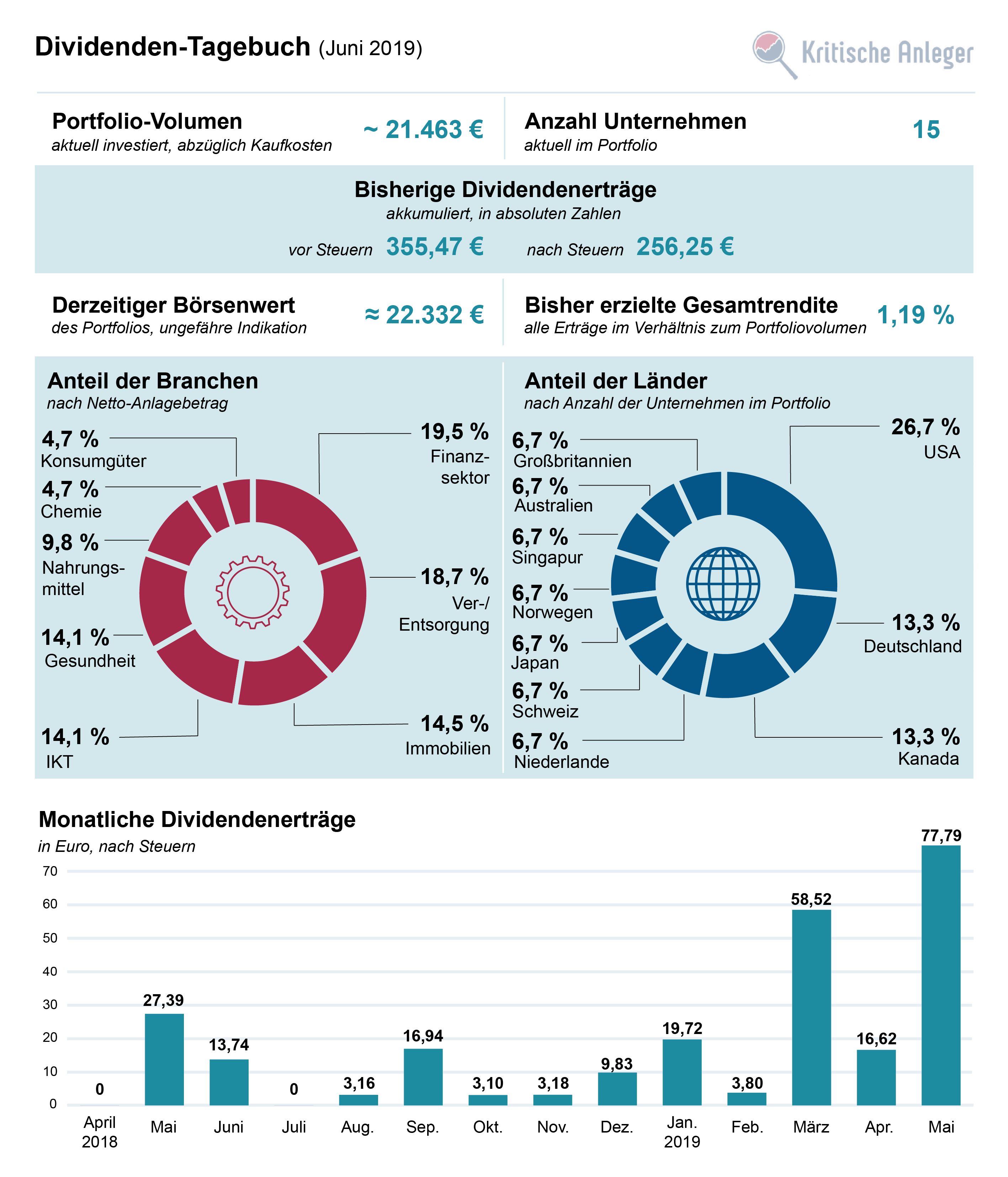

Mit einem Nettoinvestitionsvolumen von insgesamt rund 21.500 Euro haben wir eine beachtliche Marke überschritten. Das mag manch langjährigem Privatanleger und Blogger mit starkem Dividendenfokus vielleicht nur ein müdes Lächeln entlocken. Für uns in der Redaktion kann sich diese Summe als „Test“ allerdings sehen lassen . Eine ähnliche Zahl hatten wir übrigens auch beim Echtgeld-Portfolio unseres Crowdinvesting-Tagebuchs erreicht, als dieses im April letzten Jahres eingestellt wurde. Auch unsere Ausschüttungen haben im Vergleich zur letzten Ausgabe ein kleines Hoch erfahren und liegen mittlerweile bei rund 355 Euro brutto bzw. 256 Euro netto. Das verwundert nicht allzu sehr, da vor allem der Mai einer der ausschüttungsstärksten Monate ist, wenn wir den deutschen Raum betrachten, wo Dividenden standardmäßig einmal im Jahr gebündelt ausgezahlt werden. Da wir aber mit der Allianz und BASF nur zwei in unserem Depot haben, ist die Verzerrung nicht ganz so stark wie wahrscheinlich bei vielen durchschnittlichen deutschen Privatanlegern mit starker „Home Bias“.

Wir haben die vergangenen drei Monate dazu genutzt, ein weiteres Mal Aktien von drei neuen Unternehmen zu erwerben und unser Portfolio dadurch weiter auszubalancieren. Mit der Aufnahme einer britischen Firma sind wir nun im zehnten Land unterwegs und haben (in Kombination mit einer weiteren Firma aus Kanada) auch einen neuen Sektor erschlossen. Darüber hinaus haben wir zwar trotz gegenteiligem Ideal erneut einen US-amerikanischen Wert aufgenommen, mit diesem aber die Branchenverteilung weiter verbessert. Allerdings mussten wir das in der vergangenen Tagebuchausgabe formulierte Wunschziel „Glättung der monatlichen Ausschüttungen im Jahresverlauf durch Auswahl von Unternehmen, die in unterrepräsentierten Monaten ausschütten“ wieder schnell streichen. Abgesehen vom zusätzlichen Suchaufwandwürden zudem viele gute Anlagemöglichkeiten schlicht wegfallen und die verbliebenen Optionen beißen sich dann fast immer mit einem anderen, meist wichtigeren (Wunsch-)Kriterium; etwa der Vermeidung von Klumpenrisiken in einzelnen Ländern und Branchen. Einen Versuch war es zumindest wert.

Übrigens können wir mittlerweile den (positiven) Effekt dieser allgemeinen Diversifikation beobachten. Der Börsenwert unseres Portfolios sowie unsere Nettoinvestitionsvolumina liegen seit Beginn unseres Experiments immer recht nah beieinander. Allerdings können die Kursschwankungen der Einzelwerte recht unterschiedlich sein. BASF als unser derzeit „schwächster“ Wert befindet sich im Vergleich zum Einkaufskurs rund 30 Prozent im Minus, während PepsiCo und Realty Income sich mit jeweils 28-29 Prozent im ebenso deutlichen Plus befinden. Dieser insgesamt neutrale Ausgleich auf Depotebene dürfte in erster Linie unserem schlichten (Anfänger-)Glück geschuldet sein, denn bei einem weltweiten Abschwung wird so gut wie jeder Wert gen Süden drängen. Aber man kann als Anleger zumindest die Grundlage für ein solches mögliches Glück legen und somit die Chancen erhöhen, dass sich das Depot kurstechnisch etwas selbst absichert, während die Dividenden idealerweise kontinuierlich eintrudeln und somit für eigene Zweckausgaben zur Verfügung stehen.

Ein Sonderfall als Chance

Einen interessanten Fall hatten wir, als uns Ende März die Nachricht in unserem elektronischen Postfach bei der comdirect erreichte, dass im Laufe des Aprils der Schweizer Pharmakonzern Novartis die Abspaltung seiner Augenheilsparte Alcon vollziehen werde. Demnach würde jeder Novartis-Miteigentümer (wie wir es mit 14 Stück ja sind) zum Stichtag 08. April 2019 für jeweils 5 Novartis-Aktien eine Aktie der neuen eigenständigen Tochter erhalten; Bruchstücke würden in bar ausgezahlt. Dies hat bei vielen v. a. deutschen Anlegern für Unruhe gesorgt, so auch beim Dividendenblogger Ben von Divantis, welcher sich daher noch zu einem vorherigen Verkauf seiner Novartis-Aktien entschloss. Grund war die sehr wahrscheinliche Annahme, dass deutsche Behörden diese Gratiszuteilung von neuen Aktien bzw. Barauszahlung erfahrungsgemäß als steuerpflichtige Ausschüttung ansehen, obwohl es sich buchungstechnisch um ein Nullsummenspiel für den Anleger handelt. Der Preis der Novartis-Aktien verringert sich ja entsprechend um den Preis der erhaltenen Alcon-Aktien, sodass sich hieraus kein Mehrwert für den einzelnen Anleger ergibt. Hier ist die deutsche Rechtsprechung anscheinend deutlich aktionärsunfreundlicher als z. B. in den USA und der Schweiz, wo solche Vorgänge genau aus diesem Grund meist steuerfrei sind.

Wir haben uns aber dennoch schnell entschlossen, keine Veränderung unserer Novartis-Position vorzunehmen. Zum einen aus Neugier wie ein solcher Prozess abläuft und andererseits aus dem schlichten Grund, dass wir ja den Idealanspruch eines „Ewigkeitsdepots“ haben. Das heißt zwar auch für uns nicht, dass wir auf Teufel komm raus nie etwas ändern. Aber in diesem Fall zumindest aus (rein) steuerlichen Gründen Änderungen vorzunehmen, sehen wir als wenig zielführend, zumal wir noch wenig Erfahrungswerte mit Alcon als Unternehmen selbst haben. Insofern hieß es für uns also: „Schaun mer mal, dann sehn mer schon“. Das Resultat: Am 11. April wurden uns für 10 unserer 14 Novartis-Anteile zwei Alcon-Aktien mit einem Wert um die 50 Euro pro Aktie in das Depot gebucht und einige Tage später erhielten wir eine Barabfindung für unsere restlichen 4 Novartis-Scheine in Höhe von 39,77 Euro – brutto für netto. Der Steuerbescheinigung von comdirect zufolge aus dem Grund, dass zunächst die anteiligen Anschaffungskosten vom Kauf unserer Novartis-Aktien im vergangenen Juli abgezogen wurden, wodurch sich rechnerischer Verlust ergab und somit eine Kapitalertragsteuer in Höhe von null Euro. Insofern haben wir uns also mit unserem Nichtstun erst einmal nicht selbst geschadet und sind einfach gespannt, wie sich die beiden Werte unabhängig voneinander entwickeln, zumal Alcon ab kommendem Jahr selbst eine Dividende ausschütten möchte.

Dass Sie unseren Schweizer Neuzugang übrigens in der oben aufgeführten Übersichtsgrafik nicht wiederfinden, liegt schlicht an der Größe bzw. „Nicht-Größe“. Bei einem Gesamtwert von aktuell rund 110 Euro sehen wir aus ästhetischen und Vereinfachungsgründen von einer separaten Aufführung in unserer Übersicht ab und lassen diese einfach im Namen unserer Novartis-Beteiligung weiterlaufen.

Unsere Neuzugänge im Portfolio

Erneut haben wir rund 6.000 Euro in drei Unternehmen investiert und unser Portfolio ausgebaut. Dieses Mal ist es uns wieder gelungen, sowohl mit Blick auf die Branchen- als auch die Länderverteilung jeweils einen noch höheren Diversifikationsgrad zu erreichen und uns somit auf Depotebene weiter bestmöglich abzusichern.

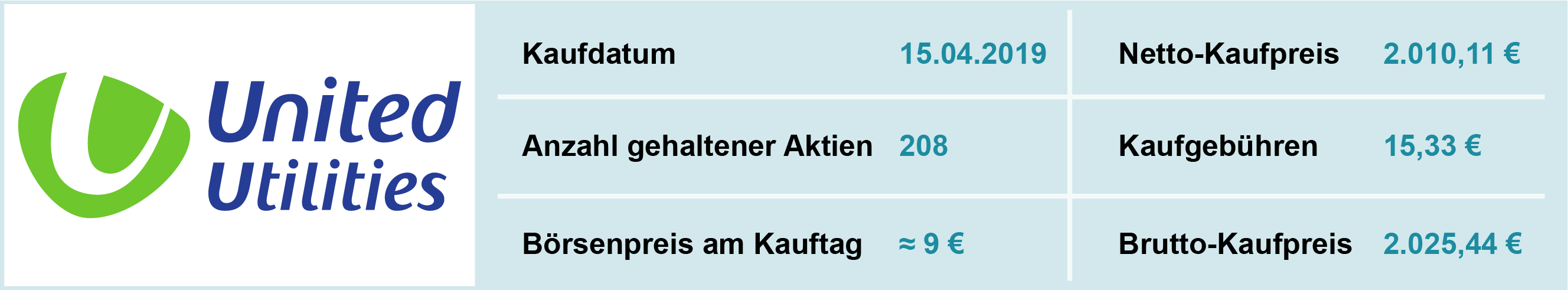

Neuinvestition Nr. 1: United Utilities (ISIN GB00B39J2M42)

Mit United Utilities als größter börsennotierter Wasserversorger Großbritanniens schlagen wir erneut zwei Fliegen mit einer Klappe. Zum einen inkludieren wir eine weitere Nation in unser Portfolio, welche wir schon länger im Auge hatten. Neben dem anvisierten zusätzlichen Streuungseffekt spielt uns auch die Quellensteuerthematik in die Hände: Das Königreich erhebt selbst keine Quellensteuer, macht uns also keine zusätzliche Arbeit. Lediglich Wechselkursschwankungen sind hier noch zu berücksichtigen, wobei der Pfund aus unserer Sicht trotz aller Brexit-Querelen nach wie vor eine vergleichsweise starke Währung bleibt und eventuelle Abschläge aufgrund der aktuell unsicheren politischen Situation bereits im Kurs eingepreist sein dürften.

Das 1995 aus einer Fusion hervorgegangene Unternehmen selbst ist in der Region Nordwestengland tätig, mit 7 Mio. Einwohnern die dritt-bevölkerungsreichste Region Großbritanniens. Hier kümmert sich United Utilities mit rund 5.300 Mitarbeitern um die Wasser- und Abwassernetze und ist für die Instandhaltung und Versorgung zuständig. Für diese Aufgabe kann es auf zahlreiche eigene Assets zugreifen, unter anderem mehr als 160 Wasserreservoirs, rund 90 Wasseraufbereitungsanlagen sowie ein 43.000 Kilometer langes Wasserleitungsnetzwerk bzw. ein 77.000 Kilometer langes Abwasserrohrsystem.

Selbstverständlich ist diese Art von Wirtschaftstätigkeit staatlich reguliert. Dadurch rechnen wir zwar mit geringen Möglichkeiten für Wachstum, erhoffen uns aber ein auch in Krisenzeiten zumindest stabiles Geschäft mit entsprechenden Rückflüssen. Ein Blick in die lange Dividendenhistorie der Firma zeigt, dass seit 1990 die Dividende kein einziges Mal gestrichen wurde und selbst während der weltweiten Finanz-/Wirtschaftskrise seit 2007 lediglich etwas gekürzt wurde. Derzeit beträgt die Dividendenrendite um die 5 Prozent.

Wir wollen aber auch nicht verschweigen, dass die britischen Energie- und Wasserversorger derzeit Gegenwind vom Staat erfahren. So hat sich unter anderem United Utilities verpflichten müssen, die Wasserrechnungen seiner Kunden im Zeitraum 2020-25 um durchschnittlich 10 Prozent zu senken, was sich gegebenenfalls auf die Dividenden auswirken könnte. Zudem traten in den letzten Wochen Vertreter der britischen Labour Party mit dem Vorschlag auf, zahlreiche börsennotierte Versorgungsunternehmen wieder zu verstaatlichen mit der Möglichkeit, die Shareholder unterhalb des jeweiligen Marktpreises zu entschädigen. So real diese Option auch grundsätzlich ist (wie überall woanders auch, siehe etwa den Vorschlag der Enteignung von privaten Wohnungsunternehmen in Berlin), gehen wir hierbei allerdings davon aus: „Nichts wird so heiß gegessen, wie es gekocht wird“. Denn ein solches Vorgehen in dieser Massivität dürfte, sofern es finanziell und politisch überhaupt vollziehbar ist, auch von Seiten der (institutionellen) Investoren nicht reibungslos verlaufen. Ob ein solches Manöver in der aktuellen Situation des Landes dem bisher schon angeschlagenen Investorenvertrauen gut tut, dürfte ebenso fraglich sein. Wir sehen das jedenfalls eher entspannt und sind zufrieden mit unserem Erwerb.

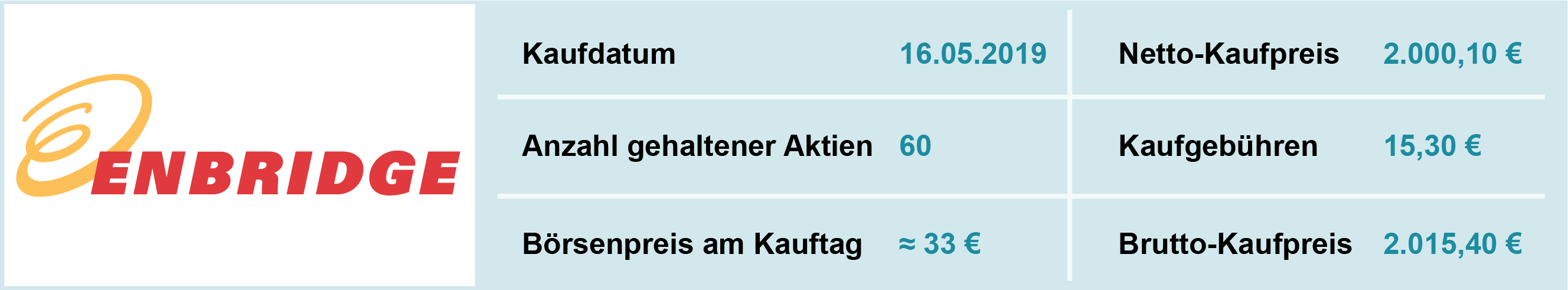

Neuinvestition Nr. 2: Enbridge (ISIN CA29250N1050)

Nachdem wir uns im vergangenen Dezember mit Brookfield Infrastructure Partners einen etwas „unreinen“ kanadischen Wert ins Boot geholt hatten, haben die wir diesen kleinen Makel nun etwas ausgeglichen. Enbridge mit Sitz im südkanadischen Calgary betreibt das weltweit längste Rohöl- und Flüssigerdgas-Transportsystem und ist zudem führend bei der Beförderung, Verarbeitung und Speicherung von Erdgas in Nordamerika. Auf dieser Basis erwirtschafteten die rund 12.000 Mitarbeiter des Unternehmens im vergangenen Jahr einen Gewinn von umgerechnet 4,8 Mrd. Euro.

Neben dieser starken Marktstellung gefällt uns auch das Niedrigrisiko-Geschäftsmodell sehr gut. Denn rund 98 Prozent der Einnahmen von Enbridge basieren auf langfristigen und somit vorhersagbaren Verträgen mit dessen Geschäftspartnern, für die es sein Transportsystem zur Verfügung stellt. Das sollte auch den Ausschüttungen in Höhe von 5-6 Prozent des aktuellen Aktienkurses zugute kommen. Darüber hinaus hat die Firma noch weitere Geschäftsfelder erschlossen, um sich etwas breiter aufzustellen. Es expandiert v. a. in den Bereich der Erzeugung von primär erneuerbarer Energie und ist auch im Bereich der Stromübertragung aktiv.

Auch steuerrechtlich macht Kanada es uns einfach. Zwar beträgt die Quellensteuer im Normalfall 25 Prozent, wovon der deutsche Fiskus lediglich 15 Prozent anrechnet und somit weitere 10 Prozent Abgeltungsteuer einziehen lassen würde. Allerdings gibt es die einfache Möglichkeit, vor Dividendenauszahlungen einmalig das Formular NR301 der kanadischen Steuerbehörde auszufüllen. Dadurch wird man bei künftigen Ausschüttungen kanadischer Unternehmen nur noch mit dem reduzierten Quellensteuersatz von 15 Prozent belegt und erspart sich somit jede weiteren Verwaltungsaufwand, insbesondere wenn der Sparerpauschbetrag nicht zur Geltung kommt.

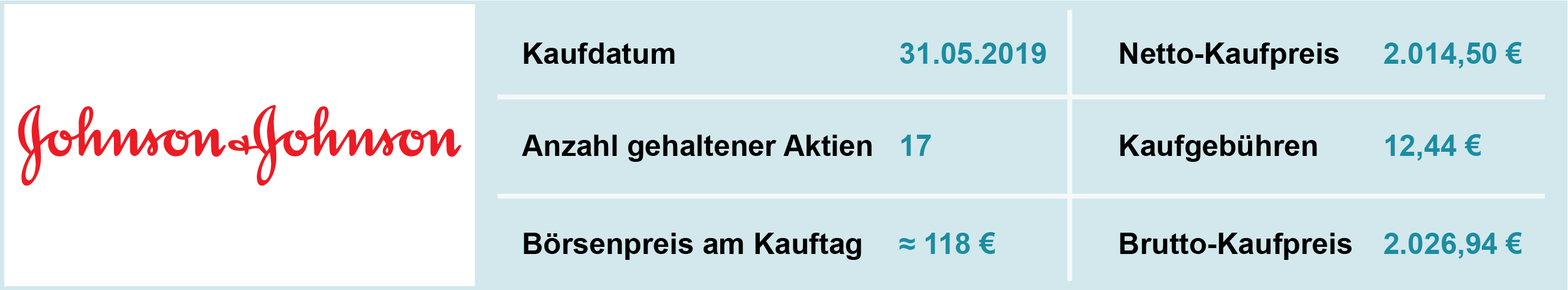

Neuinvestition Nr. 3: Johnson & Johnson (ISIN US4781601046)

Johnson & Johnson dürfte im Allgemeinen dermaßen bekannt sein, dass wir wohl nur wenige Worte verlieren müssen. Der Pharma- und Medizintechnikkonzern ist ein alter Klassiker und fast schon ein Muss in der Dividendeninvestoren-Szene. Das verwundert wenig, vertreibt das Unternehmen mit rund 130.000 Mitarbeitern seine Produkte in mehr als 170 Ländern weltweit und erzielte 2018 einen Gewinn von umgerechnet mehr als 13 Mrd. Euro. Die Geschäftsaktivitäten lassen sich in drei Hauptsegmente unterteilen: Pharmazeutische Produkte (rund 45 Prozent des Gesamtumsatzes), Medizintechnik (rund 36 Prozent) sowie Konsumgüter (rund 19 Prozent), wobei jeweils rund die Hälfte des Gesamtumsatzes sowohl in den USA als auch im Rest der Welt erzielt werden.

Zwar ist die Dividende mit einer Rendite von 2-3 Prozent nicht so hoch wie bei anderen Unternehmen unseres Portfolios. Allerdings kann Johnson & Johnson mit einer beeindruckenden Dividendenhistorie aufwarten, wie z. B.anhand einer seit 1972 kontinuierlich erhöhten Ausschüttung pro Jahr ersichtlich (ohne Sonderdividenden). Insofern zahlt man bei diesem Unternehmen angesichts weltweiter Marktaktivitäten, einer recht krisenbeständigen Branche sowieeiner stabilen Dividendenhistorie eine kleine „Sicherheitsmarge“ in Form einer „nur“ durchschnittlichen Dividendenrendite und bekommt dafür ein Schwergewicht ins Depot. Zudem erhöhen wir in unserem Fall den Anteil des Gesundheitssektors, wobei die Quellensteuer in den USA mit 15 Prozent deutlich einfacher ausfällt als bei unseren Schweizer Novartis-Anteilen.

Fazit & Abschließende Worte

So vorsichtig, offen und vielleicht auch unbedarft wie wir anfangs an die neue Aufgabe herangetreten sind, stehen wir dem Thema „Dividende“ natürlich nicht mehr gegenüber. Mittlerweile haben wir uns einen guten Eindruck über die verschiedenen spannenden Aspekte des dividendenbezogenen Anlageuniversums verschafft, welche wir in den bisherigen Ausgaben erläutert haben. Auch unsere anfangs formulierten Ziele konnten wir recht gut erreichen – wir haben Unternehmen in zehn verschiedenen Ländern und eine recht ausgewogene Branchenverteilung hinbekommen. Hierzu gehören aber auch kritische Erkenntnisse wie etwa die harte, aber ehrlich Replik unseres Finanzjokers, der sich in einem „Gast“eintrag explizit mit der grauen bzw. dunklen Seite von (unseren) Dividendentiteln auseinandersetzt. Dessen Beitrag befürworten wir ausdrücklich und sehen ihn als gute Ergänzung zu unseren bisherigen redaktionseigenen Beiträgen an.

So viel Spaß es insgesamt machte, sich mit potenziellen Anlagekandidaten zu beschäftigen und anschließend nach und nach die Rückflüsse einzusammeln: Wir haben auch selbst feststellen müssen, wie einschränkend eine solche Dividendenstrategie sein kann. Viele Firmen, die wir vom Geschäftsmodell, der Marktstellung oder dem Zukunftspotenzial sehr gut fanden und immer noch finden, mussten wir im Rahmen dieses Tagebuchs dann nach kurzer Analyse leider schnell ausschließen. Entweder wurde gar keine Dividende bezahlt oder nur eine symbolische ohne ernsthafte Ambition, diese zu einem bedeutenden Unternehmensmerkmal weiterzuentwickeln (was ohnehin sicher auch nicht immer sinnhaft ist).

Bringen Dividenden(strategien) somit aus unserer Sicht letztendlich dem Privatanleger etwas? Da müssen wir sagen: „Kommt wohl drauf an“. Als einen Baustein innerhalb eines Aktienportfolios (neben Wachstumswerten ggf. ohne Ausschüttungen) kann es eine sinnvolle Ergänzung und ggf. Motivationshilfe zum Durchhalten in Zeiten mit starken Kursschwankungen sein. Jüngere Anleger sind vielleicht zwecks Vermögensaufbau in Verbindung mit dem Zinseszins mit thesaurierenden Aktienvarianten besser bedient, während ältere Anleger die Dividenden als ergänzendes Einkommen zur Rente nutzen können, sofern sie Anteilsverkäufe als Alternative vermeiden möchten. Wer zudem konsequent nur auf Länder mit einer Quellensteuer von max. 15 Prozent setzt (und den Sparerpauschbetrag eher für Ausschüttungen ohne jede Quellensteuer nutzt), vermeidet auch Verwaltungsaufwand, da das deutsche Finanzamt hier nur noch die restlichen 10 Prozent Abgeltungsteuer abzieht und damit „Butter bei die Fische“ ist. Es bleibt aber zu sagen: Auch Dividendentitel sind kein Allheilmittel und schon gar kein 1:1-Ersatz für Zinsen.

In dem Sinne verabschieden wir uns vorerst von Ihnen im Rahmen dieser Reihe. Ob es mit dieser Reihe weitergeht oder wir alternativ ggf. in unregelmäßigen Abständen über Ereignisse oder bestimmte Aspekte im Zusammenhang mit Dividenden berichten (z. B. der noch ausstehende Prozess bzgl. Rückforderung zuviel gezahlter Quellensteuer in Norwegen und der Schweiz), klärt sich in den nächsten Wochen innerhalb unserer Redaktion. Sehr gerne können Sie Ihre Meinung dazu in einem kurzen Kommentar unten oder per Mail an info@kritische-anleger.de kundtun und uns damit bei der Entscheidungsfindung unterstützen. Wir sind für jede Hilfe dankbar.

Ihr Kommentar zu diesem Artikel

Haben Sie Fragen zu diesem Artikel? Was finden Sie besonders gut, was vielleicht eher schlecht? Was sollten wir besser machen? Schreiben Sie uns an dieser Stelle gern Ihre Meinung. Wir freuen uns stets über Ihr Feedback.

Hallo lieber Titan,

ganz lieben Dank für das Kompliment und die berechtigte Frage.

Da können wir zumindest eine positive Antwort geben: Wir haben in unserer letzten Redaktionssitzung beschlossen, dass wir definitiv mal wieder einen Update-Beitrag zu unserem Dividenden-Depot geben, wie dieses sich unserem letzten Beitrag entwickelt hat. Also mit Entwicklung monatlicher Dividenden, Kursentwicklung und auch sonstige berichtenswerte "Dinge", die auf Depot- oder Einzelaktienebene passiert sind oder passieren werden. Da hat sich einiges getan seitdem - du darfst dich also drauf freuen :-)

Herzliche Grüße und ein schönes Wochenende Dir,

David

Es wäre schön, wenn ihr das Dividendentagebuch fortsetzen würdet. An der Anlage in Sachwerten, insbesondere Qualitätsaktien, führt kein Weg mehr vorbei, zumal uns die Niedrig- bzw. Nullzinsen noch lange Zeit begleiten werden und immer mehr Banken auch Negativzinseneinführen werden. Die Zinssätze bei Tages- und Festgeld werden weiter sinken. Gute und stabile Dividendenwerte zu finden, ist daher das Gebot der Stunde. Insofern wären sicher viele Anleger froh über den Beginn eines neuen oder der Fortsetzung des alten Dividendentagebuchs. Vielleicht kann man den usern hier die Möglichkeit geben, Vorschläge (mit Begründung versteht sich) zu unterbreiten, die Ihre Redaktion dann diskutieren, bewerten und evt. verwenden kann.

Hallo lieber fc-klaus, ganz herzlichen Dank für den Zuspruch und die Aufmunterung, unsere Tagebuchreihe fortzuführen. Wir geben zu, dass wir trotz aller lebhaften Diskussionen aus verschiedenen Gründen noch keine finale Entscheidung treffen konnten. Es ist also noch alles offen - da hilft jede noch so kleine positive Rückmeldung von außen wie Dein Kommentar! Die Möglichkeit, uns Vorschläge für neue Investitionen zu machen, besteht selbstverständlich jederzeit und wir freuen uns darüber, ob per Mail oder eben per Kommentar :-) Herzliche Grüße aus der Redaktion, David Stahmann

Vielen Dank für die Erwähnung in Eurem spannenden Tagebucheintrag. Ich habe es am Ende des Tages nicht bereut, die Novartis-Aktien vor dem Spin-Off verkauft zu haben. Denn direkt danach habe ich sie wieder zurückgekauft. Und alles in allem auch einen kleinen Gewinn (nach Steuern) mit dieser Transaktion gemacht.

Aus heutiger Sicht bin ich erst recht froh, keine Alcon-Aktien in mein Depot eingebucht bekommen zu haben. Es wären so wenige gewesen, dass sich ein Verkauf nicht gelohnt hätte. Erst recht seit Schweizer Aktien nur noch an der Börse Zürich gehandelt werden können.

Hallo lieber Ben,nichts zu danken - wir verweisen immer sehr gerne auf gute Finanzblogs wie eben Deinen, von denen wir und unsere Leser lernen können. Es freut uns sehr, dass du mit deiner Entscheidung bzgl. Novartis / Alcon weiterhin zufrieden bist und für dich einen Gewinn verbuchst. Das ist schließlich das Wichtigste :-) Wir hätten als reine Privatanleger vielleicht ebenso gehandelt, aber als neutrales "Experimentier-Depot" war uns der Erkenntnisgewinn für uns selbst und Leser diesmal wichtiger.Die "Nicht-Handelbarkeit" der Schweizer Aktien über EU-Börsen ist aus unserer Sicht übrigens nur temporäres, politisches Brusttrommeln, das sich wieder legen wird. Siehe auch ergänzend die bereits wiederaufgenommene Handelbarkeit über außerbörsliche Plattformen bei ING, Comdirect, Consors usw.. Der (Aktien-)Markt findet seine Wege, insofern sehen wir das recht unaufgeregt ;-)Wir freuen uns auf deine weiteren Blogposts und bis dahin herzliche Grüße, David

Hallo David, wohin muss ich das Formular NR301 der kanadischen Steuerbehörde schicken? Ich hab keine Adresse gefunden, nur unter International tax and non-resident enquiries diese FAX-Nummer: Fax numbers Individuals 1-705-671-0794. Kann das so funktionieren? Grüße Andi

Hallo Andi, nach bisheriger Erfahrung (sowohl privat als auch im Rahmen unseres Dividenden-Tagebuchs) geht das direkt an die Depotbank selbst, im hiesigen Fall an die Comdirect - die kümmern sich dann darum. Das ist der einfachste Weg für uns als Anleger und daher haben wir anderes gar nicht erst probiert. Daher würde ich dir auch empfehlen, einfach erst einmal bei deiner Depotbank nachzufragen. Falls diese es nicht selbst macht, können Sie dir zumindest vielleicht sagen, wie du das alternativ machen kannst. Würde uns ehrlich gesagt auch interessieren :-) Herzliche Grüße David

Ich fand das Dividenden-Tagebuch wie auch das Crowdinvesting-Echtgeld-Portfolio sehr interessant. Leider kam hier seit dem 15.06.2019 keine Neuerung mehr. Interessant wäre wie sich die monatlichen Dividenden über die Zeit entwickeln. Gerade die, welche eine Buy & Hold Strategie fahren sehr interessant.

Gibt es zu den Themen noch Neuererungen oder zumindest Updates wie sich die Anlagen weiter entwickeln?