Crowdinvesting-Tagebuch August 2016 - Der Praxistest mit echtem Geld

15.08.2016 - Stefan Erlich - 0 Kommentare

In unserem Crowdfunding-Echtgeld-Portfolio investieren wir jeden Monat 1.000 € unseres eigenen Ersparten, zum einen um Praxiserfahrungen zu sammeln und zum anderen um Ihnen aufzuzeigen, welche Fehler Sie von vornherein vermeiden können. In der vierten Ausgabe dieses Crowdfundig-Tagebuches berichten wir über zwei neue Investments bei Zinsbaustein und GreenVesting und wir stellen u. a. die Frage, ob niedrige Eigenkapitalquoten bei Immobilienprojekten in der Praxis wirklich ein Problem darstellen. Doch zuvor ein wichtiger Hinweis zu den Risiken von Crowdfunding.

- Zur Portfolio-Übersicht für August 2016

- Zur Beschreibung der Projekte für August 2016

- Zur Juli-Ausgabe unseres Crowdfunding-Tagebuches

Neuigkeiten & Aktueller Portfolio-Überblick August 2016

- Neue Investments:

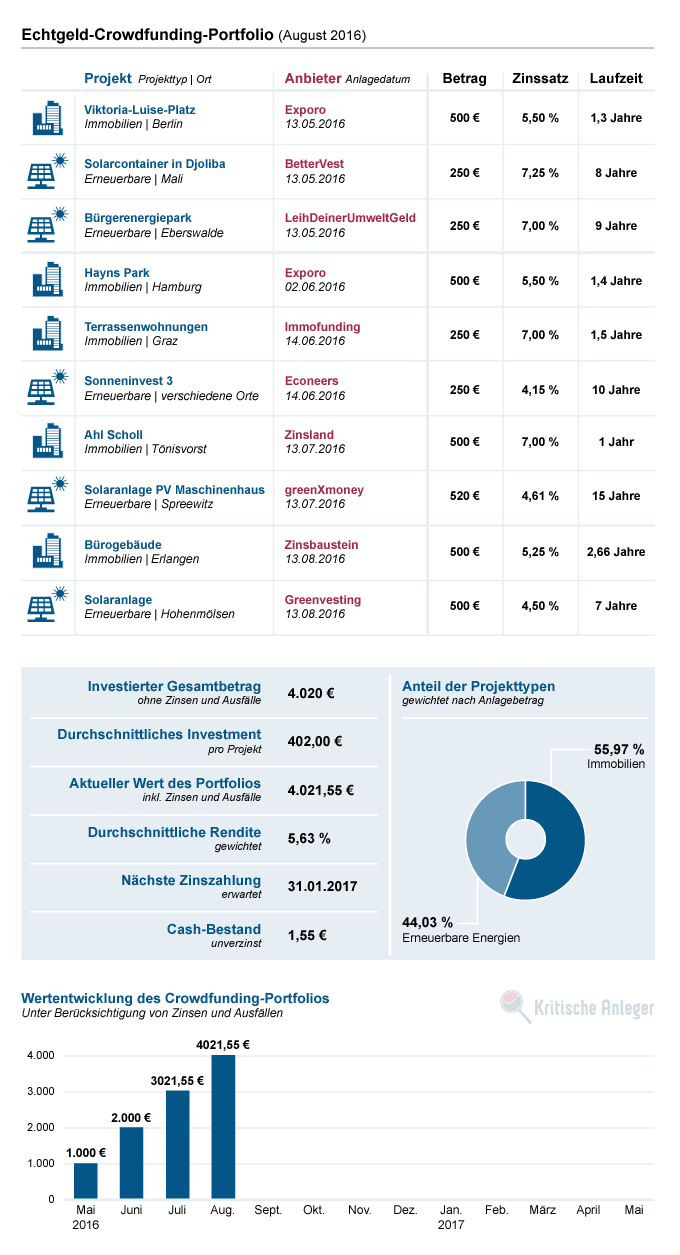

In diesem Monat haben wir uns im Sinne der weiteren Diversifikation für ein Projekt von Zinsbaustein (Bürogebäude) und eines von GreenVesting (Solaranlage) entschieden. Dabei flossen insgesamt 1.000 € (2 x 500 €) an die jeweiligen Projekteigner. Wie so häufig sind die Zinsen bei dem Erneuerbare-Energien-Projekt nicht ganz so hoch (4,50 %) und die Laufzeit recht lang (7 Jahre). Das Immobilien-Projekt lockt dagegen mit etwas höheren 5,25 % und einer vergleichsweise kurzen Laufzeit von ungefähr 2,5 Jahren. Dass wir genau diese beiden Projekte ausgewählt haben, liegt vor allem in dem Bestreben begründet, über möglichst viele Crowdfunding-Plattformen zu streuen, und weniger in den spezifischen Eigenschaften der Projekte selbst. - Wichtige Kennzahlen:

Unser Portfolio weist mittlerweile einen Gesamtwert von 4.021,55 € auf, wobei 1,55 € aus dem Cash-Bestand resultieren (Zinszahlung im letzten Monat). Insgesamt haben wir aktuell in 10 verschiedene Projekte bei 9 Crowdfunding-Plattformen eine Summe von durchschnittlich 402 € pro Projekt investiert. An dieser Stelle sei wieder einmal davor gewarnt, die in der Grafik ausgewiesene Durchschnittsrendite von 5,63 % als die tatsächlich erzielbare Rendite zu betrachten, da unsere Renditeberechnungsprobleme aus dem letzten Monat weiterhin ungelöst sind und wir bisher noch keine Projektausfälle hinnehmen mussten. Letztere werden aber definitiv irgendwann kommen, weshalb die tatsächliche Rendite wahrscheinlich niedriger ausfallen wird. Hinsichtlich der Diversifikation über Projekttypen haben wir uns mit den zwei neuen Investments weiter verbessert. Mittlerweile haben Immobilienprojekte nur noch einen Anteil von etwa 56 % am Portfolio (im Juni waren es noch 62,50 %). - Geringe Eigenkapitalquoten:

Ein Thema, das letzten Monat verstärkt bei uns auftauchte, waren die geringen Eigenkapitalquoten vieler Immobilienprojekte. So weist das aktuelle Projekt von Zinsbaustein eine EK-Quote von 10 % aus, das Projekt “Gutshof Rosenthal” von Exporo nur 7 % und das Projekt “Markt Rose” von Zinsland sogar nur 4 %. iFunded gibt für sein Projekt “Central Berlin” dagegen eine Quote von 34 % an. Die alles entscheidende Frage ist, ob die genannten Quoten von zum Teil unter 10 % ungewöhnlich niedrig oder durchaus üblich sind. Uns fällt es mangels eigener Erfahrungen im Immobilienbereich schwer, das Ganze vernünftig zu bewerten. Korrelieren niedrige Eigenkapitalquoten in der Praxis wirklich mit einer hohen Ausfallquote? Hat von unseren Lesern evtl. jemand Praxiserfahrung in diesem Bereich? Wenn ja, würden wir uns über eine kurze E-Mail an info@kritische-anleger.de freuen. - Gedanken zum Aufwand der Streuung:

Im Zusammenhang mit Crowdfunding werden wir nicht müde zu betonen, dass die Streuung über möglichst viele verschiedene Projekte (idealerweise 30 und mehr) essentiell für den Anlageerfolg sein wird, da Zahlungsausfälle in der Zukunft nicht zu vermeiden sein werden. Die breite Streuung im Zusammenspiel mit den hohen Zinsen soll dafür sorgen, dass die kommenden Ausfälle nicht ins Gewicht fallen und trotz Ausfällen eine ordentliche Rendite aus dem Investment resultiert. Die Streuung gibt es aber nicht für umsonst. Sie kostet Zeit und macht Verwaltungsaufwand, nicht nur hinsichtlich der Wahrung der Übersicht sondern auch am Ende des Jahres, wenn es an die Steuererklärung geht. Es stellt sich daher die Frage, ob dieser Aufwand in einem angemessenen Verhältnis zu der tatsächlich erzielbaren Rendite steht. Leider kennen wir letztere nicht, was die Betrachtung nicht gerade einfacher macht. Gehen wir aber z. B. von einem Portfoliowert von 20.000 € aus und nehmen wir eine effektive Rendite von 4 % an, so kommen wir auf etwa 600 € Zinsertrag pro Jahr nach Steuern. Lohnt sich der Aufwand für diese 600 € wirklich? Wir freuen uns auf Ihre Meinung dazu (info@kritische-anleger.de).

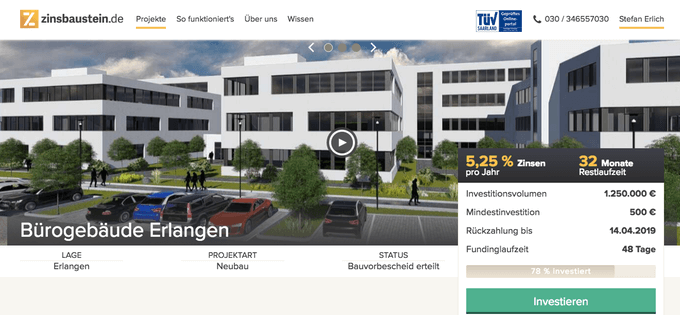

Projekt 1: Bürogebäude in Erlangen (Zinsbaustein)

Es handelt sich bei diesem Projekt um unser erstes Investment bei der Crowdfunding-Plattform Zinsbaustein. In Erlangen soll mit Hilfe der Crowd-Finanzierung ein Komplex aus Bürogebäuden gebaut werden, in den ein nicht namentlich genannter Technologiezulieferer der Automobilindustrie einziehen soll. Der 10-jährige Mietvertrag ist laut Zinsbaustein bereits unterschrieben. Mit 5,25 % und einer Laufzeit von 32 Monaten liegt die Anlage sowohl bei den Zinsen als auch der Laufzeit im Mittelfeld des Marktes. Investiert haben wir hier wieder einmal nur die Mindestsumme von 500 €, um unserem Ziel der breiten Streuung ein Stück näher zu kommen.

Das Projekt hinterließ bei uns insgesamt einen recht guten Eindruck. Die zwei DAX-Konzerne, die hinter dem zukünftigen Mieter stehen, darf Zinsbaustein nicht öffentlich nennen, allerdings können wir auf Basis privater Gespräche mit Zinsbaustein bestätigen, dass es sich um zwei zahlungskräftige Konzerne handelt. Erlangen bietet zudem als wirtschaftlich starker Standort zumindest das Potential für eine alternative Vermietung. Laut Zinsbaustein hat der Projektentwickler, die S&P Office Development GmbH, über 30 Jahre Erfahrung im Immobilienbereich und mittlerweile an über 260 Standorten Gewerbeimmobilien fertiggestellt, was, wenn man den Angaben glauben kann, darauf schließen lässt, dass dieser weiß, was er tut.

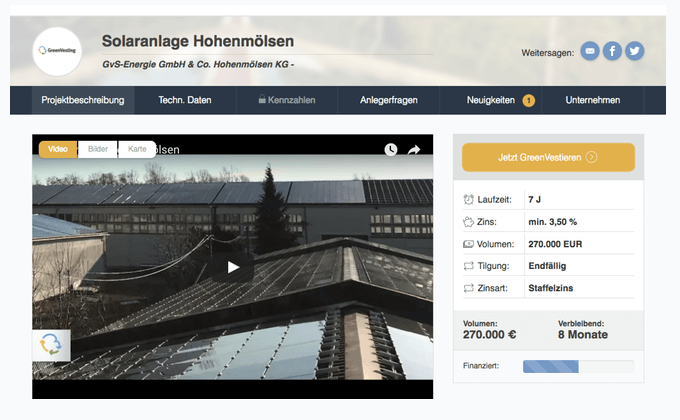

Projekt 2: Solaranlage in Hohenmölsen (GreenVesting)

Die Ende Juli bei uns gestartete Crowdfunding-Plattform GreenVesting tauchte zu einem günstigen Zeitpunkt auf unserem Radar auf, da wir uns letzten Monat über Probleme hinsichtlich der Diversifikation bei den Projekttypen beschwert hatten. GreenVesting finanziert über die Plattform Projekte aus dem Bereich der erneuerbaren Energien. Das aktuelle Projekt ist eine Solaranlage in Hohenmölsen in Sachsen-Anhalt. Sie ging 2010 ans Netz und verfügt über eine Leistung von etwa 500 kWp. Mit durchschnittlich 4,50 % (Zinsstaffel von 3,50 % im 1. Jahr bis 6 % im 7. Jahr) ist der Zinssatz durchaus attraktiv, allerdings liegt er doch deutlich unter so manchem Immobilienprojekt. Die Laufzeit ist mit 7 Jahren recht lang, was bei Erneuerbare-Energien-Projekten aber leider ein notwendiges Übel zu sein scheint.

Wie fast immer bei Projekten diesen Typs, handelt es sich auch hier um eine Bestandsanlage, die schon seit Jahren Strom produziert. Es stellt sich daher die Frage, was der Projekteigner mit dem eingesammelten Geld machen möchte. In den Dokumenten findet sich dazu relativ versteckt folgende Aussage: “Die Mittel, die durch diese Schwarmfinanzierung eingeworben werden, werden zur teilweisen Refinanzierung des erworbenen Kommanditanteils genutzt.” Vermutlich wird also die Einlage eines Kommanditisten der Gesellschaft durch das im Rahmen des Crowdfunding vergebenen Kredites (teilweise) ausbezahlt. Wie genau das einzuschätzen ist, können auch wir im Moment nicht sagen. Positiv sehen wir aber grundsätzlich, dass aufgrund der EEG-Einspeisevergütung ein relativ sicherer Einkommenstrom besteht, was zumindest die Einkommenseite des Projektes etwas absichert. Darüber hinaus nutzt GreenVesting die Software von CrowdDesk, mit der wir im Rahmen von LeihDeinerUmweltGeld bereits recht gute Erfahrungen gemacht haben.

Ihr Kommentar zu diesem Artikel

Haben Sie Fragen zu diesem Artikel? Was finden Sie besonders gut, was vielleicht eher schlecht? Was sollten wir besser machen? Schreiben Sie uns an dieser Stelle gern Ihre Meinung. Wir freuen uns stets über Ihr Feedback.