Tick, Trick & Track – Anlagemarktplätze im Überblick

23.01.2018 - David Stahmann - 0 Kommentare

Viele unserer Nutzer dürften von den drei deutschen Anlagemarktplätzen WeltSparen, Savedo und Zinspilot bereits gelesen haben, da einige der ausländischen Partnerbanken in den oberen Rängen unseres Festgeld-Vergleichs auftauchen. Die Plattformen sind mittlerweile seit ca. zwei Jahren mit einem nahezu identischen Konzept aktiv, welches aus einem Angebot an Geldanlagen bei Banken im europäischen Ausland besteht. Während in der Vergangenheit fast ausschließlich Festgelder angeboten wurden, sind mittlerweile auch sogenannte Flexgelder und erste Tagesgelder möglich.

Ein zentraler Vorteil von WeltSparen & Co. ist die Nutzung von einem einzigen deutschen Verrechnungskonto für Ein- und Auszahlungen. An dieser Stelle besteht noch ein kleiner Unterschied zwischen WeltSparen und Savedo einerseits und Zinspilot andererseits. Während Anleger bei den ersten beiden Plattformen pro Konto jeweils noch eine Kontoeröffnung per Formular durchlaufen müssen, können bei Zinspilot Investments durch eine simple Überweisung getätigt werden. Dadurch sind Anlagen über Zinspilot insgesamt noch etwas einfacher zu handhaben als bei den beiden Konkurrenten.

Durch die zentrale Verwaltung der ausländischen Konten über eine einzige Plattform erhalten deutsche Kleinanleger die Möglichkeit, mit vergleichsweise wenig Aufwand ein breit diversifiziertes Portfolio an Tages- und Festgeldkonten im europäischen Ausland aufzubauen und zu verwalten. Dieses Konzept wird anscheinend auch gut angenommen, denn seit Bestehen der Anlagemarktplätze ist deren Kundenzahl und die Anzahl an Partnerbanken stetig gewachsen. WeltSparen z. B. hat nach eigener Aussage mittlerweile Einlagen in Höhe von über 1 Mrd. € vermittelt, während Savedo uns auf Anfrage einen Betrag von ca. 300 Mio. € nannte.

Aus unserer Sicht ist es deshalb an der Zeit, unseren Lesern einen Überblick über die genannten Anlagemarktplätze zu geben. Mit welchen Partnerbanken sind die jeweiligen Plattformen in welchen europäischen Ländern unterwegs? Und auf welche kleinen, aber wichtigen Unterschiede zwischen den einzelnen Angeboten muss bei Anlageentscheidungen geachtet werden?

Vorstellung der Plattformen und ihrer Länderportfolios

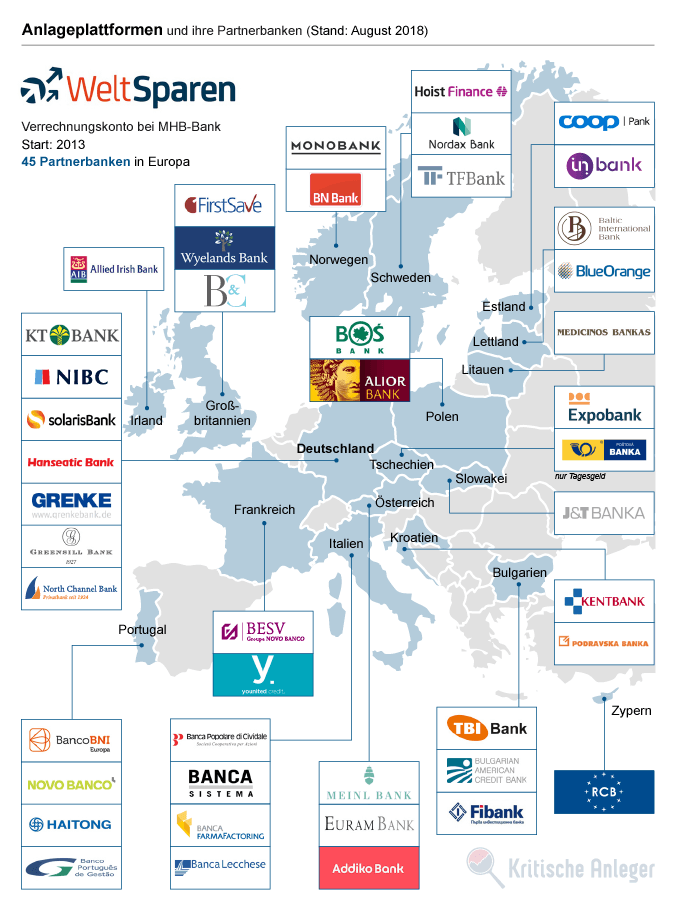

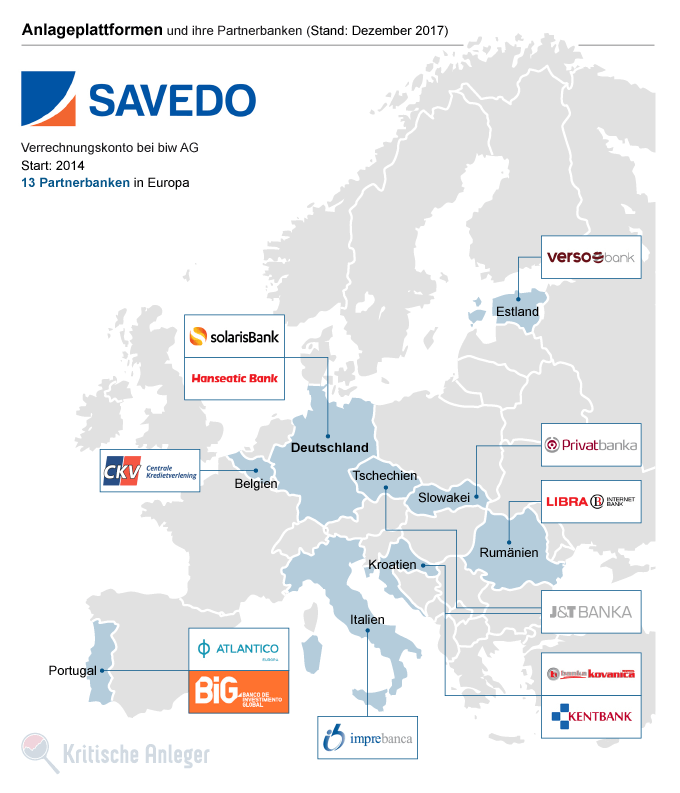

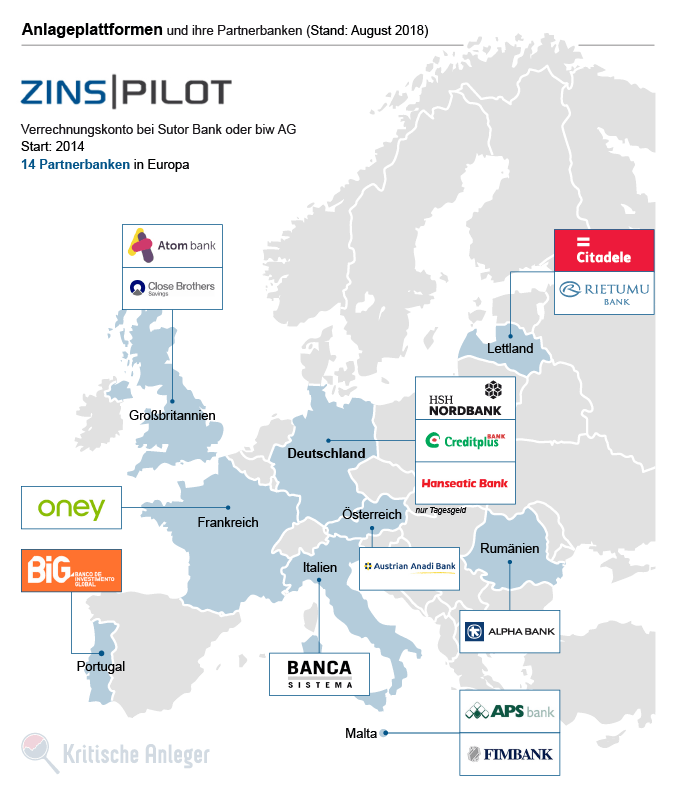

Bevor wir auf die Unterschiede und mögliche Fallstricke zu sprechen kommen, beginnen wir zunächst mit einer Vorstellung der drei Plattformen und einer grafischen Übersicht über die von WeltSparen, Savedo und Zinspilot angebotenen Anlagebanken.

WeltSparen (Start: Anfang 2014, Sitz: Berlin)

WeltSparen war Anfang 2014 der erste Anbieter im Markt und weist bis heute das größte Portfolio an Anlagebanken auf. Die komplexen Prozesse zur Abwicklung der Anlagen und Kundenservice-Anfragen scheint man im Griff zu haben, denn auf Basis von 330 Erfahrungsberichten ergibt sich eine Gesamtbewertung der bestehenden Kunden von 4,8 von 5 Punkten. Damit ist WeltSparen derzeit der Anbieter mit der höchsten Kundenzufriedenheit im Markt.

WeltSparen bietet geographisch gesehen eine sehr breite Streuung quer durch Europa. Besonders gut gefällt uns von den angebotenen Anlagebanken derzeit die schwedische Nordax Bank ([LINK_TESTBERICHT|25|siehe Sicherheitsanalyse]), während wir die bulgarische [LINK_TESTBERICHT|15|Fibank eher mit Skepsis] betrachten. Weiterhin listet die Anlageplattform bereits ein Tagesgeldangebot bei der slowakischen Postová banka und hat derzeit weitere in Finnland und Italien in Vorbereitung. Wer sich nicht mit mehreren Anlagemarktplätzen herumschlagen möchte, wird mit WeltSparen aller Wahrscheinlichkeit am besten fahren, sind hier die Möglichkeiten zur Streuung doch am größten.

Wie Savedo ist auch WeltSparen in weitere Länder expandiert und steht Anlegern mittlerweile in sämtlichen EU-Mitgliedstaaten sowie der Schweiz, Norwegen, Liechtenstein und Island zur Verfügung. Derzeit sieht es so aus, als würde WeltSparen seine Stellung als Platzhirsch noch eine ganze Weile verteidigen können. Das muss aber nicht schlecht für hiesige Anleger sein, denn letztlich ist gerade die Möglichkeit der Verwaltung einer größeren Anzahl an Tages- und Festgeldkonten über eine einzige Plattform der große Vorteil für Anleger.

- Alle aktuellen Angebote von WeltSparen

- Erfahrungsberichte zu WeltSparen (330)

- Zur Webseite von WeltSparen

Savedo (Start: Ende 2014, Sitz: Berlin)

Etwas jünger ist der Anlagemarktplatz Savedo, dessen Angebot derzeit deutlich kleiner ist als das von WeltSparen. Böse Zungen behaupten, dass Savedo nur eine billige Kopie von WeltSparen sei. Ob das stimmt oder nicht, möchten wir an dieser Stelle gar nicht weiter erörtern. Für Anleger ist Savedo grundsätzlich eher als Bereicherung zu sehen, denn Konkurrenz belebt bekanntlich das Geschäft. Bei der Kundenzufriedenheit liegt Savedo auf Basis von 52 Berichten mit einer Gesamtbewertung von 3,2 von 5 Punkten leider abgeschlagen hinter Zinspilot und WeltSparen.

Wie man anhand der Karte schnell erkennt, sind kroatische Banken bei Savedo aktuell überproportional häufig vertreten. Eine Bewertung dieser Banken fällt uns vergleichsweise schwer, da es zum einen keine verlässlichen Informationen zur kroatischen Einlagensicherung gibt und zum anderen keine Ratings zu den drei Finanzinstituten vorhanden sind. Das Länderrating Kroatiens liegt im spekulativen Bereich (BB bzw. Ba2) und auch die mauen wirtschaftliche Daten rufen bei uns nicht gerade Freudensprünge hervor.

Savedo scheint durchaus erfolgreich zu arbeiten und ist vor Kurzem in die Niederlande expandiert. Niederländische Sparer können nun ebenfalls ausländische Festgeldanlagen über die Plattform abschließen, aktuell allerdings nur bei der tschechischen J&T Banka und der Kentbank. Etwas länger ist Savedo bereits in Österreich vertreten, wo Anleger zusätzlich auch bei der Atlântico Europa investieren können. Weitere Banken, die derzeit allein deutschen Sparern vorbehalten sind, sollen nach und nach auch unseren Nachbarn offenstehen.

Zinspilot (Start: Ende 2014, Sitz: Hamburg)

Zinspilot ist der dritte im Bunde der deutschen Anlagemarktplätze und etwa zeitgleich mit Savedo mit dem ersten Angebot gestartet. Die hinter Zinspilot stehende Deposit Solutions GmbH fährt ein etwas anderes Konzept als WeltSparen und Savedo, denn hier eröffnen Anleger keine auf den eigenen Namen lautenden Konten bei den Anlagebanken, sondern legen Gelder über einen Treuhänder an. Als solcher fungiert je nach Wunsch des Kunden bei der Registrierung entweder die Sutor Bank oder die benk, die jeweils auch das Zinspilot-Verrechnungskonto in Deutschland bereitstellen. Vorteil dieses Ansatzes ist, dass der Papierkram für die Eröffnung neuer Anlagekonten in der Regel entfällt. Bei den Anlegern scheint das Konzept gut anzukommen, auch wenn die Gesamtbewertung auf Basis von 120 Erfahrungsberichten mit 4,3 von 5 Punkten noch auf Verbesserungspotential schließen lässt.

Mit lediglich vier Partnerbanken für Festgelder sowie einem Tagesgeldangebot der Hanseatic Bank ist Zinspilot derzeit der kleinste Mitspieler unter den Anlagevermittlern. Während wir dabei die maltesische Fimbank [LINK_TESTBERICHT|20|mit gemischten Gefühlen] betrachten, sehen wir die britischen Close Brothers aus Großbritannien hingegen als eine [LINK_TESTBERICHT|24|gute Anlageoption]. Trotz der bisher eher mageren Auswahl erscheint uns Zinspilot aufgrund des etwas anderen Anlagemodells als durchaus attraktive Option. Dies scheint auch die Deutsche Bank erkannt zu haben, die mit dem Betreiber der Plattform zukünftig auch ihren eigenen Kunden Anlageangebote im Ausland offerieren möchte.

- Alle aktuellen Angebote von Zinspilot

- Erfahrungsberichte zu Zinspilot (120)

- Zur Webseite von Zinspilot

Auf welche Fallstricke Anleger achten sollten

WeltSparen, Savedo und Zinspilot haben den Zugang sowie die Verwaltung von Geldanlagen im europäischen Ausland zwar erheblich leichter gemacht. Einige wichtige Punkte sollten vor einer Anlageentscheidung allerdings beachtet werden und auch wenn die Anlagemarktplätze ihre Angebote gern als stressfrei und einfach bewerben, so ist die Geldanlage über diese Portale doch noch immer mit Verwaltungsaufwand verbunden. Nachfolgend haben wir die wichtigsten Punkte aufgeführt, über die Sie sich im Vorfeld Gedanken machen sollten.1. Höherer Zins = Höheres Risiko

Auch wenn die derzeitige Liquiditätsschwemme, ausgelöst durch die EZB, zu einer Verzerrung und Verschleierung der tatsächlichen Risiken führt, spiegelt die Zinshöhe neben der zeitlichen Präferenz noch immer auch das mit der Anlage verbundene Risiko wider. Es gilt: Je höher der Zins (bei vergleichbarer Laufzeit), um so höher ist das Ausfallrisiko. Das erhöhte Risiko kann sich dabei auf die Bank selbst beziehen (z. B. geringer Sicherheitspuffer) oder auch auf die wirtschaftliche Situation des jeweiligen Heimatlandes. Es ist also nicht immer nur eine Frage des Angebotes an Spareinlagen, wenn die Zinsen etwa in Italien und Kroatien höher liegen als in Deutschland oder Schweden.

2. "Ihre Einlagen sind sicher!" Aber bei wem?

Alle drei Anlageplattformen argumentieren mit der „europäischen Einlagensicherung“, wenn es um die Frage der Sicherheit geht. Es wird bis zu einem gewissen Grad der Eindruck erweckt, Anlagen seien aufgrund der “EU-Einlagensicherung” überall ähnlich sicher, unabhängig davon, bei welcher Bank und in welchem Land das Geld angelegt ist. Dieses Bild ist unserer Meinung nach aber so nicht ganz richtig.

Eine EU-Einlagensicherung im Sinne eines gemeinschaftlich haftenden Topfes auf EU-Ebene gibt es bis heute nicht. Vielmehr existieren bisher nur formal gleiche Richtlinien für die verschiedenen nationalen Einlagensicherungssysteme/-fonds, die unterschiedlich stark für den Ernstfall positioniert sind. Demzufolge unterscheidet sich auch die Sicherheit Ihrer Anlage, nicht nur aufgrund der Bonität der jeweiligen Bank, sondern auch aufgrund der finanziellen Schlagkraft der zugehörigen Einlagensicherung und ggf. des dahinterstehenden Staates (siehe folgender Abschnitt). Eine EU-Einlagensicherung im Sinne einer gemeinsamen Haftung ist derzeit allerdings in Diskussion und unserer Meinung nach nur noch eine Frage der Zeit.

3. Wie stark ist Vater Staat?

Der Nationalstaat bildet das eigentliche Rückgrat seiner eigenen Einlagensicherung, wie Sie auch unserem Artikel dazu entnehmen können. Daher sollte die finanzielle Stärke des jeweiligen Staates (z. B. in Form seines Ratings, seiner Staatsverschuldung und der allgemeinen wirtschaftlichen Situation) in der eigenen Anlageentscheidung berücksichtigt werden. Denn dieser bildet das absolute Notfallnetz im Krisenfall und sollte dafür die entsprechende Power haben. Es kann also einen Unterschied machen, ob Sie in Schweden oder in Bulgarien anlegen.

Dass die Stützung durch den Staat kein fiktives Szenario ist, zeigen die Beinahe-Pleitefälle der Fibank (Bulgarien) und Banco Espírito Santo (Portugal) in 2014. Hier kam es bei den zwei Partnerbanken von WeltSparen aus unterschiedlichen Gründen zu Turbulenzen. Die Banco Espírito Santo wurde schließlich vom portugiesischen Staat mit finanzieller Unterstützung des lokalen Bankensektors in einen gesunden Teil (heute Novo Banco) und eine Bad Bank aufgespalten. Auch im Falle der bulgarischen Fibank griff der bulgarische Staat durch Bereitstellung einer Liquiditätsstütze ein, um den bereits eingetretenen Bank-Run zu stoppen. Es kam somit zu keinen Verlusten für Anleger und die Einlagensicherung musste gar nicht erst greifen. Die damals bereitgestellte Liquidität ist mittlerweile zurückgezahlt. WeltSparen hat sich damals im Übrigen aus unserer Sicht vorbildlich verhalten und Anleger im Rahmen der Möglichkeiten kontinuierlich über die Situation informiert.

Dass Schieflagen bei Banken kein spezifisches Problem von WeltSparen sind, zeigt der Fall Austrian Anadi Bank. Das von Zinspilot vermarktete Finanzinstitut mit Sitz in Klagenfurt geriet 2015 in Bedrängnis nachdem klar wurde, dass die im Rahmen der in 2013 erfolgten Abspaltung von der Hypo Alpe Adria übernommenen Haftungsverpflichtungen tatsächlich einmal greifen würden. In der Folge mussten die Eigner der Bank Eigenkapital nachschießen, um das Unternehmen nicht in die Insolvenz zu stürzen. Auch dieser Fall zeigt, dass die hohen Zinsen vieler Angebote auf den Anlagemarktplätzen durchaus ein Indikator für die höheren Risiken sein können.

Alle drei Banken befinden sich heute wieder im Angebot von WeltSparen bzw. Zinspilot und scheinen ein nach außen hin unscheinbares Geschäftsleben zu führen. Es bleibt festzuhalten, dass die finanzielle Stärke des Staates (und der Eigner) durchaus eine wichtige Rolle bei der Anlageentscheidung spielen sollte. Auch ein finanziell vergleichsweise schwacher Staat wie Bulgarien kann, wie im Fall der Fibank in 2014, u. U. erfolgreich eingreifen. Ob dies allerdings immer so reibungslos funktioniert, kann letztlich niemand garantieren.

4. Euro oder Nicht-Euro, das ist hier die Frage

Beachten sollten Anleger bei der Auswahl einer Anlage die Währung, in der das Konto geführt wird. So bietet WeltSparen auch Fremdwährungskonten in Norwegischen Kronen (NOK), Schweizer Franken (CHF) und Bulgarischen Lew (BGN) an, bei denen es durch die Wechselkursschwankungen während der Laufzeit sowohl zu einer erhöhten Rendite als auch zu deutlichen Verlusten kommen kann. Beim Fremdwährungsfestgeld der BN Bank in NOK wird im Rahmen der Anlage und Auszahlung zudem eine Umrechnungsgebühr in Höhe von 0,12 % fällig, die die Rendite von vornherein schmälert.

Auch bei in Euro geführten Konten kann es zu einem Wechselkursrisiko kommen, allerdings nur im Falle einer Insolvenz der Anlagebank und nur in Nicht-Euroländern, deren Einlagensicherungen Entschädigungszahlungen in lokaler Währung und nicht in Euro leisten. Dazu gehören z. B. Norwegen, Schweden und Bulgarien.

5. Kapitalsteuern in der EU - zuviel Vielfalt, zu wenig Einheit

Deutsche Sparer sind es gewohnt, dass die Abgeltungsteuer (25 % plus Soli und ggf. Kirchensteuer) direkt von der Anlagebank abgeführt wird. Dies ist bei den Angeboten der Anlagevermittler allerdings in aller Regel nicht so. Zumeist handelt es sich hier um Banken aus dem EU-Ausland, die keine eigene Zweigniederlassung in Deutschland betreiben. Dadurch gelten die Steuerregularien des jeweiligen Heimatlandes der Bank, die oft den Abzug von Quellensteuer in unterschiedlicher Höhe vorschreiben. In Bulgarien werden auf Zinserträge z. B. 10 % fällig, während die Banco Privado Atlântico Europa in Portugal zum Abzug von 28 % verpflichtet ist. Andere Länder wie Italien erheben dagegen nach Angaben der Anlagemarktplätze keine Quellensteuer, sodass Sie 100 % der Zinserträge ausbezahlt bekommen.

Wenn ausländische Quellensteuer abgezogen wird, würde theoretisch eine Doppelbesteuerung auftreten, denn Sie sind im Rahmen Ihrer Einkommensteuererklärung auch noch zur Angabe und Versteuerung der Zinserträge in Deutschland verpflichtet. Aus einem Zinsertrag von 100 € in Bulgarien würden somit zunächst einmal 90 € (10 % bulgarische Quellensteuer) und später nur noch 63,63 € (25 % Abgeltungsteuer plus Solidaritätszuschlag und ggf. Kirchensteuer). Dies entspräche einer Steuerbelastung von über 36 %. Vermeiden lässt sich diese Doppelbelastung durch zwei Schritte: zum einen die Reduktion der Steuer im Ausland (sofern möglich) und zum anderen die Anrechnung der tatsächlich gezahlten Steuer im Rahmen der deutschen Steuererklärung.

Eine Reduktion der Quellensteuer im Ausland ist zum Teil möglich, wobei die Regularien hierfür von Land zu Land variieren. Zumeist lässt sich dies aber durch eine sogenannte Ansässigkeitsbescheinigung erreichen, die Sie ausgefüllt und von Ihrem Finanzamt unterschrieben an den jeweiligen Anlagemarktplatz senden müssen. WeltSparen hat seine Kunden hier in der Vergangenheit vorbildlich mit Informationen und den vorausgefüllten Formularen versorgt. Bei Savedo scheint es dagegen auf Basis der uns vorliegenden Erfahrungsberichte noch Probleme zu geben. Funktioniert der Prozess allerdings reibungslos, lässt sich die Quellensteuer in Bulgarien z. B. von 10 % auf 5 %, in Portugal von 28 % auf 15 % und in Kroatien von 15 % auf 0 % reduzieren.

Die restliche zu zahlende Steuer ist dann nach Angaben der Anlagemarktplätze vollständig auf die deutsche Abgeltungssteuer in Höhe von 25 % anrechenbar. Haben Sie z. B. in Portugal 15 % der Zinserträge in Form von Quellensteuer abführen müssen, dürfte Ihnen das Finanzamt in Deutschland im Rahmen der Abgabe Ihrer Steuererklärung nur noch 10 % Abgeltungssteuer in Rechnung stellen, da die 15 % aus Portugal aufgrund des Doppelbesteuerungsabkommens mit Deutschland voll anrechenbar sind. Die Anrechenbarkeit hat jedoch ihre Grenzen, wenn es um die Berücksichtigung des Sparer-Pauschbetrag in Höhe von 801 € (1.602 € bei Ehepaaren) geht. Haben Sie diesen noch nicht ausgeschöpft, erstattet Ihnen Ihr Finanzamt die im Ausland gezahlte Steuer nicht. Einzig die Zahlung der deutschen Abgeltungsteuer entfällt dann, sodass Sie im Portugal-Beispiel mit einer Steuerbelastung von 15 % rechnen müssen.

Generell gilt: Bei den Anlagevermittlern sind in aller Regel keine Freistellungsaufträge oder Nichtveranlagungsbescheinigungen möglich. Zudem sind Sie stets zur Angabe der Zinserträge in Ihrer persönlichen Einkommensteuererklärung verpflichtet. Das und die Reduktion der ausländischen Quellensteuer ist mit zusätzlichem Verwaltungs- und Papierkram verbunden, der durchaus nervig sein kann. Dem sollte man sich als Anleger bewusst sein.

Fazit für Anleger

Welche Botschaft wollen wir unseren Lesern nach all diesen Informationen mit auf den Weg geben? Generell befürworten wir das Konzept der Anlagemarktplätze, da diese es auch Kleinanlegern auf einfache Weise ermöglichen, eine breite Verteilung (Diversifizierung) des eigenen Geldvermögens auf verschiedene Banken in mehreren Ländern vorzunehmen. Darüber hinaus können deutsche Anleger, je nach persönlicher Risikopräferenz, von Zinssätzen im Ausland profitieren, die teilweise deutlich höher liegen als hierzulande.

Gleichzeitig sollten Sie sich aber bewusst sein, dass es die höhere Rendite nicht zum Nulltarif gibt. Auch wenn die Nutzung der Plattformen selbst kostenlos ist, fallen “Kosten” in Form von zusätzlichem Verwaltungsaufwand und damit Zeit an. Insbesondere die steuerlichen Aspekte sind ein nicht zu unterschätzender Faktor, den es bei der eigenen Anlageentscheidung im Ausland zu berücksichtigen gilt. Gerade bei sehr geringen Anlagebeträgen steht das Mehr an Rendite aus unserer Sicht in keinem Verhältnis zum Mehraufwand für die Versteuerung der Zinserträge, die vielen Anlegern u. U. ohnehin keine große Freude bereitet.

Ebenso wichtig ist es, sich über die jeweilige Situation der Bank und deren Sitzland zu informieren, um die Chancen auf eine sichere Anlage zu optimieren. Ein Restrisiko lässt sich trotz gründlicher Recherche leider nie vermeiden, da viele Ereignisse in der Zukunft schlichtweg nicht vorhersehbar sind. Sind Ihnen diese Punkte aber klar, spricht aus unserer Sicht nichts gegen eine Nutzung der Anlagemarktplätze für das eigene Portfolio.

Ihr Kommentar zu diesem Artikel

Haben Sie Fragen zu diesem Artikel? Was finden Sie besonders gut, was vielleicht eher schlecht? Was sollten wir besser machen? Schreiben Sie uns an dieser Stelle gern Ihre Meinung. Wir freuen uns stets über Ihr Feedback.